WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Zo werkt het bij Bullionvault ook, met dien verstande dat je als deelnemer geen eigen goudstaven hebt (d.w.z. dat kan wel, maar dan moet je dus in hoeveelheden van 12 kilo kopen omdat ze alleen 'London good delivery' goud hebben). Maar ze publiceren dagelijks op http://www.bullionvault.com/audit.do een audit van de aanwezige genummerde staven en een overzicht van het goudbezit van alle deelnemers (onder codenamen). Zodoende kan iedereen zien of zijn bezit correct wordt weergegeven en of het totale bezit overeenkomt met de aanwezige goudhoeveelheid.quote:Op vrijdag 30 juli 2010 20:28 schreef SeLang het volgende:

Zelf zou ik alleen gealloceerd goud kopen, dus bullion op nummer.

Je kunt er nu trouwens ook voor zilver terecht - erg aantrekkelijk omdat zolang het zilver in hun kluis ligt, je er geen BTW over verschuldigd bent.

Ik snap niet dat je goudbeheerders vertrouwt en de papierbeheerders niet. Het is allemaal één pot nat. Er zijn twee soorten goldbug en ik vind de goldbug die zelfs goudbeheerders niet vertrouwt het meest consistent in hun denkbeelden.quote:Op vrijdag 30 juli 2010 20:05 schreef dvr het volgende:

[..]

Bij Bullionvault.com.

Voordelen o.a.:

• Ligt veilig in Zwitserse (of Engelse, Amerikaanse) kluis.

• Is je volledige eigendom. Je hebt goud, geen claim op goud.

• Lage bewaar- en transactiekosten en minimale spread tov spot price

• Je kunt desgewenst heel snel aan- en verkopen.

Nadelen o.a.:

• Je krijgt geen rente over cashtegoeden

• Je kunt er in principe niet zelf bij. Als je fysiek goud wilt hebben als noodbetaalmiddel, is dit geen oplossing.

Simpel; geen van de pitfalls waar je bij andere soorten goudbeleggingen voor moet uitkijken zijn op BV van toepassing.quote:Op zaterdag 31 juli 2010 00:19 schreef Toppiet het volgende:

Ik snap niet dat je goudbeheerders vertrouwt en de papierbeheerders niet.

Een land is één grote BV. Het is gewoon helemaal niet logisch.quote:Op zaterdag 31 juli 2010 01:26 schreef dvr het volgende:

[..]

Simpel; geen van de pitfalls waar je bij andere soorten goudbeleggingen voor moet uitkijken zijn op BV van toepassing.

Ja, ik heb laatst ook een bullionvault rekening geopend en zo mijn ETF zilver omgezet naar bullionzilver. Echt heel makkelijk om te doen. Alleen bij goldmoney.com kun je ook platinum kopen, bij bullionvault nog niet.quote:Op vrijdag 30 juli 2010 23:06 schreef dvr het volgende:

[..]

Je kunt er nu trouwens ook voor zilver terecht - erg aantrekkelijk omdat zolang het zilver in hun kluis ligt, je er geen BTW over verschuldigd bent.

Ik gebruikte BV als afkorting van BullionVault.quote:Op zaterdag 31 juli 2010 22:00 schreef Toppiet het volgende:

Een land is één grote BV. Het is gewoon helemaal niet logisch.

Ja maar zelfs dan? Wat is er zo betrouwbaar en anders aan bullionvault? Ik snap nog steeds niet waarom het logisch is om in goud bij goudbeheerders te investeren.quote:Op zaterdag 31 juli 2010 23:51 schreef dvr het volgende:

[..]

Ik gebruikte BV als afkorting van BullionVault.

Het is een heel transparante organisatie, heeft duidelijke voorwaarden en heldere, uitgebreide documentatie, de verhoudingen tussen klant en bedrijf zijn heel duidelijk geregeld, het goud wordt op heel veilige manier bewaard, etc. Ik kan beter aan jou vragen waarom je ze bij voorbaat onbetrouwbaar vindt.quote:Op zondag 1 augustus 2010 00:03 schreef Toppiet het volgende:

Ja maar zelfs dan? Wat is er zo betrouwbaar en anders aan bullionvault?

Het alternatief is dat je het zelf bewaart, met alle risico's, ongemak en kosten van dien.quote:Ik snap nog steeds niet waarom het logisch is om in goud bij goudbeheerders te investeren.

Die omzetdaling zou best kunnen kloppen (al zal het niet zo heftig zijnals beweerd), door de 'oplichters'-praktijken van goldline en soortgenoten die massaal media-aandacht hebben gekregen. Ik zelf zie echter steeds meer goudinkoopspotjes op tv (sinds kort) en ook steeds meer bordjes in de stad met goudinkoop. Dat bevestigd dat beeld dus niet echt en ik denk dat de markt nog lang niet uitverkocht is, ook niet bij min of meer gelijkblijvende prijzen. Goudverkoop aan een goudverkoper heeft immers ook grotendeels te maken met de aandacht die men ermee vraagt en die neemt nog steeds toe, wat bevestigd dat er (toenemende) markt voor is.quote:Op vrijdag 30 juli 2010 15:27 schreef dvr het volgende:

Zoals gezegd is dat een tijdelijk fenomeen. In normale tijden is het aandeel sloopgoud (scrap gold) in het wereldwijde aanbod 25%. In 2009 was dat gestegen tot 40% (mede omdat aanbod van mijnen en sovereigns terugloopt). Maar na een tijdje heeft iedereen die nog wat gouden prullaria had liggen dat verkocht, en verdwijnen al die inkopers weer net zo snel als ze gekomen waren. In de VS was vorig jaar een hausse aan reclames van goudinkopers, die goede zaken deden, maar begin dit jaar viel hun omzet met 60% terug naar normale niveau's.

Tot nog toe wel, daarom was ik ook verbaasd toen het belegde kapitaal in misschien wel het belangrijkste goudfonds afnam (zij het licht) voor het eerst in jaren. Persoonlijk vind ik het (massaal) toetreden van de groep beleggers geen bullish signaal, omdat het de goudprijs zeer instabiel kan maken bij een eventuele veranderende perceptie (=massale uitvlucht). Die veranderende perceptie kan natuurlijk deleveriging/deflatie zijn, maar ook inzien dat goud helemaal geen veilige haven door een onverwachte prijsdaling of iets dergelijks. Dat hoeft niet meteen te gebeuren en de bubble kan verder worden opgeblazen maar ooit zal dat zo zijn.quote:Dat is dan ook gebeurd. Eerst particulieren, toen ETFs, toen nationale schatkisten en nu ook pensioenfondsen.

'Bewezen' voorraden die rendabel worden vanaf een bepaalde prijs kunnen wel gehedged worden voordat productie daadwerkelijk is begonnen.quote:Voorraden kunnen alleen gehedged worden als ze daadwerkelijk in productie gaan. Daar gaan zoals je weet jaren overheen.

Bron?quote:'s Werelds grootste mijnen hebben een paar jaar geleden grote verliezen genomen om hun hedgeboeken af te sluiten, zodat ze daarna weer optimaal van de stijgende goudprijs zouden kunnen profiteren.

In die jaren was een enkeling insolvent, terwijl het nu vrijwel de gehele financiele wereld is (zo niet meer). Dat is een groot verschil met betrekking tot risico-perceptie.quote:Wat bedoel je met 'wat reuze meevalt'? Centrale banken leasden in de jaren 80/90 bijna allemaal grote delen van hun goudvoorraad aan commericële handelaren. Dat heeft het aanbod met duizenden tonnen vergroot. Daar zijn ze nu mee gestopt omdat het bij de huidige rente haast niets meer opbrengt. w.b. Risicoperceptie, a in de jaren 80 raakte Portugal zijn goudvoorraad kwijt door het faillissement van hun tegenpartij Drexel Burnham, maar dat heeft CB's er niet van weerhouden om met leasen door te gaan.

Ook die markten worden inderdaad verkeerd geinterpeteerd, vandaar dat ze op termijn ook niet duurzaam zijn. Tot nog toe heeft goud geen enkele fundamentele reden gehad om zo in prijs toe te nemen. Pure speculatie met een angstig tintje. Als je geschetste scenario van hyper/hoge-inflatie niet uitkomt zal dat ook blijken. Dat wil echter niet zeggen dat goud niet verder stijgt en/of bijvoorbeeld aandelen outperformt e.d., maar of het dan zo slim is om nog in te stappen is een tweede. En dan komen we weer terug bij onze, al vele malen gevoerde discussie, wat gaan de autoriteiten doen (als ze uberhaupt markt-technisch nog wat kunnen doen) als het zo ver is.quote:Dat geldt voor iedere asset class, te beginnen bij de eigen woning maar zeker ook voor aandelen, obligaties, enzovoort. Dat is nauwelijks een argument. Bovendien is ook het tegendeel waar - deze crisis heeft aangetoond dat de huidige generatie economen, bankiers en beleidsmakers weinig kaas gegeten heeft van monetaire zaken, en dat ze met hun idee dat goud een nutteloos, dood reliek is, de rol van goud als basisgeld ('store of value' en liquiditeitsbron) danig onderschat hebben.

[ Bericht 0% gewijzigd door piepeloi55 op 01-08-2010 22:27:35 ]

Ja, dat is Nederland. Dat draait dan een jaartje en daarna gaan ze het elders proberen.quote:Op zondag 1 augustus 2010 22:21 schreef piepeloi55 het volgende:

Ik zelf zie echter steeds meer goudinkoopspotjes op tv (sinds kort) en ook steeds meer bordjes in de stad met goudinkoop.

Er beleggen veel hedgefunds en andere grote partijen in GLD, zo'n daling kan simpelweg veroorzaakt zijn doordat een enkele partij uitstapt. Zonder verdere informatie heeft het niets te betekenen.quote:Tot nog toe wel, daarom was ik ook verbaasd toen het belegde kapitaal in misschien wel het belangrijkste goudfonds afnam (zij het licht) voor het eerst in jaren.

Heb je daar concrete voorbeelden van? Ik vind het erg onwaarschijnlijk dat mensen goud zouden kopen waarvan onzeker is of het wel voor de gestelde datum boven de grond zal komen.quote:'Bewezen' voorraden die rendabel worden vanaf een bepaalde prijs kunnen wel gehedged worden voordat productie daadwerkelijk is begonnen.

http://www.google.nl/#q=gold+close+%22hedge+bookquote:Bron?

Barrick, Anglogold, Harmony, etc hebben allemaal hun hedge boeken gereduceerd of zelfs gesloten.

Dat is geen enkele markt, het zegt dus niets onderscheidends over goud.quote:Ook die markten worden inderdaad verkeerd geinterpeteerd, vandaar dat ze op termijn ook niet duurzaam zijn.

quote:Tot nog toe heeft goud geen enkele fundamentele reden gehad om zo in prijs toe te nemen. Pure speculatie met een angstig tintje.

Je kent het begrip 'schuldenberg'? Er zijn nog steeds mensen die, heel fundamenteel, ieder jaar even de toename in het bruto nationaal product naast de toename in de krediethoeveelheid leggen en daar hun conclusies uit trekken. De huidige steiging in goud was 10 jaar geleden al te voorzien. Voeg daar aan toe recente factoren als oplopende begrotingstekorten, quantitative easing, China's verminderde bereidheid om het westen te blijven financieren, etc, en je hebt een handvol absoluut fundamentele redenen om in goud te beleggen.

Dat zijn vaak (custom) deals met investeringsmaatschappijen/banken. Geen gestandaardiseerde producten als futures iig.quote:Op maandag 2 augustus 2010 00:24 schreef dvr het volgende:

Heb je daar concrete voorbeelden van? Ik vind het erg onwaarschijnlijk dat mensen goud zouden kopen waarvan onzeker is of het wel voor de gestelde datum boven de grond zal komen.

[..]

Dat klinkt meer als participatie dan hedging (hedging vindt sowieso alleen plaats tussen producenten en bullion banks), en het is geen concreet voorbeeld. Ondanks de sterk gestegen goudprijs zijn er de laatste jaren per saldo alleen maar ontginningen gesloten (bv Zuid-Afrika). Als het zo makkelijk was om herontginning d.m.v. hedging gefinancierd te krijgen, waarom zijn die mijnen dan dicht?quote:Op maandag 2 augustus 2010 00:57 schreef tjoptjop het volgende:

Dat zijn vaak (custom) deals met investeringsmaatschappijen/banken. Geen gestandaardiseerde producten als futures iig.

Ik denk dat ik even een verkeerde definitie van hedging gebruikte. Ik bedoelde eigenlijk meer leveringscontracten voor x prijs en y hoeveelheid voor z looptijd (en aangezien er nog niets geproduceerd is kun je niet af met futures bijv.). Je hebt gelijk dat hedgen in de zuivere zin van het woord (volgens mij) zelden voorkomt.quote:Op maandag 2 augustus 2010 02:01 schreef dvr het volgende:

[..]

Dat klinkt meer als participatie dan hedging (hedging vindt sowieso alleen plaats tussen producenten en bullion banks), en het is geen concreet voorbeeld. Ondanks de sterk gestegen goudprijs zijn er de laatste jaren per saldo alleen maar ontginningen gesloten (bv Zuid-Afrika). Als het zo makkelijk was om herontginning d.m.v. hedging gefinancierd te krijgen, waarom zijn die mijnen dan dicht?

Ik zag het meer als zijnde 'hedge' om te zorgen voor een stabiele inkomensstroom ipv afhankelijk te zijn van de grillen van de markt (net zoals bijv. een machinefabrikant bij z'n buitenlandse orders de valuta hedged).

Die gesloten mijnen weet ik niks van, geen idee hoe dat zit. Maar mijnbouw is wel een tak van sport met een hoge opstartkosten en het kan natuurlijk ook zo zijn dat de mijnen ontgonnen zijn, zelfs voor een enorme goudprijs.

Uiteraard, dat heb ik er ook zelf bij gesuggereerd. Ook logisch, omdat winst nemen dan eenvoudiger is dan in een stijgende markt. Het geeft echter wel aan dat een (groot of klein?) deel van de goldbugs erin zitten om rendement te maken en bij een significante prijsdaling/veranderende perceptie/verdere deleveriging/deflatie e.d. er (grote?) uitstroom kan zijn. Het massaal toetreden van de beleggers tot de goudprijs kan diezelfde prijs dus kwetsbaar maken en niet alleen versterken.quote:Op maandag 2 augustus 2010 00:24 schreef dvr het volgende:

Er beleggen veel hedgefunds en andere grote partijen in GLD, zo'n daling kan simpelweg veroorzaakt zijn doordat een enkele partij uitstapt. Zonder verdere informatie heeft het niets te betekenen.

Bij elke hedge moet er voldaan worden aan een goede tijdsinschatting, dat zal daar niet anders bij zijn. Ik heb het wel over bewezen reserves die vanaf een bepaalde prijs rendabel worden en niet het domweg een kuil graven en maar zien waar je uitkomt. Daarnaast is het (bijna) altijd mogelijk posities door te rollen, al kan dat soms liquiditeits/tijds-problemen opleveren bij levering (al is het een cash settlement). Geloof dat Barrack daar een tijdje geleden een probleem mee had en daarom deels reden om bepaalde hedges af te bouwen (met verlies).quote:Heb je daar concrete voorbeelden van? Ik vind het erg onwaarschijnlijk dat mensen goud zouden kopen waarvan onzeker is of het wel voor de gestelde datum boven de grond zal komen.

Grotendeels om te profiteren van een verder stijgende goudprijs inderdaad, maar ook deels door in het verleden verkeerd risico/money-management. Al met al kan het de winsten enorm verhogen voor de betreffende gouddelvers, maar ook enorm doen dalen. Een gok dus, die tot nog toe goed uitpakt.quote:http://www.google.nl/#q=gold+close+%22hedge+book

Barrick, Anglogold, Harmony, etc hebben allemaal hun hedge boeken gereduceerd of zelfs gesloten.

Dat klopt, maar het ging erover dat bepaalde beleggingen verkeerd geinterpeteerd worden. Dat is bij goud en de meeste goldbugs ook duidelijk het geval.quote:Dat is geen enkele markt, het zegt dus niets onderscheidends over goud.

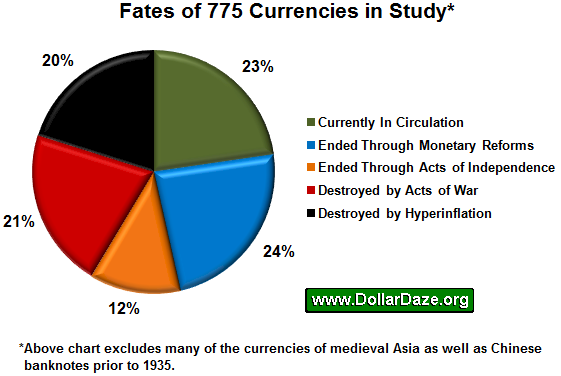

De enige fundamentele waarde die goud (op termijn) heeft is zijn waardevastheid, waar de prijs vroeg of laat altijd naar terug keert gezien het historische prijsverloop. De recentere prijsstijgingen van goud zijn niet meer dan onderdeel van de totale bubble(s) die zijn opgeblazen wereldwijd. Dat is niet duurzaam, mits het klappen van die bubbles geen (hoog/hyper) inflatoire afloop hebben. Dat lijkt me echter sterk om markt-technische redenen. Ik zie dus geen enkele reden dat goud na de bubbles zal stijgen in een tijd waarin cash als meest veilige haven gewoon meer waard word.quote:Je kent het begrip 'schuldenberg'? Er zijn nog steeds mensen die, heel fundamenteel, ieder jaar even de toename in het bruto nationaal product naast de toename in de krediethoeveelheid leggen en daar hun conclusies uit trekken. De huidige steiging in goud was 10 jaar geleden al te voorzien. Voeg daar aan toe recente factoren als oplopende begrotingstekorten, quantitative easing, China's verminderde bereidheid om het westen te blijven financieren, etc, en je hebt een handvol absoluut fundamentele redenen om in goud te beleggen.

[ Bericht 0% gewijzigd door piepeloi55 op 02-08-2010 11:39:31 ]

Bij hyperinflatie kan je per definitie het monetaire systeem gaan wantrouwen, dan het vertrouwen in een bedrijf dat diep in dit systeem zit dat vind ik onlogisch. Want je psychologie is dat je iets wantrouwt, maar tegelijkertijd vertrouw je dit weer. Dat is tegenstrijdig. Weet jij ook hoe zo'n assay in zijn werk gaat? Volgens mij is het onmogelijk elke dag een assay uit te voeren, dat kost teveel geld. En je kan toch geen goud controleren op wolfraam zonder te boren door de baar? Zelf bewaren van goud vind ik niet onlogischer dan goud bij een goudbeheerder. Mensen breken niet in bij je om goud te stelen, maar om geld te stelen. Het gevaar is niet zo groot als je denkt, als je niemand vertelt dat je goud hebt.quote:Op zondag 1 augustus 2010 03:52 schreef dvr het volgende:

[..]

Het is een heel transparante organisatie, heeft duidelijke voorwaarden en heldere, uitgebreide documentatie, de verhoudingen tussen klant en bedrijf zijn heel duidelijk geregeld, het goud wordt op heel veilige manier bewaard, etc. Ik kan beter aan jou vragen waarom je ze bij voorbaat onbetrouwbaar vindt.

[..]

Het alternatief is dat je het zelf bewaart, met alle risico's, ongemak en kosten van dien.

Ook vind ik het vreemd dat je goud investeert als hyperinflatiehedge, tegelijkertijd investeer je erin om winst te maken (je geeft redenen waarom goud een goede investering is). Dit zijn twee tegenstrijdige investeringsdoeleinden. Het eerste leidt niet tot winst, want winst in papiergeld wordt gedevalueerd door verlies van papierwaarde. Netto maak je dus geen winst. Bij het tweede doeleinde ga je ervan uit dat goud een stabiele reguliere inflatiehedge is, en dat je dus winst maakt als er reguliere inflatie plaatsvindt, zoals de afgelopen 30 jaar. De geschiedenis wijst dit niet uit. Aandelen en huizen waren een betere reguliere inflatiehedge, en logisch nagedacht ook, want een huis of aandelen leveren cashflow op, in tegenstelling tot goud. Logica ondersteunt dus de geschiedenis. Kortom de investeringsdoeleinden versus beweegredenen in dit topic die je noemt zijn tegenstrijdig met elkaar dat vind ik niet logisch.

Iemand investeert bij Bullionvault omdat dit bedrijf in zijn ogen een betrouwbare reputatie heeft en omdat je snel en makkelijk online transacties kunt uitvoeren. Niets is waterdicht, ook goud thuis bewaren niet. Vertrouw jij je vrouw? Hoeveel mensen zijn daar wel niet mee het schip in gegaan? Iemand hoeft maar te weten dat jij een paar ton aan goud thuis hebt liggen (denk aan de verkopende partij of de transporteur) en voor je het weet staan er een paar appies naast je bed. Dus Bullionvault, goldmoney.com en perth mint zijn voor veel mensen de beste keus.quote:Op maandag 2 augustus 2010 13:33 schreef Toppiet het volgende:

[..]

Bij hyperinflatie kan je per definitie het monetaire systeem gaan wantrouwen, dan het vertrouwen in een bedrijf dat diep in dit systeem zit dat vind ik onlogisch. Want je psychologie is dat je iets wantrouwt, maar tegelijkertijd vertrouw je dit weer. Dat is tegenstrijdig. Weet jij ook hoe zo'n assay in zijn werk gaat? Volgens mij is het onmogelijk elke dag een assay uit te voeren, dat kost teveel geld. En je kan toch geen goud controleren op wolfraam zonder te boren door de baar? Zelf bewaren van goud vind ik niet onlogischer dan goud bij een goudbeheerder. Mensen breken niet in bij je om goud te stelen, maar om geld te stelen. Het gevaar is niet zo groot als je denkt, als je niemand vertelt dat je goud hebt.

Ook vind ik het vreemd dat je goud investeert als hyperinflatiehedge, tegelijkertijd investeer je erin om winst te maken (je geeft redenen waarom goud een goede investering is). Dit zijn twee tegenstrijdige investeringsdoeleinden. Het eerste leidt niet tot winst, want winst in papiergeld wordt gedevalueerd door verlies van papierwaarde. Netto maak je dus geen winst. Bij het tweede doeleinde ga je ervan uit dat goud een stabiele reguliere inflatiehedge is, en dat je dus winst maakt als er reguliere inflatie plaatsvindt, zoals de afgelopen 30 jaar. De geschiedenis wijst dit niet uit. Aandelen en huizen waren een betere reguliere inflatiehedge, en logisch nagedacht ook, want een huis of aandelen leveren cashflow op, in tegenstelling tot goud. Logica ondersteunt dus de geschiedenis. Kortom de investeringsdoeleinden versus beweegredenen in dit topic die je noemt zijn tegenstrijdig met elkaar dat vind ik niet logisch.

Verder zijn aandelen en huizen vaak ook hele goede hedges tegen inflatie gebleken, echter het is volgens mij een kwestie van timing. Sommige mensen denken dat in deze tijd aandelen, of obilgaties of huizen overgewaardeerd zijn en dat goud is ondergewaardeerd. Ik heb van jou nog geen goed argument gehoord waarom vastgoed en aandelen het de komende jaren jaar beter gaan doen dan goud. Volgens mij heeft nog niemand in deze reeks dat geopperd, dus dat kan nog een interessante bijdrage worden. Meestal gaat de discussie tussen cash en goud.

PS. goudstaven kunnen prima gecontroleerd worden op wolfraam zonder er in te boren dmv van stralingen waarbij ze verschillen in de dichtheid, molecuul-snelheid , structuur of iets dergelijks kunnen vaststellen.

Even los van de vraag of inflatie wel het probleem is waar je je nu op moet richten, het voornaamste probleem dat ik heb met goud is dat je er geen "juiste" prijs aan kunt hangen. En als je niet kunt aangeven wat NU de juiste prijs is dan is het per definitie geen inflatie hedge.

Ik heb nog nooit iemand een goed onderbouwd verhaal zien posten waarom de juiste prijs $1200 is (of $50, of $5000). Als dit niet weet dan is elke discussie over goud als inflatie hedge zinloos.

Ik heb nog nooit iemand een goed onderbouwd verhaal zien posten waarom de juiste prijs $1200 is (of $50, of $5000). Als dit niet weet dan is elke discussie over goud als inflatie hedge zinloos.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik begrijp je probleem niet goed, kun je aan de dollar wel een prijs hangen?quote:Op maandag 2 augustus 2010 16:13 schreef SeLang het volgende:

Even los van de vraag of inflatie wel het probleem is waar je je nu op moet richten, het voornaamste probleem dat ik heb met goud is dat je er geen "juiste" prijs aan kunt hangen. En als je niet kunt aangeven wat NU de juiste prijs is dan is het per definitie geen inflatie hedge.

Ik heb nog nooit iemand een goed onderbouwd verhaal zien posten waarom de juiste prijs $1200 is (of $50, of $5000). Als dit niet weet dan is elke discussie over goud als inflatie hedge zinloos.

Ja, ik weet exact hoeveel ik daarvan nodig heb om een brood te kopen of om m'n huur te betalen. En als er over een paar jaar 10% inflatie is opgetreden dan weet ik dat ik (ongeveer) 10% meer dollars nodig heb om een brood te kopen. Maar wat de "koopkracht" van goud is over een paar jaar dat weet niemand.quote:Op maandag 2 augustus 2010 18:11 schreef arjanus het volgende:

[..]

Ik begrijp je probleem niet goed, kun je aan de dollar wel een prijs hangen?

Stel dat goud inderdaad een soort absolute waarde heeft (zoals die "gold=money" mensen beweren). Dan moet ik toch weten wat die waarde is? Ik weet alleen dat de prijs nu $1200 is, maar hoe bepaal ik de waarde? Stel dat de waarde $500 is en er treedt 10% inflatie op, dan is de waarde $550. Maar als ik $1200 betaald heb dan is er voor mij geen sprake van een inflatie hedge.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Er valt ook geen prijs op te plakken, aangezien goud (vrijwel) geen inkomsten kan genereren en je daardoor geen waarderingsmodel kunt toepassen, al is dat waarderingsmodel onrealistisch. Sterker nog goud genereerd vaak negatieve inkomsten door beheer en/of verzerkingskosten e.d. Het is dus wat een gek ervoor geeft oftewel het the greater fool-spel, als de beleggingsmannetjes zich ermee inlaten. In dergelijke spellen is de meetbare actuele 'gerechtvaardigde' prijs het best aan het sentiment meetbaar, al geeft dat nooit precieze duidelijkheid of voorspelbaarheid.quote:Op maandag 2 augustus 2010 16:13 schreef SeLang het volgende:

Even los van de vraag of inflatie wel het probleem is waar je je nu op moet richten, het voornaamste probleem dat ik heb met goud is dat je er geen "juiste" prijs aan kunt hangen. En als je niet kunt aangeven wat NU de juiste prijs is dan is het per definitie geen inflatie hedge.

Ik heb nog nooit iemand een goed onderbouwd verhaal zien posten waarom de juiste prijs $1200 is (of $50, of $5000). Als dit niet weet dan is elke discussie over goud als inflatie hedge zinloos.

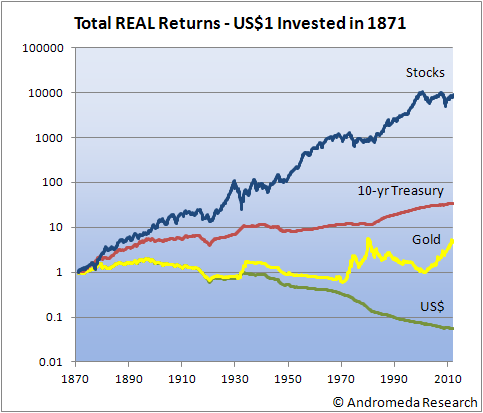

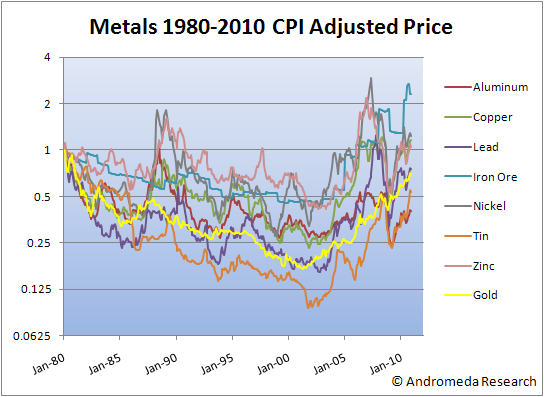

De enige werkelijke (historisch) fundamentele meetbare waarde die je goud kunt toedichten is zijn 'waardevastheid'. Die heb je zelf al eens meegenomen in een prachitg grafiekje:

Uit deze maatstaaf, die goldbugs maar al te vaak aanhalen, blijkt dat goud op dit moment zwaar overgewaardeerd is. Dat betekent dat of hoge inflatie gaat onstaan en goldbugs (mits op tijd) die zijn ingestapt een goede inflatiehedge hebben gehad of dat goud een grote bubble is en flink gaat klappen ooit. Markt-technisch gezien is dat laatste het meest waarschijnlijk.

[ Bericht 0% gewijzigd door piepeloi55 op 02-08-2010 20:33:53 ]

Hier zet jij eigenlijk de stap waartoe ik de goldbugs uitdaagde, namelijk een poging doen om een waardering toe te kennen aan goud. De methode die je hier probeert is kijken naar historische waardering tov een inflatie gecorrigeerde dollar (de "1" lijn in de grafiek).

Je moet dan echter concluderen dat goud faalt als inflatiehedge als je kijkt over een relatief korte (paar decennia) periode. Immers, bij een instap in 1980 was je gedecimeerd, bij een inslap in 2003 had je veel verdiend. Kortom, het kan alle kanten op en heeft dus niets met een inflatie hedge te maken.

Goud als inflatiehedge is imo ook een achterhaald concept. Het stamt uit de tijd dat er een vaste wisselkoers was tussen goud en de dollar. Toen kon je een devaluatie risico afdekken door in plaats van dollars goud te bezitten, nu niet meer (strikt genomen).

Het kan best zijn dat goud uiteindelijk z'n waarde beter behoudt dan een dollar (op een spaarrekening) maar dan is het wel zaak dat je niet teveel betaalt. Dit geldt uiteraard voor alle fysieke zaken, of het nu goud is, huizen of een hamburger. En dan kom ik weer bij de oorspronkelijke vraag: wat is de waarde van een ounce goud? Hoeveel mag je ervoor betalen? En wanneer is het te duur?

Je moet dan echter concluderen dat goud faalt als inflatiehedge als je kijkt over een relatief korte (paar decennia) periode. Immers, bij een instap in 1980 was je gedecimeerd, bij een inslap in 2003 had je veel verdiend. Kortom, het kan alle kanten op en heeft dus niets met een inflatie hedge te maken.

Goud als inflatiehedge is imo ook een achterhaald concept. Het stamt uit de tijd dat er een vaste wisselkoers was tussen goud en de dollar. Toen kon je een devaluatie risico afdekken door in plaats van dollars goud te bezitten, nu niet meer (strikt genomen).

Het kan best zijn dat goud uiteindelijk z'n waarde beter behoudt dan een dollar (op een spaarrekening) maar dan is het wel zaak dat je niet teveel betaalt. Dit geldt uiteraard voor alle fysieke zaken, of het nu goud is, huizen of een hamburger. En dan kom ik weer bij de oorspronkelijke vraag: wat is de waarde van een ounce goud? Hoeveel mag je ervoor betalen? En wanneer is het te duur?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Btw: als je die maatstaf gebruikt (zelfde koopkracht als in 1870), dan zou goud in dollars van vandaag $331 mogen kosten. (Ik denk alleen niet dat dit een zinvolle waarderingsmaatstaf is)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Het is ook geen goede maatstaaf, maar wel de enige direct meetbare. Misschien heb je zelf een beter antwoord op je vraag, je woorden suggereren in ieder geval van wel?

Ik denk echter niet dat goud geen inflatiehedge meer (afhankelijk van instapmoment uiteraard) is. Los ervan dat er vele betere hedges zijn. Ik denk wel dat er meer speelruimte is naar de bovenkant voor de goudprijs, juist doordat een valuta niet meer gedekt word door goud.

Ik denk echter niet dat goud geen inflatiehedge meer (afhankelijk van instapmoment uiteraard) is. Los ervan dat er vele betere hedges zijn. Ik denk wel dat er meer speelruimte is naar de bovenkant voor de goudprijs, juist doordat een valuta niet meer gedekt word door goud.

Je zou als maatstaf van goud de $20 dollar per ounce kunnen gebruiken en de M3 inflatie kunnen toepassen. In dat geval zou je kunnen concluderen dat goud zwaar is ondergewaardeerd.

Nogmaals, zo'n incidentele beweging zegt niets, behalve wat we al wisten: beleggers kunnen in- en uitstappen en de goudprijs kan omhoog en omlaag.quote:Op maandag 2 augustus 2010 11:24 schreef piepeloi55 het volgende:

Het geeft echter wel aan dat een (groot of klein?) deel van de goldbugs erin zitten om rendement te maken en bij een significante prijsdaling/veranderende perceptie/verdere deleveriging/deflatie e.d. er (grote?) uitstroom kan zijn.

Iedere toetreding verhoogt de prijs. Dat het toetreden van meer opportunistische beleggers ook de volatiliteit kan verhogen spreekt voor zich, en ook dat geldt voor iedere andere asset class. Maar of daar sprake van is heb je nooit aangetoond. Gezien het feit dat steeds meer mensen zich goed ingelezen hebben in de oorzaken en het verloop van de crisis, en gezien de terreinwinnende fysieke goudbeleggingen (ten koste van papier), ben ik geneigd te denken dat het met die domme opportunisten wel meevalt. Van mij mag je het blijven roeptoeteren, maar misschien kun je er voor de verandering dan een keer wat argumenten bij geven?quote:Het massaal toetreden van de beleggers tot de goudprijs kan diezelfde prijs dus kwetsbaar maken en niet alleen versterken.

Het is de bullion bank die de hedge verzorgt - de mijn heeft maar één plicht: LEVEREN. Vandaar dat het me onwaarschijnlijk leek dat onzekere toekomstige productie uit inactieve mijnen gehedged kan worden. Überhaupt werd in de hoogtijdagen maar zo'n 10-30% van de productie gehedged, en vanzelfsprekend is het het gemakkelijkst/goedkoopst te delven goud dat -wanneer het moet- het eerst geleverd wordt, en met partijen die daar niet over beschikken gaat een bullionbank niet in zee. Maar een probleem van een heel andere orde is dat er veel meer onrendabele/marginale goudmijnen dan productieve bestaan, en dat de mogelijkheid om die te hedgen zou impliceren, dat een nóg groter deel van het goudaanbod vervalst is dan er door de papiermafia al is - met andere woorden, dat de fysieke basis nog smaller is dan iedereen denkt.quote:Bij elke hedge moet er voldaan worden aan een goede tijdsinschatting, dat zal daar niet anders bij zijn. Ik heb het wel over bewezen reserves die vanaf een bepaalde prijs rendabel worden en niet het domweg een kuil graven en maar zien waar je uitkomt. Daarnaast is het (bijna) altijd mogelijk posities door te rollen, al kan dat soms liquiditeits/tijds-problemen opleveren bij levering (al is het een cash settlement).

Enfin, vandaar dat ik concrete voorbeelden vroeg, die je me blijkbaar schuldig moet blijven. Mijn conclusie blijft dus dat je je fantasie op hol liet slaan.

Soms vraag ik me echt af van welke planeet je komt. Hedgen heeft drie doelen: productie voorfinancieren, prijzen door de tijd middelen (stabiliseren), en een kleine premie op de spotprijs pakken zodat de ondergrondse goudvoorraad al voor de winning rendeert. Niks gok dus, maar gewoon beredeneerd beleid waar op termijn zowel de mijnen, de bullion banken als de centrale banken wel bij varen. En nee, dat heeft allerminst goed uitgepakt, want de afgelopen jaren hebben de goudmijnen (liever gezegd: hun aandeelhouders) miljarden verloren op hun te goedkoop vooruitverkochte productie. Vandaar dat ze hun hedgeboeken nu gesloten hebben.quote:Al met al kan het de winsten enorm verhogen voor de betreffende gouddelvers, maar ook enorm doen dalen. Een gok dus, die tot nog toe goed uitpakt.

Sure, je zal maar in de meest lucratieve belegging van de afgelopen 5 jaar zitten. Dan ben je echt stom bezig.quote:Dat klopt, maar het ging erover dat bepaalde beleggingen verkeerd geinterpeteerd worden. Dat is bij goud en de meeste goldbugs ook duidelijk het geval.

Jaja, die kennen we nu wel. Ondertussen is zo'n beetje al het geld gedekt door claims waarvan met geluk hooguit de helft ooit nog voldaan kan worden, en met een beetje pech veel minder omdat de tijd voortschrijdt en de rente kan (zal) oplopen. Nu steeds meer schulden opgehoopt worden bij overheden en centrale banken kunnen die verliezen afgewenteld worden op de munt. Je vertrouwen in die overheden en centrale banken is ontroerend, maar ik geef ze zelf geen cent.quote:De recentere prijsstijgingen van goud zijn niet meer dan onderdeel van de totale bubble(s) die zijn opgeblazen wereldwijd.

In dat kader is deze recente uitspraak van voormalig FED-baas Alan Greenspan ronduit angstwekkend: "if the stock market continues higher it will do more to stimulate the economy than any other measure we have discussed here". Ik heb hier al vaker gezegd dat de FED+regering alles zullen doen om de aandelenmarkten overeind te houden, maar om dat hier zo feitelijk bevestigd te zien is dramatisch. Dan staat immers vast dat ze coute-que-coute de grootbanken van liquiditeit blijven voorzien en met de meest slappe regulering en toezicht de hand boven het hoofd zullen blijven houden, en dat ze ook alles zullen doen om de huizenmarkt overeind te houden (waarvan het lot immers onlosmakelijk aan die van de beurzen verbonden is). Er gaat zelfs het gerucht, en als het waar is zou dat me niets verbazen, dat Obama nog voor de senaatsverkiezingen een voorstel zal indienen om alle uitstaande Amerikaanse hypotheken tegen een minimale rente te herfinancieren. Een meer inflatoire maatregel is nauwelijks te bedenken..

Bullionvault maakt geen deel uit van het financiële systeem en al helemaal niet van het monetaire systeem. Integendeel, het is opgezet om bescherming te bieden tegen beide.quote:Op maandag 2 augustus 2010 13:33 schreef Toppiet het volgende:

Bij hyperinflatie kan je per definitie het monetaire systeem gaan wantrouwen, dan het vertrouwen in een bedrijf dat diep in dit systeem zit dat vind ik onlogisch.

De dagelijkse assay bestaat simpelweg uit een mannetje in blauwe stofjas die kijkt of iedere geregistreerde goudbaar er nog ligt. De baren voldoen aan de 'London Good Delivery' standaard waarover je op de site van de LBMA meer kunt lezen. In het kort: alle LBMA-leden worden regelmatig bezocht door inspecteurs die goudstaven doorzagen, omsmelten, onder de spectograaf leggen, enzovoort. Je kunt er nog 100 bedenkingen bij improviseren, maar ik ben tevreden over het zekerheidsniveau dat Bullionvault biedt (al was het maar omdat het goud bovendien gewoon gegarandeerd en verzekerd is, en er op planeet Aarde geen enkele aanbieder te vinden is die meer zekerheden biedt.. op een bepaald punt moet je toch tevreden zijn).quote:Weet jij ook hoe zo'n assay in zijn werk gaat? Volgens mij is het onmogelijk elke dag een assay uit te voeren, dat kost teveel geld.

Zodra jij met je goud het pand van de verkoper verlaat, is het uit het circuit van vertrouwde handelaren en is het meteen een paar procent minder waard. Bovendien heb je teveel betaald, want die verkoper heeft een relatief hoge marge. Als je in kleinere hoeveelheden dan 100gram koopt, ben je daarboven veel kwijt aan productiekosten van de munten en plakjes. Thuis moet je een dure kluis neerzetten of permanent in de rats zitten dat er maar niet ingebroken wordt (of als je het je per post hebt laten toesturen, dat de postbode maar geen foute neefjes heeft), want het is niet zondermeer verzekerbaar. En als de goudprijs na een lange triomftocht uiteindelijk de daling inzet, is het maar de vraag of je het nog op tijd aan iemand kunt slijten -Middelkoop woont tegen die tijd in Monaco- en zo ja, voor welke prijs. Ik had geen zin in al dat gedoe en ben blij dat Bullionvault het me bespaart.quote:Zelf bewaren van goud vind ik niet onlogischer dan goud bij een goudbeheerder.

Ik heb het alleen als hedge. Neemt niet weg dat ik blij ben met de tot nu toe gerealiseerde stijging, al was het alleen maar omdat die mijn visie lijkt te bevestigen - of in ieder geval bevestigt dat er een hoop mensen zijn die die visie delen.quote:Ook vind ik het vreemd dat je goud investeert als hyperinflatiehedge, tegelijkertijd investeer je erin om winst te maken (je geeft redenen waarom goud een goede investering is).

Nee. Wie in een scenario van hyperinflatie gelooft, realiseert zich ook dat hij er op tijd bij moet zijn, omdat goud in de aanloop daarnaartoe waarschijnlijk al hard in prijs zal stijgen.quote:Dit zijn twee tegenstrijdige investeringsdoeleinden.

Exact. Het eindresultaat hangt af van je spreiding tussen geld en goud (en/of andere assets). Toen ik instapte was dat met 20% goud, 80% cash. Dat zal nu misschien 25 om 75 zijn. Zolang, wanneer het stof van de meltdown optrekt, de som maar op zo'n 90 of meer uitkomt. Dan ben ik tevreden; ik wil gewoon de koopkracht van mijn in 15 jaar opgebouwde spaargeld instandhouden.quote:Het eerste leidt niet tot winst, want winst in papiergeld wordt gedevalueerd door verlies van papierwaarde.

Daar ga ik niet van uit.quote:Bij het tweede doeleinde ga je ervan uit dat goud een stabiele reguliere inflatiehedge is, en dat je dus winst maakt als er reguliere inflatie plaatsvindt, zoals de afgelopen 30 jaar.

In een normaal economisch klimaat is dat waar. Wat de nay-sayers in dit topic maar niet lijken te kunnen bevatten, is dat de afgelopen 30 (zeg maar 40) jaar compleet onrepresentatief zijn voor de huidige economische, financiële en monetaire toestand van de wereld. Het loslaten van de goudstandaard, het vasthouden aan de dollar als wereldreservemunt en het langdurig onderdrukken van de rente hebben een enorme welvaart en bloei gebracht die niet door feitelijke productie en waardevermeerdering gedragen werd, en waarvan de keerzijde -gigantische schulden op alle niveau's- zich nu, na vier decennia van schijnwelvaart, komt wreken.quote:De geschiedenis wijst dit niet uit. Aandelen en huizen waren een betere reguliere inflatiehedge, en logisch nagedacht ook, want een huis of aandelen leveren cashflow op, in tegenstelling tot goud.

Ik raad iedereen aan dit artikel te lezen van David Stockman, hoofd van het Office of Management and Budget onder Reagan, die de pervertering schetst van de republikeinse economische ideologie in de periode vanaf Nixon tot en met de Neocons, die ook onder Obama feitelijk nog de scepter zwaaien :

Four Deformations of the Apocalypse

Volgens mij maakte je hetzelfde punt een maand of wat geleden ook. Ik heb er toen al commentaar op gegeven. Daarnaast denk ik dat je net als Piepeloi over het hoofd ziet, dat voor alle andere asset classes -inclusief cash- hetzelfde geldt of kan gaan gelden.quote:Op maandag 2 augustus 2010 16:13 schreef SeLang het volgende:

Even los van de vraag of inflatie wel het probleem is waar je je nu op moet richten, het voornaamste probleem dat ik heb met goud is dat je er geen "juiste" prijs aan kunt hangen.

Een fair value in hedendaags geld is onmogelijk te geven mede omdat die afhankelijk zal zijn van de reactie van overheden en centrale banken op de verder inkrimpende economie (het wordt nog spannend hoe lang een aantal practisch failliete Amerikaanse staten hun bijstandsgerechtigden en AOWers kunnen blijven betalen. Vóór de verkiezingen zullen ze die mensen niet in FEMA-kampen zetten, maar als het geld op is zal er toch weer een vorm van quantitative easing moeten komen, als ze dat soort totalitaire taferelen willen voorkomen).

Daar zit wat in, maar dat heeft mij er niet van weerhouden. Noem het giswerk, maar ik zag genoeg indicatoren om aan te nemen dat ons geld minimaal de helft, maar in een diepe crisis mogelijk wel 80% van zijn waarde zal moeten verliezen om de schuldenberg op te lossen, en dat goud, meer dan andere assets, daarvan zou profiteren (dat laatste omdat in een economische wereldcrisis vastgoed, grondstoffen, bedrijfsaandelen e.d. met diepe vraaguitval te maken krijgen en goud meer liquide en van oudsher dé veilige haven is).quote:En als je niet kunt aangeven wat NU de juiste prijs is dan is het per definitie geen inflatie hedge.

- Tenzij je op grond van economische indicatoren kunt aangeven wat er ongeveer met de waarde van geld moet gebeuren om alsnog de uitstaande problematische kredieten en verplichtingen af te lossen;quote:Ik heb nog nooit iemand een goed onderbouwd verhaal zien posten waarom de juiste prijs $1200 is (of $50, of $5000). Als dit niet weet dan is elke discussie over goud als inflatie hedge zinloos.

- Tenzij je zulke grote schokken voorziet, dat "$300 of $1200?" irrelevant is (het gaat niet om $50 of $5000; $300 is ongeveer de bodem en $1200 de top in de recente geschiedenis. Als je de huidige financieel-economische toestand afzet tegen de toenmalige, kun je bedenken of we ons dit keer buiten die marges zullen begeven, en welke kant op).

(doen ze niet.. ze roepen wel dat je in 1900 voor een ounce goud al een maatpak kon laten maken, en dat dat nu nog steeds kan, maar dat is natuurlijk geen verhaal van absolute waarden. Iedereen weet dat goud onder invloed van allerlei omstandigheden sterk in waardering fluctueert. Net als al het andere, met name in onzekere tijden.)quote:Stel dat goud inderdaad een soort absolute waarde heeft (zoals die "gold=money" mensen beweren).

Het is m.i. onzin om de performance van goud in die periode te willen projecteren op de huidige situatie, die op zijn recentst pas in de dertiger jaren een precedent heeft (toen goud nog aan geld vastgeketend was, zodat ook daarmee geen vergelijking mogelijk is). De oliecrisis en alle andere crises van de afgelopen 40 jaar waren peanuts vergeleken bij de huidige situatie, waarin het Westen omkomt in de schulden maar de middelen ontbeert om zich daar nog op normale wijze uit op te werken.quote:Je moet dan echter concluderen dat goud faalt als inflatiehedge als je kijkt over een relatief korte (paar decennia) periode. Immers, bij een instap in 1980 was je gedecimeerd, bij een inslap in 2003 had je veel verdiend. Kortom, het kan alle kanten op en heeft dus niets met een inflatie hedge te maken.

Ik kan me je rationele hang naar zekerheid en voorspelbaarheid voorstellen, maar als er een piano uit de lucht valt ga ik niet blijven staan om eerst eens te zien of het een babypianootje of een concertvleugel is. 20% goud lijkt me ook bij de huidige prijzen een goed advies; als geld onverhoopt in waarde halveert en goud daar buitenproportioneel van profiteert zal dat 'ongeveer' je vermogen intact houden, en als er toch deflatie uitbreekt, wordt je beperkte verlies in goud zondermeer door de koopkrachtstijging van je 80% cash gecompenseerd. Misschien komt het omdat ik als zelfstandig ondernemer aan grote inkomensschommelingen en behoorlijke risico's gewend ben, maar procentjes deren me niet. Mijn zorg is dat er een mogelijkheid bestaat dat ik binnen een paar jaar het leeuwendeel van wat ik de afgelopen 15 jaar aan reserves opgebouwd heb, en waar ik mogelijk in de toekomst afhankelijk van zal zijn, zou kunnen gaan zien verdampen door hyperinflatie. Die zorg heb ik voor mijn gevoel goed afgekocht met een simpele constructie die me in het ergste geval -als economische groei, rente en inflatie 'gewoon' jarenlang op dit lage pitje blijven en goud weer daalt- hooguit zo'n 3-5% van mijn vermogen kan kosten.

Mijn enige andere zorg is dat de spaarbanken omvallen en de resterende banken en de overheid bij nader inzien mijn verdwenen tegoeden niet kunnen compenseren. Daar moet ik me nog eens over buigen, ook omdat mijn geld over een idioot aantal banken verspreid staat die allemaal verschillende termijnen en procedures hebben voor spoedoverboekingen, kasopnames, etc. (ik had al eens bedacht dat als de pleuris uitbreekt, ik alles aan de belastingdienst overmaak, bij wie ik het -als de rust eenmaal is weergekeerd- als onverschuldigde betalingen kan terugvorderen. Heeft iemand betere ideeën?).

Waarom zou goud een daling inzetten? Wat er gebeurt is de huidige dollar wordt waardeloos en er wordt een nieuwe dollar geïntroduceerd. Je maakt dus helemaal geen winst, je houdt alleen met goud waarde vast.quote:Op dinsdag 3 augustus 2010 03:59 schreef dvr het volgende:

En als de goudprijs na een lange triomftocht uiteindelijk de daling inzet, is het maar de vraag of je het nog op tijd aan iemand kunt slijten -Middelkoop woont tegen die tijd in Monaco- en zo ja, voor welke prijs. Ik had geen zin in al dat gedoe en ben blij dat Bullionvault het me bespaart.

[..]

In een normaal economisch klimaat is dat waar. Wat de nay-sayers in dit topic maar niet lijken te kunnen bevatten, is dat de afgelopen 30 (zeg maar 40) jaar compleet onrepresentatief zijn voor de huidige economische, financiële en monetaire toestand van de wereld. Het loslaten van de goudstandaard, het vasthouden aan de dollar als wereldreservemunt en het langdurig onderdrukken van de rente hebben een enorme welvaart en bloei gebracht die niet door feitelijke productie en waardevermeerdering gedragen werd, en waarvan de keerzijde -gigantische schulden op alle niveau's- zich nu, na vier decennia van schijnwelvaart, komt wreken.

Kortom er komt een ongeëvenaarde paniek, maar de mensen bij bullionvault zullen eerlijk blijven, ook al worden zij niet betaald in goud maar in papieren geld.

Het lijkt me loigscher in meerdere valutas te zitten zoals euros, dollars en ponden, in plaats van goud. Wat is de kans dat alle valutas gaan hyperinflateren? Bij een deflatie gaat goud naar $100/ounce

Het zou fijn zijn als het eeuwig en onbeperkt doorsteeg, maar er bestaan natuurwetten.quote:

De mensen van Bullionvault kunnen er niet met mijn goud vandoor, als je dat wilde suggereren.quote:Kortom er komt een ongeëvenaarde paniek, maar de mensen bij bullionvault zullen eerlijk blijven, ook al worden zij niet betaald in goud maar in papieren geld.

Als de dollar instort moeten Europa en Azië zo'n 7.000 miljard afschrijven dat ze nog van de VS tegoed hebben, om nog te zwijgen van de inkomstenderving door het verdwijnen van een belangrijke afzetmarkt. Dat betekent het einde van onze banken, pensioenfondsen, verzekeraars en de meeste multinationals zoals we die nu kennen. Ook hier kan dan alleen de geldpers nog uitkomst bieden. Ik denk dat er niet meer dan 2-6 maanden kunnen verstrijken tussen het financieel-economisch instorten van het ene continent, en het volledig daarin meegesleept worden van de andere.quote:Het lijkt me loigscher in meerdere valutas te zitten zoals euros, dollars en ponden, in plaats van goud. Wat is de kans dat alle valutas gaan hyperinflateren? Bij een deflatie gaat goud naar $100/ounce

$100 goud kun je vergeten. Niet alleen omdat deflatie de aanzet tot hyperinflatie in zich draagt en het de vraag naar goud alleen maar vergroot, maar omdat een vertienvoudiging van de waarde van cash impliceert dat de economie echt dood is en grote bevolkingsgroepen zonder inkomsten en met veel zwaardere lasten zitten. Voordat het zover is heeft iedereen allang een envelop-met-inhoud van Jan Kees de Jager in zijn brievenbus aangetroffen.

Oftewel, de hele wereld stort in door een kettingreactie, banken, verzekeraars, multinationals imploderen, maar bullionvault is onkwetsbaar en je goud bij BV is superveilig.quote:Op dinsdag 3 augustus 2010 15:44 schreef dvr het volgende:

[..]

Het zou fijn zijn als het eeuwig en onbeperkt doorsteeg, maar er bestaan natuurwetten.

[..]

De mensen van Bullionvault kunnen er niet met mijn goud vandoor, als je dat wilde suggereren.

[..]

Als de dollar instort moeten Europa en Azië zo'n 7.000 miljard afschrijven dat ze nog van de VS tegoed hebben, om nog te zwijgen van de inkomstenderving door het verdwijnen van een belangrijke afzetmarkt. Dat betekent het einde van onze banken, pensioenfondsen, verzekeraars en de meeste multinationals zoals we die nu kennen. Ook hier kan dan alleen de geldpers nog uitkomst bieden. Ik denk dat er niet meer dan 2-6 maanden kunnen verstrijken tussen het financieel-economisch instorten van het ene continent, en het volledig daarin meegesleept worden van de andere.

$100 goud kun je vergeten. Niet alleen omdat deflatie de aanzet tot hyperinflatie in zich draagt en het de vraag naar goud alleen maar vergroot, maar omdat een vertienvoudiging van de waarde van cash impliceert dat de economie echt dood is en grote bevolkingsgroepen zonder inkomsten en met veel zwaardere lasten zitten. Voordat het zover is heeft iedereen allang een envelop-met-inhoud van Jan Kees de Jager in zijn brievenbus aangetroffen.

$100 goud is niet ondenkbaar. Goud is zoals je zelf zegt zijn eigen leven gaan leiden. Als goud 10 x instort dan hoeft dat niet te betekenen dat dollars 10x waardevoller zijn geworden. Misschien is het gewoon het einde van een bubbel.

Ja. Ga even naar hun homepage, met 2x klikken zit je in de FAQs over beveiliging en kluisprocedures. Dan weet je een volgende keer een beetje waar je het over hebt voordat je je een mening aanmatigt.quote:Op dinsdag 3 augustus 2010 20:01 schreef Toppiet het volgende:

Oftewel, de hele wereld stort in door een kettingreactie, banken, verzekeraars, multinationals imploderen, maar bullionvault is onkwetsbaar en je goud bij BV is superveilig.

Ah, fascinerend. Nou, leg mij maar eens uit hoe jij voor $100 een ounce goud uit de grond gaat halen terwijl het ieder ander minimaal $500 kost.quote:$100 goud is niet ondenkbaar. Goud is zoals je zelf zegt zijn eigen leven gaan leiden. Als goud 10 x instort dan hoeft dat niet te betekenen dat dollars 10x waardevoller zijn geworden. Misschien is het gewoon het einde van een bubbel.

Jij hebt het erover dat alle belangrijke valutas in de hele wereld waardeloos worden, alle geindustrialiseerde landen dus, en we iets zullen zien dat we ons hele leven niet hebben gezien. En jij koopt daarmee goud en zet die bij een extern goudbeheerder in het buitenland neer. Die goudbeheerder zegt dat hij heel betrouwbaar is. Als er één iemand onlogisch nadenkt dan ben ik dat zeker niet.quote:Op dinsdag 3 augustus 2010 23:15 schreef dvr het volgende:

[..]

Ja. Ga even naar hun homepage, met 2x klikken zit je in de FAQs over beveiliging en kluisprocedures. Dan weet je een volgende keer een beetje waar je het over hebt voordat je je een mening aanmatigt.

[..]

Ah, fascinerend. Nou, leg mij maar eens uit hoe jij voor $100 een ounce goud uit de grond gaat halen terwijl het ieder ander minimaal $500 kost.

Kun je misschien ook even concreet aangeven op welke wijze Bullionvault (of wie dan ook) zich mijn goud zou kunnen toeeigenen? Ik heb duidelijk aangegeven waar je alle informatie (en bijbehorende bewijzen) over de eigendomsverhoudingen, kluisprocedures, beveiliging e.d. kunt vinden. Als je daar geen lek in kunt schieten zou je als rationeel mens toch moeten erkennen dat het goed in elkaar zit, in plaats van zonder enige kennis van zaken te hameren op een onveiligheid die niet bestaat.quote:Op donderdag 5 augustus 2010 17:24 schreef Toppiet het volgende:

En jij koopt daarmee goud en zet die bij een extern goudbeheerder in het buitenland neer. Die goudbeheerder zegt dat hij heel betrouwbaar is. Als er één iemand onlogisch nadenkt dan ben ik dat zeker niet.

Ik zeg maar, in de prospectus van Enron werd Enron ook als een erg veilige belegging gezien. En dat was niet tijdens een moment dat de wereld naar hel en verdoemenis ging, wat hyperinflatie in alle geïndustrieerde landen wel impliceert.quote:Op donderdag 5 augustus 2010 18:05 schreef dvr het volgende:

[..]

Kun je misschien ook even concreet aangeven op welke wijze Bullionvault (of wie dan ook) zich mijn goud zou kunnen toeeigenen? Ik heb duidelijk aangegeven waar je alle informatie (en bijbehorende bewijzen) over de eigendomsverhoudingen, kluisprocedures, beveiliging e.d. kunt vinden. Als je daar geen lek in kunt schieten zou je als rationeel mens toch moeten erkennen dat het goed in elkaar zit, in plaats van zonder enige kennis van zaken te hameren op een onveiligheid die niet bestaat.

Force Majeurequote:Op donderdag 5 augustus 2010 18:05 schreef dvr het volgende:

[..]

Kun je misschien ook even concreet aangeven op welke wijze Bullionvault (of wie dan ook) zich mijn goud zou kunnen toeeigenen? Ik heb duidelijk aangegeven waar je alle informatie (en bijbehorende bewijzen) over de eigendomsverhoudingen, kluisprocedures, beveiliging e.d. kunt vinden. Als je daar geen lek in kunt schieten zou je als rationeel mens toch moeten erkennen dat het goed in elkaar zit, in plaats van zonder enige kennis van zaken te hameren op een onveiligheid die niet bestaat.

BullionVault shall not be liable to you for any delay or failure by it to perform its obligations if such delay or failure arises from any unforseeable causes beyond its reasonable control including, but not limited to, acts of God, floods, lightning, earthquakes, labour disputes, shortages, rationing, utility failures, war, terrorism, riot, embargoes, and actions of any government agency or subdivision thereof.

Zo heb ik wat teakbomen in brasil die op basis van zo'n soort artikeltje worden omgezet in aandelen van 1 of ander fonds op last van de AFM.

Je bezit pas goud als je het hebt.

Nog wat uit de voorwaarden.

Money politics — Governments and other agencies seeking currency stability, or for other reasons, might seek to constrain or tax the ownership of bullion to the disadvantage of its owners. BullionVault provides for multiple locations from which you may choose one or more. The actuality or fear of government action might affect the value of bullion stored in a given location. This risk is not a BullionVault responsibility.

Bank insolvency - Your cash balances at BullionVault are deposited in segregated accounts at a highly rated bank, but your money's safety is dependent on bank integrity. All banks are subject to possible failure. Depending on a number of factors in the event of bank failure you might be entitled to receive compensation from appropriate authorities, but the terms of such compensation are complex and the timescale for receiving compensation might be long. This risk is not a BullionVault responsibility. [Note that when your money is used to buy bullion your exposure to bank insolvency ceases.]

Dus als een overheid waar je goud is besluit dat te confisqueren, krijg je natuurlijk mooi papiergeld voor terug en als dan het banksysteem instort, sta jij met lege handen

[ Bericht 16% gewijzigd door iamcj op 05-08-2010 22:42:44 ]

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

[ Bericht 100% gewijzigd door iamcj op 05-08-2010 22:17:55 ]

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Kortom, je hebt je nog geen minuut in de materie verdiept maar matigt je wel een mening aan.quote:Op donderdag 5 augustus 2010 21:18 schreef Toppiet het volgende:

Ik zeg maar, in de prospectus van Enron werd Enron ook als een erg veilige belegging gezien.

Volledig onvergelijkbaar. Er valt niets om te zetten, want je goud bij Bullionvault is gewoon jouw eigendom waar niemand iets over te zeggen of mee te doen heeft. En w.b. force majeure, dan ligt mijn goud nog steeds tussen dat van de rijken der Aarde, allerlei institutionele beleggers en andere grootkapitalisten veillig in een Zwitserse kluis.quote:Op donderdag 5 augustus 2010 22:13 schreef iamcj het volgende:

Zo heb ik wat teakbomen in brasil die op basis van zo'n soort artikeltje worden omgezet in aandelen van 1 of ander fonds op last van de AFM.

Voila. Daar is Bullionvault dus voor.quote:Je bezit pas goud als je het hebt.

Nope. Het mooie van Bullionvault is dat ze je ALLE risico's volledig uit de doeken doen. Als een overheid tot confiscatie overgaat (wat onder een fiat-stelsel logischerwijs nooit gebeurd is, en met goud in het buitenland of goud van buitenlandse eigenaren nooit gebeurd is) dan kan ik het met een druk op de knop tegen de marktprijs in geld of zilver omzetten, of het naar een kluis op een ander continent verplaatsen.quote:Op donderdag 5 augustus 2010 22:13 schreef iamcj het volgende:

Nog wat uit de voorwaarden.

Dus als een overheid waar je goud is besluit dat te confisqueren, krijg je natuurlijk mooi papiergeld voor terug en als dan het banksysteem instort, sta jij met lege handen

Kastegoeden, voorzover je die hebt, staan op een rekening bij Lloyds waarvan de Engelse staat meerderheidsaandeelhouder is. Vanzelfsprekend kun je ook dat geld met een druk op de knop in goud en zilver omzetten, of naar je eigen bankrekening laten terugboeken als je vreest dat die bank het niet gaat redden.

quote:Op donderdag 5 augustus 2010 22:54 schreef dvr het volgende:

[..]

Nope. Het mooie van Bullionvault is dat ze je ALLE risico's volledig uit de doeken doen. Als een overheid tot confiscatie overgaat (wat onder een fiat-stelsel logischerwijs nooit gebeurd is, en met goud in het buitenland of goud van buitenlandse eigenaren nooit gebeurd is) dan kan ik het met een druk op de knop tegen de marktprijs in geld of zilver omzetten, of het naar een kluis op een ander continent verplaatsen.

Kastegoeden, voorzover je die hebt, staan op een rekening bij Lloyds waarvan de Engelse staat meerderheidsaandeelhouder is. Vanzelfsprekend kun je ook dat geld met een druk op de knop in goud en zilver omzetten, of naar je eigen bankrekening laten terugboeken als je vreest dat die bank het niet gaat redden.

Wat ben jij naief zeg. Bedrijf bestaat pas een paar jaar. It's fantastic Mike.

So your gold is in a vault in Zurich? Yes Mike it is completely safe!

Breaking news:

ww.boullionvault.com overbelast en uit de lucht door geruchten dat de hoeveelheid goud niet overeen komt met alle aanspraken. De Engelse bank onderzoekt de zaak.

Ding dong.

Meneer DVR? Ja?. Wij zijn van VIa Mat, u heeft goud bij ons in de kluis via Boullionvault. Dat bedrijf is failliet dus we komen nu uw goud brengen, wilt u staafjes of plakjes?

[ Bericht 3% gewijzigd door iamcj op 06-08-2010 09:44:30 ]

Wie bang is voor morgen, kan niet genieten van vandaag.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Religie is als taal, een basisbehoefte voor een maatschappij, iedereen spreekt zijn eigen dialect en even verder op begrijp je niet meer wat de ander zegt.

Land kopen en gewassen gaan kweken. En zo'n enorm probleem is het niet dat je geld enorm staat verspreid over een tig tal banken. Dat lijkt me alleen maar voordelig? En bizar dat je zo'n immense reactie typt om 4 uur in de ochtendquote:Op dinsdag 3 augustus 2010 03:59 schreef dvr het volgende:

[..]

Mijn enige andere zorg is dat de spaarbanken omvallen en de resterende banken en de overheid bij nader inzien mijn verdwenen tegoeden niet kunnen compenseren. Daar moet ik me nog eens over buigen, ook omdat mijn geld over een idioot aantal banken verspreid staat die allemaal verschillende termijnen en procedures hebben voor spoedoverboekingen, kasopnames, etc. (ik had al eens bedacht dat als de pleuris uitbreekt, ik alles aan de belastingdienst overmaak, bij wie ik het -als de rust eenmaal is weergekeerd- als onverschuldigde betalingen kan terugvorderen. Heeft iemand betere ideeën?).

Ik denk overigens wel dat je je mening ten opzichte van goud iets zou bijtrekken op het moment dat je zelf een commodity trader zou zijn bij een trading boutique.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ja, in het oostblok misschien. Maar geen haar op mijn hoofd die er aan denkt om in NL grond te kopen.quote:Op vrijdag 6 augustus 2010 17:31 schreef sitting_elfling het volgende:

Land kopen en gewassen gaan kweken.

Praktisch is het heel onhandig, het dateert dan ook van de tijd dat het depositogarantiestelsel veel minder dekking bood.quote:En zo'n enorm probleem is het niet dat je geld enorm staat verspreid over een tig tal banken. Dat lijkt me alleen maar voordelig?

"Onregelmatige werktijden" he?quote:En bizar dat je zo'n immense reactie typt om 4 uur in de ochtend

Volgens mij hebben die gasten geen enkel benul van de monetaire fundamentals onder goud. Ze konden net zo goed bruine bonen verkopen. Maar hun markt gaat er de komende tijd heel anders uitzien. Nu de vraag steeds meer gedreven wordt door institutionele beleggers, soevereigns en goldbugs in plaats van de juwelenindustrie, en nu beleggers een steeds groter beslag leggen op het fysieke goud dat vroeger ten dienste stond van de bullion banks en hun speculanten, zullen ze met hele rare sprongen te maken krijgen die ze pas zien aankomen als het te laat is. Ook de aanbodkant gaat er heel anders uitzien, nu de grote mijnexploitanten zwemmen in het geld en aan het overnemen en consolideren zijn.quote:Ik denk overigens wel dat je je mening ten opzichte van goud iets zou bijtrekken op het moment dat je zelf een commodity trader zou zijn bij een trading boutique.

[ Bericht 0% gewijzigd door dvr op 06-08-2010 19:29:51 ]

Als Bullionvault uit de lucht gaat, of als het hele internet ooit uit de lucht gaat, kan ik inderdaad voor langere tijd de controle over mijn goud kwijt zijn, en kan het gebeuren dat een curator of rechtsopvolger mijn goud tegen de dan geldende marktprijs zal liquideren. Dat is het ergste dat kan gebeuren, en het is uitermate onwaarschijnlijk omdat Bulionvault solide gefinancierd is (temeer nu Dhr. Rothschild een belang heeft genomen) en al zijn zaakjes goed voor elkaar heeft. Dat de goudhoeveelheid niet zou overeenkomen is gezien alle waarborgen uitgesloten, maar in het theoretische geval wordt dat door de verzekeraar gedekt.quote:Op vrijdag 6 augustus 2010 07:14 schreef iamcj het volgende:

Breaking news:

ww.boullionvault.com overbelast en uit de lucht door geruchten dat de hoeveelheid goud niet overeen komt met alle aanspraken. De Engelse bank onderzoekt de zaak.

Ding dong.

Meneer DVR? Ja?. Wij zijn van VIa Mat, u heeft goud bij ons in de kluis via Boullionvault. Dat bedrijf is failliet dus we komen nu uw goud brengen, wilt u staafjes of plakjes?

Als ik zoals jullie maar lang genoeg aan mijn duim zuig, zijn er scenario's te bedenken waarin ik mijn goud (en de waarde ervan) kwijt ben. Bijvoorbeeld als de kluis in Zurich met tomahawks en bunkerbusters belaagd wordt en ik niet op tijd mijn tegoed naar Londen of NY heb verschoven, en de verzekeraar failliet is. Dat zijn van die ééns-in-de-tien-miljoen-jaar risico's waar ik mee kan leven. In ieder geval zijn ze velen malen kleiner dan het ééns-in-de-50-jaar risico dat er bij me ingebroken wordt.

Het is weer zomer. Net terug van vakantie, of net onderweg, het aloude beursadagium doet weer opgeld: vrouwen bloot, beursje dood. De omzetten zijn laag, de AEX en DOW kabbelen binnen een bepaalde bandbreedte.

Af en toe wat positief economisch nieuws in de vaderlandse pers, en af en toe iets wat tegenvalt, maar het overall beeld wat voorgeschoteld wordt is dat er weinig aan de hand is.

Toch zijn er tekenen aan de wand dat de rust aan de oppervlakte schijn is, en dat er zich onder water flinke bewegingen voordoen.

Op edelmetaal gebied worden de geluiden steeds luider dat de grote bank(en) die short zijn op edelmetaal hun posities in rap tempo aan het afbouwen zijn. Hun shortpositie heeft ervoor gezorgd dat de edelmetalen nog zo laag staan waar ze nu staan. Een mooi praktisch voorbeeld hiervan: van de week gaat mijn neefje trouwen, en ik ga hem verrassen met een zilveren munt van een ounce, waarde ongeveer 18 euro. De kaart waar ik de munt in heb gedaan kostte 3,25, bestaande uit wat gekleurd karton met een bijpassende envelop. Wetende wat voor moeite het kost om 1 ounce zilver uit de grond te halen en te vervaardigen, is de verhouding in prijs tussen het muntstukje en de verpakking volkomen scheef.

Maar terug naar de grote short-spelers: insiders zien deze beweging als een voorbode dat de banken inzien dat het spel op zijn eind loopt en dat men op korte termijn met de billen bloot moet, wanneer men gedwongen wordt te leveren. Dat de druk steeds groter wordt blijkt ook uit de grote goud-swap via de BIS, waar ik eerder aandacht aan besteed heb.

Het lijkt mij overigens best mogelijk dat de zilverprijs nog een tijdje gedrukt blijft, men zal zijn posities immers het liefst tegen een een zo laag mogelijke prijs sluiten.

Op economisch gebied komen vooral uit Amerika en de UK slechte berichten, die overigens vaak verpakt worden met frasen als: beter dan verwachte cijfers. Een andere veel gebruikte truc die wordt toegepast bleek van de week met de cijfers van de groei van de Amerikaanse economie: deze werden voor het hele afgelopen jaar met een vol procent naar beneden bijgesteld!

Wat de toekomst gaat brengen ziet u op onderstaande grafiek. Hierin wordt de Dry Baltic Index weergegeven, een maat voor het vervoer over zee. Deze index blijkt historisch gezien een hele goede voorspeller welke kant het met de wereldeconomie opgaat.

Op politiek gebied zijn van de week de lang verwachte Wikileaks releases uitgekomen. Op Zerohedge.com is een fraaie animatie uitgekomen op grond van de informatie die uit de legerdocumenten naar voren is gekomen. Het geeft een aardig beeld van de wederopbouw in Afghanistan:

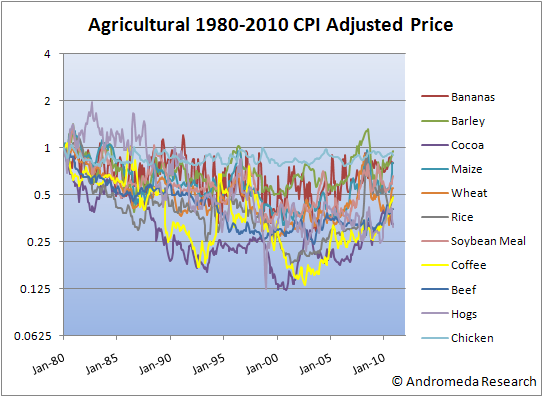

Eric de Carbonell van marketskeptics.com heeft een interessante site, waarin hij melding maakt van grote voedseltekorten en een daarmee samenhangende verwachte prijsexplosie. Voedseltekorten ontstaan door droogte of overvloedige regenval in de landbouwgebieden, gemixed met foute voorspellingen van de Amerikaanse overheid wat betreft de te verwachten graan- en sojaopbrengst. Hij stelt in zijn artikelen, dat dit een opwaartse druk op de inflatie geeft, die het toch al wankele evenwicht in de financiële markten geen goed zal doen. De verwachte torenhoge inflatie van de voedselprijzen zal volgens hem er toe gaan leiden dat de centrale bankiers hun buitenlandse valuta zullen gaan dumpen en hun eigen valuta daarmee opschroeven, teneinde de kosten van het importeren van voedsel te verlagen. Dit zal de val van de dollar betekenen, en vervolgens de val van de staatsleningen markt en tenslotte van het financiële systeem van de wereld.

Of het zover komt, we zullen het zien.

We zijn nu drie jaar verder na het uitbreken van de financiële crisis. Tot nu toe zijn in de westerse wereld de grote spelers overeind gehouden met staatssteun, ten koste van een snel uitdijende staatsschuld en staatstekorten die door bezuinigingen en belastingverhogingen door de burgers zal moeten worden opgehoest.

Beetje voor beetje wordt het water waar de kikker zich in bevindt heter, en je hoeft geen visionair te zijn om te weten hoe het met de kikker zal aflopen.

http://www.thesilvermount(...)e-voor-de-storm.html

Is dit wat of nie

Af en toe wat positief economisch nieuws in de vaderlandse pers, en af en toe iets wat tegenvalt, maar het overall beeld wat voorgeschoteld wordt is dat er weinig aan de hand is.

Toch zijn er tekenen aan de wand dat de rust aan de oppervlakte schijn is, en dat er zich onder water flinke bewegingen voordoen.

Op edelmetaal gebied worden de geluiden steeds luider dat de grote bank(en) die short zijn op edelmetaal hun posities in rap tempo aan het afbouwen zijn. Hun shortpositie heeft ervoor gezorgd dat de edelmetalen nog zo laag staan waar ze nu staan. Een mooi praktisch voorbeeld hiervan: van de week gaat mijn neefje trouwen, en ik ga hem verrassen met een zilveren munt van een ounce, waarde ongeveer 18 euro. De kaart waar ik de munt in heb gedaan kostte 3,25, bestaande uit wat gekleurd karton met een bijpassende envelop. Wetende wat voor moeite het kost om 1 ounce zilver uit de grond te halen en te vervaardigen, is de verhouding in prijs tussen het muntstukje en de verpakking volkomen scheef.

Maar terug naar de grote short-spelers: insiders zien deze beweging als een voorbode dat de banken inzien dat het spel op zijn eind loopt en dat men op korte termijn met de billen bloot moet, wanneer men gedwongen wordt te leveren. Dat de druk steeds groter wordt blijkt ook uit de grote goud-swap via de BIS, waar ik eerder aandacht aan besteed heb.

Het lijkt mij overigens best mogelijk dat de zilverprijs nog een tijdje gedrukt blijft, men zal zijn posities immers het liefst tegen een een zo laag mogelijke prijs sluiten.

Op economisch gebied komen vooral uit Amerika en de UK slechte berichten, die overigens vaak verpakt worden met frasen als: beter dan verwachte cijfers. Een andere veel gebruikte truc die wordt toegepast bleek van de week met de cijfers van de groei van de Amerikaanse economie: deze werden voor het hele afgelopen jaar met een vol procent naar beneden bijgesteld!

Wat de toekomst gaat brengen ziet u op onderstaande grafiek. Hierin wordt de Dry Baltic Index weergegeven, een maat voor het vervoer over zee. Deze index blijkt historisch gezien een hele goede voorspeller welke kant het met de wereldeconomie opgaat.

Op politiek gebied zijn van de week de lang verwachte Wikileaks releases uitgekomen. Op Zerohedge.com is een fraaie animatie uitgekomen op grond van de informatie die uit de legerdocumenten naar voren is gekomen. Het geeft een aardig beeld van de wederopbouw in Afghanistan:

Eric de Carbonell van marketskeptics.com heeft een interessante site, waarin hij melding maakt van grote voedseltekorten en een daarmee samenhangende verwachte prijsexplosie. Voedseltekorten ontstaan door droogte of overvloedige regenval in de landbouwgebieden, gemixed met foute voorspellingen van de Amerikaanse overheid wat betreft de te verwachten graan- en sojaopbrengst. Hij stelt in zijn artikelen, dat dit een opwaartse druk op de inflatie geeft, die het toch al wankele evenwicht in de financiële markten geen goed zal doen. De verwachte torenhoge inflatie van de voedselprijzen zal volgens hem er toe gaan leiden dat de centrale bankiers hun buitenlandse valuta zullen gaan dumpen en hun eigen valuta daarmee opschroeven, teneinde de kosten van het importeren van voedsel te verlagen. Dit zal de val van de dollar betekenen, en vervolgens de val van de staatsleningen markt en tenslotte van het financiële systeem van de wereld.

Of het zover komt, we zullen het zien.

We zijn nu drie jaar verder na het uitbreken van de financiële crisis. Tot nu toe zijn in de westerse wereld de grote spelers overeind gehouden met staatssteun, ten koste van een snel uitdijende staatsschuld en staatstekorten die door bezuinigingen en belastingverhogingen door de burgers zal moeten worden opgehoest.

Beetje voor beetje wordt het water waar de kikker zich in bevindt heter, en je hoeft geen visionair te zijn om te weten hoe het met de kikker zal aflopen.

http://www.thesilvermount(...)e-voor-de-storm.html

Is dit wat of nie

Peter Schiff heeft net verloren in de Republican Primary voor de senaatsverkiezingen in November. Hij komt dus de komende jaren niet in de senaat. Nu kan het economisch TOP-team dat onder Obama de economie van de USA naar grote hoogtes gaat leiden voorlopig weer lekker hun gang gaan.

Anyway, erg bullish voor goud.

Anyway, erg bullish voor goud.

Scientology verkoopt goud.

Dat doet me denken aan:

Dat doet me denken aan:

quote:Op vrijdag 7 mei 2010 18:28 schreef SeLang het volgende:

Goud is een religie en dit topic is het bewijs

GATA's Adrian Douglas heeft een interessante analyse gepubliceerd van de prijzen die tweemaal daags door het monopolie van bullion banks aan de Londense LBMA vastgesteld worden. Er valt uit op te maken dat zij consequent stijgingen die eerder in de Aziatische markten zijn opgetreden omlaag manipuleren, op vergelijkbare wijze als in de jaren 60 de London Gold Pool deed (die uiteindelijk werd opgeblazen omdat ze tegen hun lage prijzen de vraag naar goud niet konden bijbenen).

Zie: http://www.gata.org/node/8918

Zie: http://www.gata.org/node/8918

Wel interessant maar vind het nogal BNW over komenquote:Op zaterdag 14 augustus 2010 21:41 schreef dvr het volgende:

GATA's Adrian Douglas heeft een interessante analyse gepubliceerd van de prijzen die tweemaal daags door het monopolie van bullion banks aan de Londense LBMA vastgesteld worden. Er valt uit op te maken dat zij consequent stijgingen die eerder in de Aziatische markten zijn opgetreden omlaag manipuleren, op vergelijkbare wijze als in de jaren 60 de London Gold Pool deed (die uiteindelijk werd opgeblazen omdat ze tegen hun lage prijzen de vraag naar goud niet konden bijbenen).

Zie: http://www.gata.org/node/8918

Never change a winning formula

Tja, daar kan ik niets mee als je niet aangeeft waarom. Die Adrian laat exact zien hoe hij de gegevens (die iedereen kan downloaden) geinterpreteerd heeft, welke conclusies hij daaraan verbindt en waarom. Ik heb er zelf nog geen gat in kunnen schieten (maar ben ook geen statistisch genie of beursexpert) en heb nog geen artikelen gezien waarin zijn conclusies weersproken worden. Tot dan ga ik er maar vanuit dat zijn beweringen kloppen (toegegeven, ook omdat ze al heel lang bestaande verdenkingen bevestigen).quote:Op zondag 15 augustus 2010 00:16 schreef Your_honor het volgende:

Wel interessant maar vind het nogal BNW over komen

Wat betreft de prijs van goud, de invloed daarop van Nederlandse investeerders is compleet verwaarloosbaar, laat staan dat een paar berichten op Fok er enige invloed op zouden hebben.

quote:Soros favoured gold in Q2, cut US equities

BOSTON (Reuters) -

Billionaire investor George Soros in the second quarter stuck with his big bet on gold but slashed his holdings in dozens of major U.S. companies from Verizon Communications to Pfizer.

In a quarterly securities filing on Monday, Soros Fund Management reported owning substantially fewer U.S. listed stocks than three months earlier. The fund listed $5.1 billion of equities as of June 30, down 42 percent from $8.8 billion at the end of March.

After a terrible quarter for the stock market that saw the Standard & Poor's 500 Index plunge 12 percent, Soros may have been anticipating further turbulence ahead.

Top holdings from the first quarter including energy producers Hess Corp (HES.N) and Suncor Energy (SU.TO) and telecommunications giant Verizon were slashed. At the end of the second quarter he had $1.5 million worth of Hess, down from $302.5 million, $13.6 million of Suncor, down from $285.3 million and $395,000 worth of Verizon (VZ.N), down from $175.1 million.

The firm also cut back on drugmaker Pfizer (PFE.N), with holdings worth $4.7 million down from $91.4 million, banking company, JPMorgan Chase (JPM.N), cut to $3.9 million from $114.9 million, and Wal-Mart Stores (WMT.N), down to $673,000 from $72.9 million.

Soros does not typically explain his quarter-to-quarter moves. A spokesman for the firm declined to comment.

GOLD MOVES TO TOP

The fund firm said it owned 5.24 million shares of the SPDR Gold Trust (GLD.P) worth $638 million as of June 30. Though down slightly from the fund's 5.59 million shares owned at the end of the first quarter, that was the fund's biggest holding by dollar value.

With the sale of so many other holdings, the Gold ETF constituted almost 13 percent of the firm's total equities, up from 7 percent at the end of the first quarter.

Much of the rest of the top holdings at the firm at the end of the second quarter were convertible bonds from high technology companies like RF Micro Devices (RFMD) and Epicor Software (EPIC)

Dus zelfs in het klimaat van een dalende, op zijn grondvesten schuddende euro wist de dollar zich dit jaar niet als internationale safe haven te handhaven.quote:For a Change, U.S. Debt Is Staying in the U.S.

NEARLY a decade ago, when budget deficits ballooned in the United States, it was widely said that Washington — like Blanche DuBois in “A Streetcar Named Desire” — “depended on the kindness of strangers.” In Washington’s case, foreigners — mostly foreign governments — stepped in to buy most of the new Treasury securities being issued.

Who Lends to the United States?

Budget deficits have ballooned again, but the story is different this time. Americans are buying most of the new Treasuries being issued. Foreign governments, whose purchases were once critical, were net sellers of Treasury securities in the first half of 2010, according to figures released this week.

Bron: NY Times 21-08-2010

Voor wie veiligheid zoekt voor een deel van zijn kapitaal, blijft er zo langzamerhand weinig anders meer over dan edelmetalen. Dat besef moet nu ook tot institutionele/soevereine beleggers doordringen, die een tweede dip in de aandelenmarkten vrezen maar hun geld nu blijkbaar ook niet meer aan 's werelds grootste overheid en eigenaar van de meest liquide wereldmunt durven toe te vertrouwen.

Het zijn interessante tijden.. in de Chinese zin van die uitdrukking.

Goud is indertussen hard uit het dal aan het kruipen dat de contraire, onverklaarbare zomerdip geslagen had.. van 28.700 naar 31.000 euro per kilo in de laatste drie weken. Ik verwacht dat het de komende tijden met weinig moeite naar zijn juni-top van 33.000 zal terugstijgen, en vandaar weer verder. Zilver loopt nog wat achter, maar omdat fysiek zilver relatief nog veel schaarser is dan fysiek goud, zodat die schaarste nog sneller de bijl aan de wortel van de papierhandel zal zetten, kon die wel eens een inhaalslag gaan maken. Ik overweeg al een hele tijd om er in te stappen, maar heb nog geen besluit genomen. Hopelijk ga ik daar geen spijt van krijgen.