En voor SeLang dan nog even een link naar de last post

[centraal] Beleggen & Aandelen [deel 30]

Overigens wanneer komt die correctie, ik wil nog bijkopen op lagere niveaus

De vraag is echter of je er zo naar moet kijken, daar worstel ik even mee...

quote:Kijk, dit zijn de betere posts!Op donderdag 13 augustus 2009 21:20 schreef MrUnchained het volgende:

[..]

Als je zegt dat je kijkt naar rendement/risico in absolute zin, zonder rekening te houden met de risk free rate, maak je eigenlijk een bet op waar de rente heen gaat bewegen. Of te wel lage P/E's bij hoge rentestanden kopen is goed, omdat de rente vast naar beneden gaat komen?

Hoewel iedere maatstaf subjectief is, zou ik ipv de Shiller P/E eerder kijken naar een soort van gecorrigeerde Shiller P/E. Wat ik beter vind is het volgende:

(1 / Shiller P/E - risk free rate (10y) - average market risk premium ) / own average

Of te wel de impliciete Shiller earnings yield min de 10 jaars rentevoet = premie over rentevoet.

Premie over rentevoet - gemiddelde premie die je voor je risico zou moeten krijgen (4%) = "earnings premium".

De earnings premium is gemiddeld genomen -1.5%, wat aangeeft dat beleggers over het algemeen uitgaan van hogere winsten in de toekomst dan over de afgelopen 10 jaar.

Als je dat afzet tegen de Shiller P/E krijg je het volgende:

Op basis daarvan waren aandelen op de meest recente bodem van de market het goedkoopst sinds 1953. Bovendien waren aandelen dan niet spotgoedkoop eind 70 of begin 80. Wat blijft staan is natuurlijk of je er rekening mee moet houden dat alles voor zeg 1950 stukken goedkoper was. Wat overigens wel grappig is is dat de winstgroei voor 1950 gemiddeld genomen stukken lager lag dan na die periode, wat achteraf de hogere gemiddelde P/E toch nog kan verklaren als zijnde realistisch.

Ik begrijp je redenering en hier heb ik zelf ook al eens naar gekeken. Het verschil is dat jij kijkt naar een over/onderwaardering ten opzichte van een 'normaal' premium ten opzichte van de nominale rente en ik kijk ernaar vanuit een reeel inkomens perspectief.

De Shiller earnings zijn een inflatiegecorrigeerd 10-jaars gemiddelde van de winsten. Dus de Shiller earnings over verschillende periodes kun je echt met elkaar vergelijken: zij leveren jou dezelfde reele koopkracht.

In 'jouw' methode zit de parameter inflatie m.i. niet correct verwerkt. Aandelen lijken in de jaren '70 helemaal niet goedkoop omdat het premium ten opzichte van de nominale rente niet hoog was. Je gaat echter voorbij aan het feit dat de reele rente tijdens een groot deel van de jaren '70 en ook begin jaren '80 negatief was: de rente was hoog maar de inflatie nog hoger. Eigenlijk zou je in jouw berekening de risk free real rate moeten gebruiken.

Overigens zou het een interessant experiment zijn om van een alternatieve berekening ook scatterplots te maken (zoals ik eerder heb gepost) om te zien of de waarde van deze parameter met alternatieve berekening een betere voorspelling oplevert van de total real returns in de jaren erna.

quote:Fijn, iemand als SeLang die het weet te verwoorden.Op donderdag 13 augustus 2009 22:23 schreef SeLang het volgende:

[..]

Kijk, dit zijn de betere posts!

Ik begrijp je redenering en hier heb ik zelf ook al eens naar gekeken. Het verschil is dat jij kijkt naar een over/onderwaardering ten opzichte van een 'normaal' premium ten opzichte van de nominale rente en ik kijk ernaar vanuit een reeel inkomens perspectief.

De Shiller earnings zijn een inflatiegecorrigeerd 10-jaars gemiddelde van de winsten. Dus de Shiller earnings over verschillende periodes kun je echt met elkaar vergelijken: zij leveren jou dezelfde reele koopkracht.

In 'jouw' methode zit de parameter inflatie m.i. niet correct verwerkt. Aandelen lijken in de jaren '70 helemaal niet goedkoop omdat het premium ten opzichte van de nominale rente niet hoog was. Je gaat echter voorbij aan het feit dat de reele rente tijdens een groot deel van de jaren '70 en ook begin jaren '80 negatief was: de rente was hoog maar de inflatie nog hoger. Eigenlijk zou je in jouw berekening de risk free real rate moeten gebruiken.

Overigens zou het een interessant experiment zijn om van een alternatieve berekening ook scatterplots te maken (zoals ik eerder heb gepost) om te zien of de waarde van deze parameter met alternatieve berekening een betere voorspelling oplevert van de total real returns in de jaren erna.

quote:Ik kijk naar het probleem vanuit een inkomens perspectief. Ik ben geinteresseerd hoeveel reele waarde een investering jaarlijks intrinsiek genereert. Als dat meer is dan het gemiddelde in de geschiedenis dan beschouw ik de asset als 'ondergewaardeerd', is het minder dan is het 'overgewaardeerd'.Op donderdag 13 augustus 2009 22:18 schreef Drive-r het volgende:

TVP - goeie post. Zit even na te denken of je redenering. Ben het niet zozeer eens met je stelling an sich, wel met het idee dat je historisch de "waardering" van de beurs eigenlijk in bepaalde mate zou moeten corrigeren voor de rentestand.

De vraag is echter of je er zo naar moet kijken, daar worstel ik even mee...

De rente speelt een rol als je kijkt naar de keuze die je hebt tussen bijvoorbeeld aandelen en obligaties. Je concludeert dan al snel dat je bij hele lage rentes ook hele hoge aandelenwaarderingen accepteert. Echter, het is maar de vraag of het verstandig is om in aandelen te investeren als de waardering erg hoog is. Misschien is je premium tov obligaties wel okee, maar in absolute zin zouden de returns weleens veel te laag kunnen zijn tov het substantiele neerwaardse risico dat je loopt als aandelenwaarderingen terugzakken naar meer gemiddelde niveaus of daaronder. Mogelijk kun je in zo'n geval ondanks het goede premium op aandelen beter beleggen in cash.

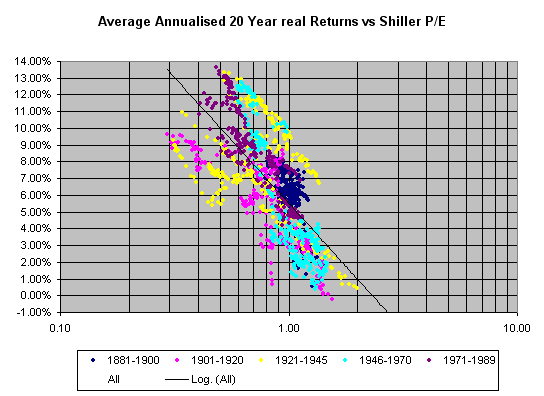

Dus in mijn 'wereld' accepteer ik alleen een waardering die mij in absolute zin voldoende rendement/ risico geeft. En ik zie mij in die mening gesterkt door de correlatie tussen Shiller P/E en historische real returns die duidelijk aangeeft dat het beste rendement/risco aan de linkerkant zit (dus lage Shiller P/E). Rente komt in dat verhaal niet voor.

Dat neemt trouwens niet weg dat mocht de correlatie verbeterd kunnen worden door toch op ťťn of andere manier de rente erin te betrekken ik die nieuwe methode zal adopteren, dus ik sta open voor ideeen

P/E is price equity verhouding? Wat duidt dat precies aan?

quote:P/E = price/earnings ratio, dus prijs van het aandeel gedeeld door de winst per aandeel. Het is een waarderingsmaatstaf voor hoe duur of goedkoop aandelen zijn.Op donderdag 13 augustus 2009 23:15 schreef Rejected het volgende:

Ik lees al een weekje mee, veel grafieken zeggen me nog niet zoveel.

P/E is price equity verhouding? Wat duidt dat precies aan?

De 'Shiller P/E' waarover wordt gesproken in de posts hierboven is een speciaal soort P/E en een stuk ingewikkelder, maar naar mijn mening veel beter bruikbaar in de praktijk. Mocht het je interesseren, er staat meer uitleg in deze topics:

S&P500 bedrijfswinsten en waardering

Beleggen: welk rendement kan ik verwachten?

quote:Haha, ik dacht inderdaad even hetzelfde.Op donderdag 13 augustus 2009 22:29 schreef Drive-r het volgende:

[..]

Fijn, iemand als SeLang die het weet te verwoorden.

Jammer dat de meeste studenten bij ons niet echt erg geinteresseerd zijn in de diepere statistische theorieŽn achter investeren en beleggen, en dat het te snel wordt afgewimpeld met, "kost veel tijd om te onderzoeken, levert niks op, liever rsi = 70 is verkopen rsi = 30 kopen want dat is iets wat iedereen begrijpt"

Overigens ben ik zelf ook al weer bezig met onderzoek en verbanden teekken tussen bepaalde zaken oa. voor school. Niet erg interessant maar moet toch gedaan worden. De politieke instabiliteit (oorlogs aanslagen/terreur acties/terreur niveau/pandemieŽn) meten van een land per jaar en dat in relatie meten tot de beurs. Wat heeft de hoogste relatie tot betrekking met de beurs en waarom etc. etc.

En dan ook nog simpele macro tweeks zoals de unemployment / koopkracht / gemiddelde groei van schuld / gemiddelde groei van GDP / gemiddelde groei van speciale sociale indexen en dat in relatie tot de beursindex van een land. En dan kijken wat de grootste correlatie oplevert en dan daar een conclusie over schrijven hehe

quote:Ik kan enkel zeggen dat je gelijk hebt. Ik zat met mijn gedachten bij een DCF model, waar je wel met de risk free rate werkt, maar dan heb je natuurlijk ook inflatie in je kasstromen zitten, dus dan klopt het wel. Voor een P/E is de inflatie sowieso niet relevant, aangezien beide kanten met de inflatie mee zullen bewegen.Op donderdag 13 augustus 2009 22:23 schreef SeLang het volgende:

[..]

Kijk, dit zijn de betere posts!

Ik begrijp je redenering en hier heb ik zelf ook al eens naar gekeken. Het verschil is dat jij kijkt naar een over/onderwaardering ten opzichte van een 'normaal' premium ten opzichte van de nominale rente en ik kijk ernaar vanuit een reeel inkomens perspectief.

De Shiller earnings zijn een inflatiegecorrigeerd 10-jaars gemiddelde van de winsten. Dus de Shiller earnings over verschillende periodes kun je echt met elkaar vergelijken: zij leveren jou dezelfde reele koopkracht.

In 'jouw' methode zit de parameter inflatie m.i. niet correct verwerkt. Aandelen lijken in de jaren '70 helemaal niet goedkoop omdat het premium ten opzichte van de nominale rente niet hoog was. Je gaat echter voorbij aan het feit dat de reele rente tijdens een groot deel van de jaren '70 en ook begin jaren '80 negatief was: de rente was hoog maar de inflatie nog hoger. Eigenlijk zou je in jouw berekening de risk free real rate moeten gebruiken.

Overigens zou het een interessant experiment zijn om van een alternatieve berekening ook scatterplots te maken (zoals ik eerder heb gepost) om te zien of de waarde van deze parameter met alternatieve berekening een betere voorspelling oplevert van de total real returns in de jaren erna.

De 10-jaars reele rente lijkt me lastig uit te rekenen. Dan zou je op ieder tijdstip een inflatieverwachting over de 10 jaar daarna moeten hebben (ipv de daadwerkelijk uitgekomen inflatie).

Ik zag zo al dat mijn maatstaf het in een scatterplot waarschijnlijk slechter zou doen over de periode na 1975

[ Bericht 0% gewijzigd door MrUnchained op 14-08-2009 19:47:21 ]

quote:Zolang de RSI boven de 40 blijft: posities uit blijven breiden. Zodra de RSI tot de 20 daalt en niet meer boven de 60 uitkomt: dumpen.Op vrijdag 14 augustus 2009 00:25 schreef sitting_elfling het volgende:

[..]

Haha, ik dacht inderdaad even hetzelfde.

Jammer dat de meeste studenten bij ons niet echt erg geinteresseerd zijn in de diepere statistische theorieŽn achter investeren en beleggen, en dat het te snel wordt afgewimpeld met, "kost veel tijd om te onderzoeken, levert niks op, liever rsi = 70 is verkopen rsi = 30 kopen want dat is iets wat iedereen begrijpt"

Overigens ben ik zelf ook al weer bezig met onderzoek en verbanden teekken tussen bepaalde zaken oa. voor school. Niet erg interessant maar moet toch gedaan worden. De politieke instabiliteit (oorlogs aanslagen/terreur acties/terreur niveau/pandemieŽn) meten van een land per jaar en dat in relatie meten tot de beurs. Wat heeft de hoogste relatie tot betrekking met de beurs en waarom etc. etc.

En dan ook nog simpele macro tweeks zoals de unemployment / koopkracht / gemiddelde groei van schuld / gemiddelde groei van GDP / gemiddelde groei van speciale sociale indexen en dat in relatie tot de beursindex van een land. En dan kijken wat de grootste correlatie oplevert en dan daar een conclusie over schrijven hehe

Overigens een tip voor je onderzoek: check de correlatie van je variabelen met de olieprijs (wat waarschijnlijk hoog is als je politieke instabiliteit gaat meten). Waarom: de olieprijs zelf vertoont al een correlatie met beursrendementen.

quote:Het is hier ook geen geval van wow! verrassing! er is een correlatie! Theoretisch zou je deze correlatie namelijk ook voorspellen.Op vrijdag 14 augustus 2009 19:41 schreef MrUnchained het volgende:

Overigens blijf ik fan van de stelling dat correlatie an sich niet zoveel zegt. In dit geval denk ik dat de correlatie wel wat zegt,

Op zeer lange termijn komt AL je winst (dividend + koerswinst) puur uit de bedrijfswinsten. Immers, een deel van de winst komt naar buiten als dividend, een ander deel wordt ingehouden en herinvesteerd. Het is redelijk om te veronderstellen dat die herinvesteerde winst gemiddeld ongeveer evenveel rendement zal opleveren als de rest van het bedrijf en de koers uiteindelijk evenredig zal stijgen. Zou de koers structureel harder stijgen, dan zouden de P/E uiteindelijk naar oneindig gaan. Zou de koers langzamer stijgen, dan gaat de P/E naar nul. We weten echter dat de P/E binnen een (brede) range blijft. Uiteindelijk komt dus alle koerswinst ook gewoon uit bedrijfswinst (beleggers vergeten dit nogal eens). Je kunt dit verifieren met historische data van de S&P500 (en voorgangers) sinds 1880 , waaruit blijkt dat de gemiddelde P/E 14,5 was (de gewone 1-yr trailing P/E) en de gemiddelde jaarlijkse total real returns 6,9%. Het is geen toeval dat 1/14,5=6,9% !

Maar het is natuurlijk ook een open deur dat als je 'meer winst' voor hetzelfde geld koopt, dat dan het verwachte rendement hoger ligt en het risico lager.

quote:Helemaal waar.maar blijft het lastig toe te passen in de praktijk, voor je het weet ben je 30 jaar aan het wachten op je instapmoment. Er is een reele kans dat we de bodem gehad hebben, en dan was dus 13.3x de bodem van de markt, wat in dit model zeker geen koopsignaal zou moeten zijn.

Ik zie dit ook niet als een automatisch model dat koop- en verkoopsignalen genereert maar slechts als een hulpmiddel om een idee te krijgen van lange termijn rendement/ risico bij een gegeven waardering.

Het is waar dat je als je het onderste uit de kan wilt halen je het risico loopt om de boot te missen en decennialang te moeten wachten tot het door jou gewenste niveau is bereikt. Als over 30 jaar blijkt dat 666 echt de bodem was, dan zou ik natuurlijk balen want hoewel 666 niet extreem goedkoop was, het was wel gewoon goedkoop

Ik heb in dit geval dat risico genomen omdat ik van mening ben dat de drivers van de hoge waarderingen van de afgelopen 2 decennia grotendeels zijn verdwenen of gaan verdwijnen. Ik denk dan aan de dalende rente sinds begin jaren '80, de globalisatie en outsourcing die markten vergroot heeft en inflatie beperkt, de enorme creditexpansie die heeft plaatsgevonden, het vergroten van de leverage in het 'systeem', etc. Ik denk dus dat het een aantal jaren wat minder zal gaan en dat dat zich zal vertalen in lagere groeiverwachtingen en daarmee lagere P/E's dan we de laatste jaren gewend waren. Net zoals begin jaren '50 de P/E's ook erg laag waren bij een tegelijkertijd erg lage rente omdat men minder groei verwachtte vanwege het afbouwen van de oorlogseconomie. Ik denk dus dat er de komende jaren nog wel meer kansen gaan komen om relatief laag in te stappen.

Maar goed, we zullen wel zien

quote:Heb je dit weleens getest over een lange periode?Op vrijdag 14 augustus 2009 19:46 schreef MrUnchained het volgende:

[..]

Zolang de RSI boven de 40 blijft: posities uit blijven breiden. Zodra de RSI tot de 20 daalt en niet meer boven de 60 uitkomt: dumpen.

quote:Relative Strength Index (RSI)

quote:Thanks!Op donderdag 13 augustus 2009 23:23 schreef SeLang het volgende:

[..]

P/E = price/earnings ratio, dus prijs van het aandeel gedeeld door de winst per aandeel. Het is een waarderingsmaatstaf voor hoe duur of goedkoop aandelen zijn.

De 'Shiller P/E' waarover wordt gesproken in de posts hierboven is een speciaal soort P/E en een stuk ingewikkelder, maar naar mijn mening veel beter bruikbaar in de praktijk. Mocht het je interesseren, er staat meer uitleg in deze topics:

S&P500 bedrijfswinsten en waardering

Beleggen: welk rendement kan ik verwachten?

quote:Ik ben het met je eens dat we niet snel terug zullen gaan naar de erg hoge P/E's (met name vanwege de deleveraging van zowel de overheid als de consument als de bedrijven). Ik geloof nog wel dat globalisatie ondersteunend gaat werken, met name China en Brazilie gaan de westerse landen nog wel ondersteunen denk ik. Alleen zie ik ook nog geen reden waarom we nou echt weer op een S&P 650 uit zouden moeten komen. De enige reden zou kunnen zijn als er enorme prijsdruk komt door de overcapaciteit in de markt, maar een heleboel sectoren zijn dermate geconsolideerd dat er momenteel fascinerend veel kartelvormig gedrag plaatsvindt. Pak maar een willekeurig industrieel bedrijf er bij en kijk naar de prijsdruk in verhouding tot de bezettingsgraad en vergelijk dat met de dip in 2003.Op vrijdag 14 augustus 2009 20:46 schreef SeLang het volgende:

[..]

Het is hier ook geen geval van wow! verrassing! er is een correlatie! Theoretisch zou je deze correlatie namelijk ook voorspellen.

Op zeer lange termijn komt AL je winst (dividend + koerswinst) puur uit de bedrijfswinsten. Immers, een deel van de winst komt naar buiten als dividend, een ander deel wordt ingehouden en herinvesteerd. Het is redelijk om te veronderstellen dat die herinvesteerde winst gemiddeld ongeveer evenveel rendement zal opleveren als de rest van het bedrijf en de koers uiteindelijk evenredig zal stijgen. Zou de koers structureel harder stijgen, dan zouden de P/E uiteindelijk naar oneindig gaan. Zou de koers langzamer stijgen, dan gaat de P/E naar nul. We weten echter dat de P/E binnen een (brede) range blijft. Uiteindelijk komt dus alle koerswinst ook gewoon uit bedrijfswinst (beleggers vergeten dit nogal eens). Je kunt dit verifieren met historische data van de S&P500 (en voorgangers) sinds 1880 , waaruit blijkt dat de gemiddelde P/E 14,5 was (de gewone 1-yr trailing P/E) en de gemiddelde jaarlijkse total real returns 6,9%. Het is geen toeval dat 1/14,5=6,9% !

Maar het is natuurlijk ook een open deur dat als je 'meer winst' voor hetzelfde geld koopt, dat dan het verwachte rendement hoger ligt en het risico lager.

[..]

Helemaal waar.

Ik zie dit ook niet als een automatisch model dat koop- en verkoopsignalen genereert maar slechts als een hulpmiddel om een idee te krijgen van lange termijn rendement/ risico bij een gegeven waardering.

Het is waar dat je als je het onderste uit de kan wilt halen je het risico loopt om de boot te missen en decennialang te moeten wachten tot het door jou gewenste niveau is bereikt. Als over 30 jaar blijkt dat 666 echt de bodem was, dan zou ik natuurlijk balen want hoewel 666 niet extreem goedkoop was, het was wel gewoon goedkoop.

Ik heb in dit geval dat risico genomen omdat ik van mening ben dat de drivers van de hoge waarderingen van de afgelopen 2 decennia grotendeels zijn verdwenen of gaan verdwijnen. Ik denk dan aan de dalende rente sinds begin jaren '80, de globalisatie en outsourcing die markten vergroot heeft en inflatie beperkt, de enorme creditexpansie die heeft plaatsgevonden, het vergroten van de leverage in het 'systeem', etc. Ik denk dus dat het een aantal jaren wat minder zal gaan en dat dat zich zal vertalen in lagere groeiverwachtingen en daarmee lagere P/E's dan we de laatste jaren gewend waren. Net zoals begin jaren '50 de P/E's ook erg laag waren bij een tegelijkertijd erg lage rente omdat men minder groei verwachtte vanwege het afbouwen van de oorlogseconomie. Ik denk dus dat er de komende jaren nog wel meer kansen gaan komen om relatief laag in te stappen.

Maar goed, we zullen wel zien

quote:Nee niet zelf, maar ik heb wel eens begrepen dat het wel werkt, maar dat je heel veel transacties moet doen, wat het voor een particulier sowieso zinloos maakt.Op vrijdag 14 augustus 2009 20:47 schreef SeLang het volgende:

[..]

Heb je dit weleens getest over een lange periode?

quote:Uitgaande van de historisch gemiddelde Shiller P/E van 16,3 zou de S&P500 op 917 ongeveer op fair value staan, dus het zou helemaal niet gek zijn om rond dat niveau te stabiliseren. 650 ligt maar 29% daaronder. Er hoeft helemaal niet zoveel te gebeuren om eventjes 29% te zakken. Dat is zo vaak gebeurd. Je hoeft natuurlijk niet langdurig op zo'n niveau te hangen, een korte dip is genoeg.Op vrijdag 14 augustus 2009 22:01 schreef MrUnchained het volgende:

Alleen zie ik ook nog geen reden waarom we nou echt weer op een S&P 650 uit zouden moeten komen.

quote:Ik heb er geen kijk op of het klopt wat je zegt maar het zou inderdaad kunnen.De enige reden zou kunnen zijn als er enorme prijsdruk komt door de overcapaciteit in de markt, maar een heleboel sectoren zijn dermate geconsolideerd dat er momenteel fascinerend veel kartelvormig gedrag plaatsvindt. Pak maar een willekeurig industrieel bedrijf er bij en kijk naar de prijsdruk in verhouding tot de bezettingsgraad en vergelijk dat met de dip in 2003.

Wat ik zelf als een groot risico zie is het feit dat zo'n beetje overal ter wereld overheden veel meer lenen en dat dit de reele rente gaat opdrijven doordat leningen met elkaar (en met bedrijfsleningen) moeten concurreren. Daar bovenop komt de dalende vraag naar treasuries in Azie, want als zij minder exporteren naar de VS hoeven zij ook minder treasuries te kopen om hun munt laag te houden. Tot nu toe kochten zij die treasuries tegen elke prijs want ze hadden geen keus. Ik denk dat dat gaat veranderen. Wie gaat ze in de toekomst kopen? Het tekort van de no.1 economie in de wereld (de VS) is momenteel groter dan de complete rijksbegroting van de no.2 economie (Japan). Maar iedereen gaat momenteel fors over budget en moet bijlenen. Ik kan me moeilijk voorstellen dat dat geen effecten gaat hebben op de (reele) rente. En als er een stijgende trend ontstaat in reele rente dan verwacht je ook lagere aandelenkoersen om daarmee te kunnen concurreren.

Anyway, koffiedik...

quote:RSI werkt niet, nu niet, straks niet, morgen niet, werkt gewoon niet. Besides, men wil voorspellingen doen op basis van RSI terwijl die al op een basis van lag werkt. Ik zie ook niet in waarom RSI voor grote bedrijven met veel transacties wel zou werken en voor kleine particulieren niet. Het percentage winners met RSI is immers laag en de gemiddelde winst per trade ook. Hoe meer je zou traden maakt dit echt niet beter.Op vrijdag 14 augustus 2009 19:46 schreef MrUnchained het volgende:

[..]

Zolang de RSI boven de 40 blijft: posities uit blijven breiden. Zodra de RSI tot de 20 daalt en niet meer boven de 60 uitkomt: dumpen.

Overigens een tip voor je onderzoek: check de correlatie van je variabelen met de olieprijs (wat waarschijnlijk hoog is als je politieke instabiliteit gaat meten). Waarom: de olieprijs zelf vertoont al een correlatie met beursrendementen.

Wat betreft de relatie tussen olie en beursindices, dat wou ik al gebruiken als voorbeeld. Mede omdat olie, ten tijde van olie problemen/crisis/producite stoornis of oorlog bijna altijd valt terug te halen op de koersen van de beurs. En hoe olie valt te relateren als een noodzakelijk goed in de economie. En dit is bij de andere variabelen die ik gaf wat moeilijker.

[ Bericht 2% gewijzigd door sitting_elfling op 15-08-2009 02:11:12 ]

quote:Hoe kwantificeer je zoiets?Op vrijdag 14 augustus 2009 00:25 schreef sitting_elfling het volgende:

[..]

Overigens ben ik zelf ook al weer bezig met onderzoek en verbanden teekken tussen bepaalde zaken oa. voor school. Niet erg interessant maar moet toch gedaan worden. De politieke instabiliteit (oorlogs aanslagen/terreur acties/terreur niveau/pandemieŽn) meten van een land per jaar en dat in relatie meten tot de beurs. Wat heeft de hoogste relatie tot betrekking met de beurs en waarom etc. etc.

quote:Als je de RSI op mijn beschreven manier gebruikt ga je erg veel een momentum achtige stratie navolgen, die bewezen heeft dat die wel werkt. En bij momentumstrategieen kijk je ook alleen maar op basis van een lag, dat wil niet zeggen dat het daarom perse niet zou kunnen werken. Overigens is het een feit dat je als particulier zeg 0.10%? per transactie betaalt en als directe institutionele partij 0.02%, wat dus een erg groot verschil maakt of je een strategie winstgevend kunt krijgen.Op zaterdag 15 augustus 2009 01:22 schreef sitting_elfling het volgende:

[..]

RSI werkt niet, nu niet, straks niet, morgen niet, werkt gewoon niet. Besides, men wil voorspellingen doen op basis van RSI terwijl die al op een basis van lag werkt. Ik zie ook niet in waarom RSI voor grote bedrijven met veel transacties wel zou werken en voor kleine particulieren niet. Het percentage winners met RSI is immers laag en de gemiddelde winst per trade ook. Hoe meer je zou traden maakt dit echt niet beter.

Wat betreft de relatie tussen olie en beursindices, dat wou ik al gebruiken als voorbeeld. Mede omdat olie, ten tijde van olie problemen/crisis/producite stoornis of oorlog bijna altijd valt terug te halen op de koersen van de beurs. En hoe olie valt te relateren als een noodzakelijk goed in de economie. En dit is bij de andere variabelen die ik gaf wat moeilijker.

quote:In het verleden heb ik veel van dit soort strategieen gebacktest, maar ik heb nooit iets gevonden wat enigzins consistent was. Natuurlijk zijn er achteraf altijd perioden aan te wijzen die briljant gewerkt zouden hebben, maar je weet niet wanneer die periodes beginnen en eindigen.Op zaterdag 15 augustus 2009 09:34 schreef MrUnchained het volgende:

[..]

Als je de RSI op mijn beschreven manier gebruikt ga je erg veel een momentum achtige stratie navolgen, die bewezen heeft dat die wel werkt. En bij momentumstrategieen kijk je ook alleen maar op basis van een lag, dat wil niet zeggen dat het daarom perse niet zou kunnen werken. Overigens is het een feit dat je als particulier zeg 0.10%? per transactie betaalt en als directe institutionele partij 0.02%, wat dus een erg groot verschil maakt of je een strategie winstgevend kunt krijgen.

Wat me opviel is dat over het algemeen geldt: hoe sneller de indicator hoe meer ruis deze genereert (geen verrassing). Dus dingen gaan beter werken wanneer je de tijdconstanten groter maakt (en dus langere trends uitfiltert). Moving averages doen het gemiddeld wat minder slecht dan oscillatoren zoals RSI, ROC, Stochastics etc. Met grotere tijdconstanten gaan oscillatoren zich steeds meer gedragen als moving averages. Uiteindelijk convergeert het naar een buy&hold strategie, wat aardig aan de bovenkant zit kwa rendement, vergeleken met de beste actieve strategieen die ik vond. Zoals je weet heb ik daar al eens een topic over gemaakt

Nu heb ik natuurlijk geen totaal dichtgespijkerd volledig academisch verantwoord onderzoek gedaan, dus ik kan best iets gemist hebben hoor. Maar na er een substantiele hoeveelheid tijd in te hebben gestoken heb ik nooit iets gevonden dat echt bruikbaar was. Ik moet wel zeggen dat ik alleen naar een aantal volwassen markten heb gekeken zoals S&P500 en AEX. Het zou best kunnen dat er op de beurs van Zambia nog aantrekkelijke arbitragemogelijkheden bestaan

Wat je zegt over transactiekosten is helemaal waar. Ik heb een paar keer een strategie gevonden (weet niet meer wat) waarbij ik een vrij consistente 'edge' vond, maar die alleen uit te buiten zou zijn met extreem lage transactiekosten die voor mijzelf niet beschikbaar zijn, maar wellicht voor een JPM of GS wel. Overigens moet je met een zeer kleine consistente edge ook uitkijken of je backtest wel klopt, want bijvoorbeeld het feit dat er op een bepaalde prijs is gehandeld wil nog niet zeggen dat jij op die prijs had kunnen handelen (misschien werd er op die prijs maar ťťn contract verhandeld). Ik ben er echter niet verder ingedoken omdat het voor mij toch niet tradable was.

quote:Wat betreft de 1e vraag. De geteste periode is de periode dat de beurs ontstond tot nu. Uiteraard zijn sommige ouder dan andere. Dan neem ik de jongste. Ook hier vraag ik me af in hoeverre het academisch verantwoord is, om er van uitgaan dat de bepaalde periode ook daadwerkelijk lang genoeg is. Er zijn immers geen boekjes verkrijgbaar waarin staat,Op 15 August 2009 14:02 schreef SeLang het volgende:

De eerste vraag is natuurlijk of de geteste periode lang genoeg is om conclusies te kunnen trekken. Een aantal simpele MA strategieen gaf bijvoorbeeld ook heel aardige resultaten gedurende een aantal jaren in de 1990's en stortten toen plotseling in. Het probleem is dat je niet kunt voorspellen wanneer de strategie begint te werken en wanneer hij ophoudt te werken.

Een beetje hetzelfde probleem als met een muntje flippen en 5x 'kop' hebben. Achteraf is dit een trend en gokken op 'kop' had consistent winst gegeven, maar je kunt niet van tevoren voorspellen wanneer deze trend begint en eindigt. (En meer filosofisch: IS het wel een trend?, want een fundamenteel mechanisme dat het stuurt ontbreekt hier, maar dat is een ander verhaal).

In verschillende landen heb je verschillende situaties en mechanismen en in principe kan het best zo zijn dat door alleen toeval sommige strategieen in sommige landen een tijdje werken en in andere niet.

Dat gezegd hebbende, het is natuurlijk niet uitgesloten dat sommige strategieen in bepaalde landen een echte 'edge' hebben. Ik heb weleens een onderzoek gelezen naar een bepaalde strategie (ik dacht met MA) waarin werd geconcludeerd dat er geen edge was op een aantal geteste volwassen markten maar wel op een aantal minder ontwikkelde markten (India e.d.). Dat zou natuurlijk best kunnen omdat er veel meer geavanceerde spelers actief zijn op bijv de S&P500 of de DAX die ervoor zorgen dat dit soort inefficienties worden weggearbitreerd en mogelijk ontbreekt dat in die minder ontwikkelde markten (al zou je verwachten dat dit in de loop van de tijd dan ook verdwijnt).

Maar bij een positieve conclusie moet je je altijd gaan afvragen of je niet iets over het hoofd hebt gezien. Want misschien heeft de betreffende markt wel bepaalde restricties , zoals hoge transactiekosten of belastingen op beurstransacties. Of er is een hele lage liquiditeit en hoge spread waardoor de prijs die jij in de grafiek ziet in de praktijk niet voor jou beschikbaar is. Dat soort dingen kunnen ervoor zorgen dat je verkeerde conclusies trekt over het bestaan van een edge.

Maar ik zou zeggen: als iemand iets heeft wat op een obscure markt een tradable edge lijkt te hebben, duik erin en ga het dieper onderzoeken! Wie weet wat je vindt!

Ik moet dan altijd denken aan de volgende mop:

Een econoom en een trader lopen samen over straat. Opeens zegt die trader: "kijk! Daar ligt een tientje!". Dan zegt de econoom: "Dat kan nooit, want als dat een echt tientje was dan had iemand dat wel opgeraapt". "Klopt" zegt de trader, terwijl hij het tientje opraapt en in zijn zak steekt.

Dit idee heeft mij ook altijd gestimuleerd om tijd te steken in het zoeken naar strategieen

-backtests van nu tot afgelopen 25 jaar is redelijk resultaat, maar te veel flaws.

-backtests van nu tot afgelopen 50 jaar is goed resultaat, minder flaws maar nog te beperkt.

-backtests van nu tot begin van de index,

Je hebt dus wel een resultaat, maar is dat bruikbaar? immers, een langere periode zal je resultaten toch ietwat veranderen. Ik vind het zelf erg lastig om hier een punt in te nemen. Moet gezegd worden dat dat ook komt door al de prikkels die je krijgt op de uni, hehe. Daar wordt bijv. ook gesteld dat lange backtests in wezen waardeloos zijn omdat die tijd niet meer te vergelijken valt met die van nu. Maarja, vanaf welk punt heb je dan wel een geldig meetpunt?

En anderen zijn hier weer tegen, de technologie mag dan wel gigantisch gegroeid zijn, in de jaren 30 hadden ze nog geen computers en nog niet zo uitgebreid live-data stream van de koersen per seconden. Technische Analyse was er destijds al wel, maar werd nog niet zoveel naar gekeken als nu. De vraag is uiteraard, zijn wij, de particuliere beleggers beter geworden, door de groei in technologie? Beter in de zin van, halen wij netto betere resultaten dan onze voorouders in de jaren 30? Domweg door dat wij beter materiaal hebben? Dat wij de koersen live kunnen volgen over de hele wereld, een bureau hebben met 9 schermen etc. Ik had hier wel eens wat over gelezen, en daar werd het toch enig sinds in twijfel getrokken. De snelheid waarmee de technologie in de beurs is gegroeid, zo snel zijn de resultaten van de beleggers zelf niet meegegroeid. Men krijgt alleen het idee, doordat men er 'live' op zit, het gevoel heeft dat men het onder controle heeft. Iets wat nog maar te bezien valt.

En wil ik verder gaan met mijn onderzoek, zal ik toch een kant op moeten kiezen, en bewust onder woorden brengen waarom dat mijn keuze is geworden. Is techniek wel belangrijk of niet.. lastig lastig

Wat betreft de keuze voor TA, kwam ik door een artikel er achter dat het in de jaren 60/70 zelfs een poos erg onder kritiek heeft gestaan door academici (Nu moet ik het zelfs kennen als ik als trader bij een bank aan de gang wil!!) En je kinda voor gek werd verklaard als je het gebruikte. Maar daarna raakte het toch weer populair, mede gezien door de groei in technologie/internet/tv. Men hoort immers alleen de succes stories van TA, dat zet mensen aan dat ze het zelf ook willen proberen. Over and over and over again.. (zelfde als bij loterijen ). TA is immers een pseudo wetenschap. Ik ken zelf geen grote academische economen, die blijven beweren dat TA werkt. En bij succesvolle hedge-funds wordt je niet verteld welke strategie ze gebruiken. Gezien ik wel eens met wat van dat soort mensen praat, heb ik meer het idee dat de programmeurs in die sector van groot belang zijn. Het enige wat die doen is het continu herschrijven van bepaalde formules om hun 'kleine edge' continu uit te buiten. Er al van uit gaan dat ze een echte edge hebben, of dat ze denken dat ze die edge hebben. Maar ook hier ligt het waarschijnlijk meer aan geluk, dan onvervalste wijsheid.

Uiteraard wil ik dus wel proberen een kundig TA werkje te gaan finishen, maar voordat ik dat de deur uit doe, moet dat dusdanig stevig in elkaar zitten dat op het moment dat het uitkomt ik niet de wind van voren krijg, dat het rammelt aan elke kant. Ik wil me dus graag aan de academische wetten houden In die zin vind ik een onderzoek naar de psyche van de belegger ook nog wel belangrijk. Want ik heb zelf het idee, dat juist door de media/internet, beleggers vaak in de maling worden genomen door henzelf. Immers als je continu goede verhalen blijft horen over TA ga je er zelf ook in geloven. Daarom stinken er naar mijn idee nog steeds mensen in reclames waar in weer ergens wordt vermeld dat een bepaalde strategie toch echt werkt. Of nog erger, dat er automatische systemen zijn die gewoon foolproof zijn en waar je continu geld mee kunt verdienen. Dikke scams van de grootste orde, maar mensen blijven er in stinken!

Om terug te komen op TA dat verschillend werkt op verscheidene indices is natuurlijk een leuk gegeven. Maar zoals je al zegt, het bewijst niet dat de TA eigenlijk werkt. Het feit dat een resultaat bij land A anders is dan bij land B, geeft niet aan dat de formulering waar uit je je resultaat kreeg wel klopt. Hoe ik dit weer goed ga beredeneren straks weet ik ook nog niet :/ Men zou immers de eerste zijn als je TA echt kunt 'bewijzen'.

Wat betreft de edge die ik denk te hebben bij sommige indices uit verschillende landen. Ik had er eigenlijk nog niet eens over nagedacht dat in bepaalde kleine indices, natuurlijk ook minder pro's handelen. En als je handelt op de S&P500, je in wezen tegen de 'zogenaamd' besten strijdt. In die zin is het erg interessant om alle live data te hebben van zo'n beetje elke beurs die er in deze wereld actief is, en daar mijn eigen strategieŽn door heen te gooien om de resultaten even op een rijtje te hebben. Maarja, dat kost geld, al kan ik dat straks wel weer doen via de BB. YAY

Mijn probleem in de gevonden edge is vaak dat ik zelf moeilijk de fout kan ontdekken. Immers, als je een resultaat boekt van een backtest, die exceptioneel goed is, is het 1e wat je denkt, hey! Ik heb wat fout gedaan! In wezen vergooi ik dus uren van mn leven aan onderzoek. Waar ik, op mijn scriptie na, niet zoveel aan heb, althans .. zo kan dat soms voelen.

Maar ik blijf verder onderzoeken, helemaal als je nagaat dat sommige indices, bijna tegenovergesteld!! van elkaar lopen. Ik probeer daar ook gewoon simpel terug te gaan naar de wiskunde lessen, gewoon grafiekjes maken van sommige indices, en dan krijg je dat bepaalde relatief simultaan met elkaar lopen, ( dat is de grootste orde ), dan heb je een hoeveel die vanuit die basis een x2 .. of een x4 reageren, dus wel de zelfde richting, maar meer pieken en dalen vormen. Dan heb je daar weer een uitzondering op met grafieken die een eigen leven leiden, en grafieken die enigszins tegenovergesteld lijken te gaan. Per categorie heb je dus een aantal indices, wat weer onder te verdelen valt onder landen, continent etc. En dan kom je toch weer op leuke verschillen uit.

Jaja, dat onderzoek word nog eens veel te groot hehe.

quote:Dit probleem zal ik aanpakken door erg strikte exit strategies. Ja, uiteindelijk verhoogt dit de transactie kosten, maar zorgt het er voor dat het percentage winners dusdanig hoog blijft dat er netto geld over blijft.Het probleem is dat je niet kunt voorspellen wanneer de strategie begint te werken en wanneer hij ophoudt te werken.

quote:Juist bij gebrek aan informatieverspreiding zou het makkelijker moeten zijn om rendement te maken (jaren 30). Helaas was er vaak ook niet de juiste informatie, waardoor per saldo de gemiddelde handelaar hier niet van profiteerde. Nu is de informatie overal beschikbaar, wat het juist moeilijker maakt om rendement te behalen, maar aangezien je wel die informatie hebt moet de gemiddelde trader op het zelfde rendement als vroeger uitkomen.Op dinsdag 18 augustus 2009 13:35 schreef sitting_elfling het volgende:

[..]

Wat betreft de 1e vraag. De geteste periode is de periode dat de beurs ontstond tot nu. Uiteraard zijn sommige ouder dan andere. Dan neem ik de jongste. Ook hier vraag ik me af in hoeverre het academisch verantwoord is, om er van uitgaan dat de bepaalde periode ook daadwerkelijk lang genoeg is. Er zijn immers geen boekjes verkrijgbaar waarin staat,

-backtests van nu tot afgelopen 25 jaar is redelijk resultaat, maar te veel flaws.

-backtests van nu tot afgelopen 50 jaar is goed resultaat, minder flaws maar nog te beperkt.

-backtests van nu tot begin van de index,

Je hebt dus wel een resultaat, maar is dat bruikbaar? immers, een langere periode zal je resultaten toch ietwat veranderen. Ik vind het zelf erg lastig om hier een punt in te nemen. Moet gezegd worden dat dat ook komt door al de prikkels die je krijgt op de uni, hehe. Daar wordt bijv. ook gesteld dat lange backtests in wezen waardeloos zijn omdat die tijd niet meer te vergelijken valt met die van nu. Maarja, vanaf welk punt heb je dan wel een geldig meetpunt?

En anderen zijn hier weer tegen, de technologie mag dan wel gigantisch gegroeid zijn, in de jaren 30 hadden ze nog geen computers en nog niet zo uitgebreid live-data stream van de koersen per seconden. Technische Analyse was er destijds al wel, maar werd nog niet zoveel naar gekeken als nu. De vraag is uiteraard, zijn wij, de particuliere beleggers beter geworden, door de groei in technologie? Beter in de zin van, halen wij netto betere resultaten dan onze voorouders in de jaren 30? Domweg door dat wij beter materiaal hebben? Dat wij de koersen live kunnen volgen over de hele wereld, een bureau hebben met 9 schermen etc. Ik had hier wel eens wat over gelezen, en daar werd het toch enig sinds in twijfel getrokken. De snelheid waarmee de technologie in de beurs is gegroeid, zo snel zijn de resultaten van de beleggers zelf niet meegegroeid. Men krijgt alleen het idee, doordat men er 'live' op zit, het gevoel heeft dat men het onder controle heeft. Iets wat nog maar te bezien valt.

quote:Ken je het promotiewerk van Dhr. Griffioen over technische analyse? Is een aanrader voor iedereen die bepaalde technische analyse strategien wil gaan back-testen. Dat is werkelijk een briljant academisch werk over technische analyse.En wil ik verder gaan met mijn onderzoek, zal ik toch een kant op moeten kiezen, en bewust onder woorden brengen waarom dat mijn keuze is geworden. Is techniek wel belangrijk of niet.. lastig lastig

Wat betreft de keuze voor TA, kwam ik door een artikel er achter dat het in de jaren 60/70 zelfs een poos erg onder kritiek heeft gestaan door academici (Nu moet ik het zelfs kennen als ik als trader bij een bank aan de gang wil!!) En je kinda voor gek werd verklaard als je het gebruikte. Maar daarna raakte het toch weer populair, mede gezien door de groei in technologie/internet/tv. Men hoort immers alleen de succes stories van TA, dat zet mensen aan dat ze het zelf ook willen proberen. Over and over and over again.. (zelfde als bij loterijen ). TA is immers een pseudo wetenschap. Ik ken zelf geen grote academische economen, die blijven beweren dat TA werkt. En bij succesvolle hedge-funds wordt je niet verteld welke strategie ze gebruiken. Gezien ik wel eens met wat van dat soort mensen praat, heb ik meer het idee dat de programmeurs in die sector van groot belang zijn. Het enige wat die doen is het continu herschrijven van bepaalde formules om hun 'kleine edge' continu uit te buiten. Er al van uit gaan dat ze een echte edge hebben, of dat ze denken dat ze die edge hebben. Maar ook hier ligt het waarschijnlijk meer aan geluk, dan onvervalste wijsheid.

Uiteraard wil ik dus wel proberen een kundig TA werkje te gaan finishen, maar voordat ik dat de deur uit doe, moet dat dusdanig stevig in elkaar zitten dat op het moment dat het uitkomt ik niet de wind van voren krijg, dat het rammelt aan elke kant. Ik wil me dus graag aan de academische wetten houden In die zin vind ik een onderzoek naar de psyche van de belegger ook nog wel belangrijk. Want ik heb zelf het idee, dat juist door de media/internet, beleggers vaak in de maling worden genomen door henzelf. Immers als je continu goede verhalen blijft horen over TA ga je er zelf ook in geloven. Daarom stinken er naar mijn idee nog steeds mensen in reclames waar in weer ergens wordt vermeld dat een bepaalde strategie toch echt werkt. Of nog erger, dat er automatische systemen zijn die gewoon foolproof zijn en waar je continu geld mee kunt verdienen. Dikke scams van de grootste orde, maar mensen blijven er in stinken!

quote:Als je gaat backtesten op de intraday live data van elke beschikbare beurs dan zou het inderdaad wel eens te groot kunnen wordenOm terug te komen op TA dat verschillend werkt op verscheidene indices is natuurlijk een leuk gegeven. Maar zoals je al zegt, het bewijst niet dat de TA eigenlijk werkt. Het feit dat een resultaat bij land A anders is dan bij land B, geeft niet aan dat de formulering waar uit je je resultaat kreeg wel klopt. Hoe ik dit weer goed ga beredeneren straks weet ik ook nog niet :/ Men zou immers de eerste zijn als je TA echt kunt 'bewijzen'.

Wat betreft de edge die ik denk te hebben bij sommige indices uit verschillende landen. Ik had er eigenlijk nog niet eens over nagedacht dat in bepaalde kleine indices, natuurlijk ook minder pro's handelen. En als je handelt op de S&P500, je in wezen tegen de 'zogenaamd' besten strijdt. In die zin is het erg interessant om alle live data te hebben van zo'n beetje elke beurs die er in deze wereld actief is, en daar mijn eigen strategieŽn door heen te gooien om de resultaten even op een rijtje te hebben. Maarja, dat kost geld, al kan ik dat straks wel weer doen via de BB. YAY

Mijn probleem in de gevonden edge is vaak dat ik zelf moeilijk de fout kan ontdekken. Immers, als je een resultaat boekt van een backtest, die exceptioneel goed is, is het 1e wat je denkt, hey! Ik heb wat fout gedaan! In wezen vergooi ik dus uren van mn leven aan onderzoek. Waar ik, op mijn scriptie na, niet zoveel aan heb, althans .. zo kan dat soms voelen.

Maar ik blijf verder onderzoeken, helemaal als je nagaat dat sommige indices, bijna tegenovergesteld!! van elkaar lopen. Ik probeer daar ook gewoon simpel terug te gaan naar de wiskunde lessen, gewoon grafiekjes maken van sommige indices, en dan krijg je dat bepaalde relatief simultaan met elkaar lopen, ( dat is de grootste orde ), dan heb je een hoeveel die vanuit die basis een x2 .. of een x4 reageren, dus wel de zelfde richting, maar meer pieken en dalen vormen. Dan heb je daar weer een uitzondering op met grafieken die een eigen leven leiden, en grafieken die enigszins tegenovergesteld lijken te gaan. Per categorie heb je dus een aantal indices, wat weer onder te verdelen valt onder landen, continent etc. En dan kom je toch weer op leuke verschillen uit.

Jaja, dat onderzoek word nog eens veel te groot hehe.

quote:Hoe bereken je je transactiekosten in intraday data? Dan moet je ook rekening gaan houden met de volumes die op bepaalde niveaus zijn gegaan.[..]

Dit probleem zal ik aanpakken door erg strikte exit strategies. Ja, uiteindelijk verhoogt dit de transactie kosten, maar zorgt het er voor dat het percentage winners dusdanig hoog blijft dat er netto geld over blijft.

quote:Ik kijk snel even met Google:Op dinsdag 18 augustus 2009 19:34 schreef MrUnchained het volgende:

Ken je het promotiewerk van Dhr. Griffioen over technische analyse? Is een aanrader voor iedereen die bepaalde technische analyse strategien wil gaan back-testen. Dat is werkelijk een briljant academisch werk over technische analyse.

"When looking at the results for the S&P 500 and Nikkei 225, Jensen's alpha appears to be significantly negative, strongly indicating that passively holding a well-diversified portfolio is

preferred to using technical forecasting rules. Only for the stock market indices of Egypt, Indonesia, Malaysia, Peru, Philippines, Russia and Sri-Lanka, is Jensen's alpha significantly positive. However, these markets are less liquid than the other markets investigated in this article and transaction costs of 50 basis points".

Als dit de algemene tendens is van zijn thesis, dan komt dat wel overeen met wat ik al eerder heb gelezen (ik heb al eens eerder een dergelijk werk gelezen. Zou goed kunnen dat dat zelfs dit speciefieke proefschrift was).

quote:Alleen de data al. Ik heb zelf ooit bij een dataprovider een paar jaar tickdata gekocht van alleen ES (S&P500 future) voor een test. Dat was al een paar honderd megabyte. Maar simple strategieen backtesten snel hoor, zolang er maar geen recursieve dingen in zitten.Als je gaat backtesten op de intraday live data van elke beschikbare beurs dan zou het inderdaad wel eens te groot kunnen worden. Ik zit me even af te vragen hoeveel rekencapaciteit je daarvoor moet hebben als je dat over een 25-jaars periode gaat doen..

quote:Ik pak dat heel simpel aan door ze in de eerste instantie niet mee te rekenen en gewoon te kijken naar de gemiddelde winstmarge per trade. Dat moet duidelijk meer zijn dan de spread + transactiekosten (die ik voor het gemak ook omreken naar ticks). Meestal hoef je dan al niet meer verder te kijken omdat de strategie niet winstgevend is. Is hij echter wel duidelijk winstgevend, dan wordt het tricky want dan moet je inderdaad het volume e.d. erbij gaan betrekken. Maar meestal bereik je dat stadium toch niet.Hoe bereken je je transactiekosten in intraday data? Dan moet je ook rekening gaan houden met de volumes die op bepaalde niveaus zijn gegaan.

Overigens heb ik zelf altijd alleen naar zeer liquide markten gekeken zoals ES. Dan heb je tijdens markturen (niet aftermarket!) genoeg volume om je geen zorgen te hoeven maken over veel slippage en je spread is 1 tick ofzo. Minder liquide markten (bijv sojabonen, goud, etc) dan moet je al erg gaan uitkijken met backtests want je beinvloed dan al heel snel zelf de markt. Zelfs met olie is dat af en toe zo, terwijl dat toch de meest verhandelde commodity is.

quote:Ik zei ook niet dat er in stond dat technische analyse werktOp dinsdag 18 augustus 2009 20:30 schreef SeLang het volgende:

[..]

Ik kijk snel even met Google:

"When looking at the results for the S&P 500 and Nikkei 225, Jensen's alpha appears to be significantly negative, strongly indicating that passively holding a well-diversified portfolio is

preferred to using technical forecasting rules. Only for the stock market indices of Egypt, Indonesia, Malaysia, Peru, Philippines, Russia and Sri-Lanka, is Jensen's alpha significantly positive. However, these markets are less liquid than the other markets investigated in this article and transaction costs of 50 basis points".

Als dit de algemene tendens is van zijn thesis, dan komt dat wel overeen met wat ik al eerder heb gelezen (ik heb al eens eerder een dergelijk werk gelezen. Zou goed kunnen dat dat zelfs dit speciefieke proefschrift was).

[..]

quote:Ja klopt, de S&P 500 future is nog wel redelijk liquideAlleen de data al. Ik heb zelf ooit bij een dataprovider een paar jaar tickdata gekocht van alleen ES (S&P500 future) voor een test. Dat was al een paar honderd megabyte. Maar simple strategieen backtesten snel hoor, zolang er maar geen recursieve dingen in zitten.

[..]

Ik pak dat heel simpel aan door ze in de eerste instantie niet mee te rekenen en gewoon te kijken naar de gemiddelde winstmarge per trade. Dat moet duidelijk meer zijn dan de spread + transactiekosten (die ik voor het gemak ook omreken naar ticks). Meestal hoef je dan al niet meer verder te kijken omdat de strategie niet winstgevend is. Is hij echter wel duidelijk winstgevend, dan wordt het tricky want dan moet je inderdaad het volume e.d. erbij gaan betrekken. Maar meestal bereik je dat stadium toch niet.

Overigens heb ik zelf altijd alleen naar zeer liquide markten gekeken zoals ES. Dan heb je tijdens markturen (niet aftermarket!) genoeg volume om je geen zorgen te hoeven maken over veel slippage en je spread is 1 tick ofzo. Minder liquide markten (bijv sojabonen, goud, etc) dan moet je al erg gaan uitkijken met backtests want je beinvloed dan al heel snel zelf de markt. Zelfs met olie is dat af en toe zo, terwijl dat toch de meest verhandelde commodity is.

quote:Op dinsdag 18 augustus 2009 13:35 schreef sitting_elfling het volgende:

[..]

Wat betreft de 1e vraag. De geteste periode is de periode dat de beurs ontstond tot nu. Uiteraard zijn sommige ouder dan andere. Dan neem ik de jongste. Ook hier vraag ik me af in hoeverre het academisch verantwoord is, om er van uitgaan dat de bepaalde periode ook daadwerkelijk lang genoeg is. Er zijn immers geen boekjes verkrijgbaar waarin staat,

-backtests van nu tot afgelopen 25 jaar is redelijk resultaat, maar te veel flaws.

-backtests van nu tot afgelopen 50 jaar is goed resultaat, minder flaws maar nog te beperkt.

-backtests van nu tot begin van de index,

Je hebt dus wel een resultaat, maar is dat bruikbaar? immers, een langere periode zal je resultaten toch ietwat veranderen. Ik vind het zelf erg lastig om hier een punt in te nemen. Moet gezegd worden dat dat ook komt door al de prikkels die je krijgt op de uni, hehe. Daar wordt bijv. ook gesteld dat lange backtests in wezen waardeloos zijn omdat die tijd niet meer te vergelijken valt met die van nu. Maarja, vanaf welk punt heb je dan wel een geldig meetpunt?

Er is denk ik ook geen definitief antwoord op. Maar ik denk dat je gevoelsmatig een aardig beeld krijgt door naar de equitycurve te kijken samen met de markt. Je wilt dat de markt meerdere malen door verschillende modes is gegaan (dalend, stijgend, zijwaards, veel volatilitiet, weinig volatiliteit,etc) terwijl de equitycurve een consistent beeld geeft kwa trend, drawdown etc.

quote:Ik ga hier mee met het commentaar van MrUnchained dat het nu waarschijnlijk moeilijker is om een 'edge' te vinden dan in de jaren '30 omdat markten volwassener zijn geworden.En anderen zijn hier weer tegen, de technologie mag dan wel gigantisch gegroeid zijn, in de jaren 30 hadden ze nog geen computers en nog niet zo uitgebreid live-data stream van de koersen per seconden. Technische Analyse was er destijds al wel, maar werd nog niet zoveel naar gekeken als nu. De vraag is uiteraard, zijn wij, de particuliere beleggers beter geworden, door de groei in technologie? Beter in de zin van, halen wij netto betere resultaten dan onze voorouders in de jaren 30? Domweg door dat wij beter materiaal hebben? Dat wij de koersen live kunnen volgen over de hele wereld, een bureau hebben met 9 schermen etc. Ik had hier wel eens wat over gelezen, en daar werd het toch enig sinds in twijfel getrokken. De snelheid waarmee de technologie in de beurs is gegroeid, zo snel zijn de resultaten van de beleggers zelf niet meegegroeid. Men krijgt alleen het idee, doordat men er 'live' op zit, het gevoel heeft dat men het onder controle heeft. Iets wat nog maar te bezien valt.

quote:Lijkt me een lastig onderwerp, want het wordt moeilijk om dingen te 'bewijzen'.En wil ik verder gaan met mijn onderzoek, zal ik toch een kant op moeten kiezen, en bewust onder woorden brengen waarom dat mijn keuze is geworden. Is techniek wel belangrijk of niet.. lastig lastig

quote:Volgens mij waren ze in de jaren '60 en '70 erg in de ban van de efficiente markt hypothese. Ik weet eigenlijk niet waarom TA zo is opgebloeid in de jaren '80 (in de VS). Misschien omdat het minder werk werd omdat je de grafieken niet meer met de hand hoefde te tekenenWat betreft de keuze voor TA, kwam ik door een artikel er achter dat het in de jaren 60/70 zelfs een poos erg onder kritiek heeft gestaan door academici (Nu moet ik het zelfs kennen als ik als trader bij een bank aan de gang wil!!) En je kinda voor gek werd verklaard als je het gebruikte. Maar daarna raakte het toch weer populair, mede gezien door de groei in technologie/internet/tv.

quote:Ik heb natuurlijk nooit bij Goldman Sachs e.d. achter de schermen mogen kijken, maar het zou mij verbazen als die lijntjes trekken in grafieken en kop&schouder formaties proberen te spotten. Volgens mij doen die mannen heel andere strategieen die voor jou en mij onmogelijk zijn uit te voeren (maar misschien heb ik het helemaal fout...). Ik zie TA vooral als een marketingtool om particuliere beleggers aan het traden te krijgen en zo de provisies op te strijken (ja ik ben cynischMen hoort immers alleen de succes stories van TA, dat zet mensen aan dat ze het zelf ook willen proberen. Over and over and over again.. (zelfde als bij loterijen ). TA is immers een pseudo wetenschap. Ik ken zelf geen grote academische economen, die blijven beweren dat TA werkt. En bij succesvolle hedge-funds wordt je niet verteld welke strategie ze gebruiken. Gezien ik wel eens met wat van dat soort mensen praat, heb ik meer het idee dat de programmeurs in die sector van groot belang zijn. Het enige wat die doen is het continu herschrijven van bepaalde formules om hun 'kleine edge' continu uit te buiten. Er al van uit gaan dat ze een echte edge hebben, of dat ze denken dat ze die edge hebben. Maar ook hier ligt het waarschijnlijk meer aan geluk, dan onvervalste wijsheid.

Fundamentele analyse is droge kost en hard werken. Probeer jij maar eens aan de hand van jaarverslagen, balansen, winst en verliesrekeningen te bepalen of je ING wel of niet moet kopen. De meesten haken dan al heel snel af. Maar als je een paar lijntjes in een grafiek trekt dan hebben mensen al heel snel het gevoel dat ze grip hebben op de zaak en durven ze te beleggen/ traden.

quote:Je zou natuurlijk kunnen beginnen met een lijst nationale indices te testen met een bepaalde strategie. Gewoon EOD data sinds 1990 ofzo. Is niet zoveel werk denk ik als je die data uit Bloomberg krijgt.Uiteraard wil ik dus wel proberen een kundig TA werkje te gaan finishen, maar voordat ik dat de deur uit doe, moet dat dusdanig stevig in elkaar zitten dat op het moment dat het uitkomt ik niet de wind van voren krijg, dat het rammelt aan elke kant. Ik wil me dus graag aan de academische wetten houden In die zin vind ik een onderzoek naar de psyche van de belegger ook nog wel belangrijk. Want ik heb zelf het idee, dat juist door de media/internet, beleggers vaak in de maling worden genomen door henzelf. Immers als je continu goede verhalen blijft horen over TA ga je er zelf ook in geloven. Daarom stinken er naar mijn idee nog steeds mensen in reclames waar in weer ergens wordt vermeld dat een bepaalde strategie toch echt werkt. Of nog erger, dat er automatische systemen zijn die gewoon foolproof zijn en waar je continu geld mee kunt verdienen. Dikke scams van de grootste orde, maar mensen blijven er in stinken!

Om terug te komen op TA dat verschillend werkt op verscheidene indices is natuurlijk een leuk gegeven. Maar zoals je al zegt, het bewijst niet dat de TA eigenlijk werkt. Het feit dat een resultaat bij land A anders is dan bij land B, geeft niet aan dat de formulering waar uit je je resultaat kreeg wel klopt. Hoe ik dit weer goed ga beredeneren straks weet ik ook nog niet :/ Men zou immers de eerste zijn als je TA echt kunt 'bewijzen'.

Wat betreft de edge die ik denk te hebben bij sommige indices uit verschillende landen. Ik had er eigenlijk nog niet eens over nagedacht dat in bepaalde kleine indices, natuurlijk ook minder pro's handelen. En als je handelt op de S&P500, je in wezen tegen de 'zogenaamd' besten strijdt. In die zin is het erg interessant om alle live data te hebben van zo'n beetje elke beurs die er in deze wereld actief is, en daar mijn eigen strategieŽn door heen te gooien om de resultaten even op een rijtje te hebben. Maarja, dat kost geld, al kan ik dat straks wel weer doen via de BB. YAY

quote:Als ikzelf iets vind dat er goed uitziet en ik zie niet direct een fout, dan begin ik altijd door met de hand trade voor trade de strategie door te lopen en goed na te gaan of alles wel logisch verloopt en of de juiste kosten en slippage in rekening worden gebracht etc.Mijn probleem in de gevonden edge is vaak dat ik zelf moeilijk de fout kan ontdekken. Immers, als je een resultaat boekt van een backtest, die exceptioneel goed is, is het 1e wat je denkt, hey! Ik heb wat fout gedaan! In wezen vergooi ik dus uren van mn leven aan onderzoek. Waar ik, op mijn scriptie na, niet zoveel aan heb, althans .. zo kan dat soms voelen.

quote:Ja voor je het weet rijst dat helemaal de pan uit.Maar ik blijf verder onderzoeken, helemaal als je nagaat dat sommige indices, bijna tegenovergesteld!! van elkaar lopen. Ik probeer daar ook gewoon simpel terug te gaan naar de wiskunde lessen, gewoon grafiekjes maken van sommige indices, en dan krijg je dat bepaalde relatief simultaan met elkaar lopen, ( dat is de grootste orde ), dan heb je een hoeveel die vanuit die basis een x2 .. of een x4 reageren, dus wel de zelfde richting, maar meer pieken en dalen vormen. Dan heb je daar weer een uitzondering op met grafieken die een eigen leven leiden, en grafieken die enigszins tegenovergesteld lijken te gaan. Per categorie heb je dus een aantal indices, wat weer onder te verdelen valt onder landen, continent etc. En dan kom je toch weer op leuke verschillen uit.

Jaja, dat onderzoek word nog eens veel te groot hehe.

quote:Je zult ontdekken dat het niet helemaal zo werkt. Bijvoorbeeld als je een strakke stoploss zet, dan beperk je je maximale verlies maar je gooit ook de trades weg die eerst op verlies staan en later toch op winst komen. En bij het zetten van profittargets beperk je de paar monstertrades die je af en toe maakt en die je nodig hebt om overall op goede winst te komen.Dit probleem zal ik aanpakken door erg strikte exit strategies. Ja, uiteindelijk verhoogt dit de transactie kosten, maar zorgt het er voor dat het percentage winners dusdanig hoog blijft dat er netto geld over blijft.

Bij mijn eigen experimenten met diverse stategieen vond ik meestal dat zeer wijde stoplossen en geen profittargets de beste resultaten gaven. Maar hier moet je zelf maar eens mee spelen, dat geeft veel inzicht.

Ik heb trouwens nog wel een suggestie voor een interessant onderwerp dat niet gelijk heel breed wordt. Een paar dagen geleden kwam ik dit document tegen over de detectie van bubbles en crashes. Onder normale omstandigheden volgen beurskoersen min of meer een 'powerlaw' (kans P(x) op een beweging is evenredig met 1/xu, waarbij de exponent u dan een min of meer constante waarde is karakteristiek voor die markt. Crashes en bubbles volgen die powerlaw echter niet en zouden daardoor in zekere zin voorspelbaar zijn. Het is een beetje wiskundig allemaal maar daar was jij goed in dacht ik... En een onderzoekje hieromtrend zal best indruk maken bij je docent

quote:Wel grappig dat hij resultaten haalt die mij erg bekend voorkomen, ook al heb ikzelf geen 767 strategieen getest. Het versterkt mij eigenlijk in wat ik dacht dat ik al wist.Op dinsdag 18 augustus 2009 21:00 schreef MrUnchained het volgende:

[..]

Ik zei ook niet dat er in stond dat technische analyse werkt. Het onderzoek zelf is niet zo verheffend en geeft een beetje de te verwachten resultaten weer. Hij test 767 strategien op de Dow en de individuele aandelen. De conclusie daar is dat die geen van allen na transactiekosten van 0.25% en risicocorrectie de buy-and-hold strategie outperformed. Vervolgens op de AEX behaal je wel significante resultaten bij transactiekosten van 0.1%, maar verdwijnt dat bij 0.5%. In emerging markets verdwijnt je outperformance van de beste strategien bij 0.25% transactiekosten. Maar het is wel interessant om te lezen, omdat het ook een goed beeld geeft wat er door iedereen zo door de jaren allemaal wel niet onderzocht is qua technische analyse. Bovendien geeft het goed weer hoe je zelf zo'n onderzoek op zou kunnen zetten

quote:Voor mijn onderzoek zal ik iig. ook uitgaan van die tijdsperiode's. Wel op zo'n manier dat er een verschil zal zitten tussen de resultaten. Om zo de conclusie wat meer te benadrukken.Op dinsdag 18 augustus 2009 21:42 schreef SeLang het volgende:

[..]

Er is denk ik ook geen definitief antwoord op. Maar ik denk dat je gevoelsmatig een aardig beeld krijgt door naar de equitycurve te kijken samen met de markt. Je wilt dat de markt meerdere malen door verschillende modes is gegaan (dalend, stijgend, zijwaards, veel volatilitiet, weinig volatiliteit,etc) terwijl de equitycurve een consistent beeld geeft kwa trend, drawdown etc.

quote:Daar heb je helemaal gelijk in. En ik zal daar toch weer voor in de boeken moeten duiken en een soort van turf meting moeten houden onder verschillende beleggers en professoren die goed doorgeleerd hebben over vroeger. Aan de andere kant loont het ook om echt een ander onderzoek te doen dan de meesten. Er zijn immers honderden economie studenten die allemaal op het zelfde moment ook een onderzoek over een soortgelijk iets zullen schrijven. Om daar toch boven te drijven zal ik er iets speciaals van moeten maken. Dat hoeft natuurlijk niet, maar ik wil niet 1 van de vele onderzoeken zijn die aangeeft dat TA niet werkt. Dan liever ben ik de enige die probeert aan te geven dat TA wel werkt ťn dan als conclusie krijgen dat het eigenlijk niet werkt, maar dat je te werk gaat vanuit een andere oogpunt.Lijkt me een lastig onderwerp, want het wordt moeilijk om dingen te 'bewijzen'.

quote:Heb jij eigenlijk zelf nog TA getekend op grafieken vroeger?Volgens mij waren ze in de jaren '60 en '70 erg in de ban van de efficiente markt hypothese. Ik weet eigenlijk niet waarom TA zo is opgebloeid in de jaren '80 (in de VS). Misschien omdat het minder werk werd omdat je de grafieken niet meer met de hand hoefde te tekenen. Ik weet dat de TA traders vroeger elke dag uren bezig waren om met de hand hun grafieken bij te werken.

quote:HeheIk heb natuurlijk nooit bij Goldman Sachs e.d. achter de schermen mogen kijken, maar het zou mij verbazen als die lijntjes trekken in grafieken en kop&schouder formaties proberen te spotten. Volgens mij doen die mannen heel andere strategieen die voor jou en mij onmogelijk zijn uit te voeren (maar misschien heb ik het helemaal fout...). Ik zie TA vooral als een marketingtool om particuliere beleggers aan het traden te krijgen en zo de provisies op te strijken (ja ik ben cynisch).

quote:Goed dat je dit zegt, wij hebben hier afgelopen jaar op de uni hier les over gehad tijdens accountancy. Een erg gort droog vak. Tijdens de toetsen dus balansen uitpluizen van bedrijven en dan maar aantonen welk bedrijf beter is, bedrijf A .. bedrijf B .. etc. Gelukkig was onze professor er behoorlijk kundig in, en hij was natuurlijk de man die de bedrijven bekeek van uit het 'accountant' manier, en lijntjes en dergelijke interesseerde hem niet zo veel. Oh, en hij vermeldde ook nog dat de meeste accountants, niet altijd de meeste leuke mensen waren ... iets met ratten ... veel geld verdienen .. en veel macht hebben als accountant als je goed bent ..Fundamentele analyse is droge kost en hard werken. Probeer jij maar eens aan de hand van jaarverslagen, balansen, winst en verliesrekeningen te bepalen of je ING wel of niet moet kopen. De meesten haken dan al heel snel af. Maar als je een paar lijntjes in een grafiek trekt dan hebben mensen al heel snel het gevoel dat ze grip hebben op de zaak en durven ze te beleggen/ traden.

quote:Dat ga ik ook zeker doen, op het moment dat ik weer zo'n BB terminal heb, zal ik op de 1e dag direct alle data er uit spuwen als het even kan van elke index die er in is opgeslagen en dan filter ik de laag volume markten er later wel uit. En uiteraard dagelijks met mooie plaatjes strooien op de forumsJe zou natuurlijk kunnen beginnen met een lijst nationale indices te testen met een bepaalde strategie. Gewoon EOD data sinds 1990 ofzo. Is niet zoveel werk denk ik als je die data uit Bloomberg krijgt.

quote:Als ik weer wat af heb, post ik wel weer wat, zodat je even mee kunt kijken waar ik de meeste fouten in maak.Als ikzelf iets vind dat er goed uitziet en ik zie niet direct een fout, dan begin ik altijd door met de hand trade voor trade de strategie door te lopen en goed na te gaan of alles wel logisch verloopt en of de juiste kosten en slippage in rekening worden gebracht etc.

quote:Klopt, en daarom als ik een onderzoek doe, schrijf ik vaak een artikel er over, werk ik het af, en hou het in mn assortiment, kan altijd later nog goed uit komen voor school + je leert er natuurlijk vanJa voor je het weet rijst dat helemaal de pan uit.

quote:Hmm, ik vrees dat je gelijk hebt. Ik ben zelf niet erg fan van een stop loss. Ik wil nog resultaten onderzoeken wat betreft op bracket-limiet en trailing-stop exit strategies maar daar heb ik nog niet de juiste beleggingstools voor gevonden die dat kunnen, en ik weet niet de juiste codering om dat zelf te programmerenJe zult ontdekken dat het niet helemaal zo werkt. Bijvoorbeeld als je een strakke stoploss zet, dan beperk je je maximale verlies maar je gooit ook de trades weg die eerst op verlies staan en later toch op winst komen. En bij het zetten van profittargets beperk je de paar monstertrades die je af en toe maakt en die je nodig hebt om overall op goede winst te komen.

Bij mijn eigen experimenten met diverse stategieen vond ik meestal dat zeer wijde stoplossen en geen profittargets de beste resultaten gaven. Maar hier moet je zelf maar eens mee spelen, dat geeft veel inzicht.

quote:Ha, tof!Ik heb trouwens nog wel een suggestie voor een interessant onderwerp dat niet gelijk heel breed wordt. Een paar dagen geleden kwam ik dit document tegen over de detectie van bubbles en crashes. Onder normale omstandigheden volgen beurskoersen min of meer een 'powerlaw' (kans P(x) op een beweging is evenredig met 1/xu, waarbij de exponent u dan een min of meer constante waarde is karakteristiek voor die markt. Crashes en bubbles volgen die powerlaw echter niet en zouden daardoor in zekere zin voorspelbaar zijn. Het is een beetje wiskundig allemaal maar daar was jij goed in dacht ik... En een onderzoekje hieromtrend zal best indruk maken bij je docent. Je zou kunnen kijken of je tradingrules kunt vinden die gebruik maken van dit mechanisme en dat dan testen over verschillende markten. Lijkt me een zeer interessant onderzoek!

quote:Ik zal eens wat gaan opzoeken van Dhr. Griffioen, ken hem zo verder niet, maar klinkt interessantOp dinsdag 18 augustus 2009 19:34 schreef MrUnchained het volgende:

Ken je het promotiewerk van Dhr. Griffioen over technische analyse? Is een aanrader voor iedereen die bepaalde technische analyse strategien wil gaan back-testen. Dat is werkelijk een briljant academisch werk over technische analyse.

[..]

quote:Dat is inderdaad een goede opmerking. Ik heb dan wel het geluk dat ik acces heb tot een Bloomberg terminal, toen ik alle EOD data van goud binnen wou halen van 1920 tot nu crashte de terminalAls je gaat backtesten op de intraday live data van elke beschikbare beurs dan zou het inderdaad wel eens te groot kunnen worden. Ik zit me even af te vragen hoeveel rekencapaciteit je daarvoor moet hebben als je dat over een 25-jaars periode gaat doen..

[..]

quote:Ik had een abonnement op een maandblad waar uitsluitend grafieken instonden van alle Amsterdamse fondsen plus nog een berg internationale indices. Daar trok ik dan zelf met potlood weleens lijntjes in en van de fondsen die ik zelf had hield ik die grafieken bij door zelf de grafiek verder te tekenen (in de kantlijn)Op woensdag 19 augustus 2009 11:08 schreef sitting_elfling het volgende:

Heb jij eigenlijk zelf nog TA getekend op grafieken vroeger?

In januari 1998 kocht ik m'n eerste PC met Metastock zodat ik zelf grafieken kon bijhouden en backtesten. Toen begon de grote desillusie met TA...

quote:http://papers.ssrn.com/sol3/papers.cfm?abstract_id=566882Op woensdag 19 augustus 2009 11:08 schreef sitting_elfling het volgende:

Ik zal eens wat gaan opzoeken van Dhr. Griffioen, ken hem zo verder niet, maar klinkt interessant

[..]

Kijk anders even op http://www.efuturevision.com/ , die gast biedt een strategie aan die altijd zal werken.. (er is namelijk 1 gratis video beschikbaar..) De strategie is overigens simpel het kopen van een retracement/pullback.

Ook het zetten van stoploss moet eigenlijk niet standaard 2pt zijn maar in functie van bijv. vorige swing of vorige bar hoog/laag.

quote:Dat werkt natuurlijk niet (maar dat wist je zelf ook wel)Op zaterdag 22 augustus 2009 17:03 schreef richbitch het volgende:

Kijk anders even op http://www.efuturevision.com/ , die gast biedt een strategie aan die altijd zal werken.. (er is namelijk 1 gratis video beschikbaar..) De strategie is overigens simpel het kopen van een retracement/pullback.

quote:Mjah, de fees voor de eigenaar stromen waarschijnlijk binnen. Zullen we ook een fonds oprichten dat geld in teakhout stopt? Wellicht in California of Griekenland.Op zaterdag 22 augustus 2009 21:48 schreef SeLang het volgende:

[..]

Dat werkt natuurlijk niet (maar dat wist je zelf ook wel)

quote:Heb je wel gekeken?Op zaterdag 22 augustus 2009 21:48 schreef SeLang het volgende:

[..]

Dat werkt natuurlijk niet (maar dat wist je zelf ook wel)

quote:Ja even snel

Heb je het zelf wel bekeken? (als in: getest)

Die simpele "kopen op de retracement" strategieen werken niet (en ja, ik heb best veel implementaties van dat principe getest door de jaren heen).

quote:Als je op de hoogte bent van de andere timeframes dan werkt dit prima maar (natuurlijk) als de markt in een range zit zal dit al helemaal niet werken. Dat soort dingen herken je als je een edge hebt.Op zondag 23 augustus 2009 12:10 schreef SeLang het volgende:

[..]

Ja even snel

Heb je het zelf wel bekeken? (als in: getest)

Die simpele "kopen op de retracement" strategieen werken niet (en ja, ik heb best veel implementaties van dat principe getest door de jaren heen).

[ Bericht 1% gewijzigd door richbitch op 23-08-2009 12:25:28 ]

quote:Nou laat dan maar eens een backtest zien over de afgelopen 10 jaar.Op zondag 23 augustus 2009 12:19 schreef richbitch het volgende:

[..]

Als je op de hoogte bent van de andere timeframes dan werkt dit prima

Ik ben benieuwd

Btw: die verhalen over 'andere timeframes' klinken altijd erg aannemelijk maar ikzelf heb in objectieve tests nooit gezien dat rekening houden met hogere of lagere timeframes enig verschil maakte. Zie onder andere het tweede gedeelte van dit topic: TA: Steun en weerstandsniveaus, werken ze echt?

Ik heb in het verleden ook geexperimenteerd met strategieen waarin ik de koersgrafiek ontleedde in fractals van verschillende orde (golf binnen golf binnen golf...) en dan bijvoorbeeld alleen long gaan als een golf van een hogere orde (langer tijdframe) stijgend was. Ik heb geen significante verbetering in resultaten gezien.

Wat ze op dit soort websites doen is meestal cherry picking. Ze laten een paar voorbeeldjes zien waar de strategie toevallig werkte, maar je kunt van ELKE strategie voorbeelden geven waar het werkte. Dat zegt natuurlijk helemaal niets. Pas als je over een langere periode consistente resultaten krijgt heb je iets.

(btw: de strategie in de 20 aug video is een min of meer standaard strategie en die heb ik een paar jaar geleden bijna letterlijk getest)

quote:Dat schrijf je nu wel zo makkelijk, maar dit is de essentie: probeer de 'ranges' er maar eens uit te filteren. Ik ken geen enkele WERKENDE methode hiervoor en ik ken verder ook niemand die er wel een werkende methode voor heeft.en natuurlijk als de markt in een range zit zal dit al helemaal niet werken maar dat soort dingen herken je als je een edge hebt

Volgens mij is het ook fundamenteel onmogelijk, want voordat je kunt zeggen dat je in een 'range' zit moet je er al een tijd inzitten. Het uitbreken uit een range is ook niet zo simpel vast te stellen, want in de praktijk heeft een tradingrange geen duidelijk gedefinieerde boven of ondergrens (in hindsight na een belangrijke uitbraak natuurlijk wel). Een uitbraak langs een objectief definieerbare boundary (bijvoorbeeld een vorig hoogtepunt/dieptepunt) heeft soms wel een marginale edge (zie ook dat eerder geciteerde topic) maar ik heb nog nooit een breakout strategie gevonden waarbij de resulterende winst interessant genoeg was om uit te buiten.

[ Bericht 0% gewijzigd door SeLang op 23-08-2009 12:59:35 ]

quote:

Hij stijgt al een aantal dagen vandaag ook weer bijna 10% en ik kan geen nieuws vinden.

Dus what's up?

En ik wil dit gaan belegggen. Ik wil eigenlijk redelijke spreiding en zo weinig mogelijk kosten. Dus belegginsfondsen gaan hem niet worden.

Ik zie eigenlijk zo'n aex tracker wel zitten, er zitten weinig beheerskosten aan vast en het keert ook dividend uit. Wat zijn mijn volgende stappen? Een beleggersrekening openen, 25000 euro erop storten en er een x aantal aandelen aex tracker voor kopen?

quote:Persoonlijk zou ik gaan voor de iShares MSCI Europe tracker. Dan heb je een mooie evenwichtig gespreide tracker waarvan de grootste individuele aandelenposities <3% zijn. Beheerkosten zijn wel een fractie hoger dan een AEX tracker (meer spreiding is duurder): 0,35% vs 0,30% voor een AEX tracker (dacht ik).Op dinsdag 25 augustus 2009 19:27 schreef Timmehhh het volgende:

Even een korte post, ik heb een 25.000 wat ik goed kan missen.

En ik wil dit gaan belegggen. Ik wil eigenlijk redelijke spreiding en zo weinig mogelijk kosten. Dus belegginsfondsen gaan hem niet worden.

Ik zie eigenlijk zo'n aex tracker wel zitten, er zitten weinig beheerskosten aan vast en het keert ook dividend uit. Wat zijn mijn volgende stappen? Een beleggersrekening openen, 25000 euro erop storten en er een x aantal aandelen aex tracker voor kopen?

Maar het beste kun je gewoon zelf even gaan rondneuzen op de ishares website. Kun je ook kijken naar de sector- en landenverdeling in zo'n tracker.

btw: mocht je een beleggersrekening bij Binck willen openen, dan kan je dat via mij doen (andromeda2008@btinternet.com). Krijgen we beiden §50 transactiekosten gratis

Binck is de goedkoopste bank voor beleggen. Wanneer ik een rekening openen zal ik dat zeker via jou doen Selang

quote:haha, hoeveel heb je zo al verdiend? Weet nog dat ik em ook via jou heb gedaan. Groot gelijk overigens.Op dinsdag 25 augustus 2009 20:20 schreef SeLang het volgende:

btw: mocht je een beleggersrekening bij Binck willen openen, dan kan je dat via mij doen (andromeda2008@btinternet.com). Krijgen we beiden §50 transactiekosten gratis

Kun je mooi als fee beschouwen voor de interessante posts

quote:Als je in een tracker wilt beleggen dan heb je altijd beheerkosten. Ten eerste wordt een index zoals de AEX of MSCI Europe jaarlijks herbalanceerd dus de beheerder heeft transactiekosten e.d. Ten tweede wil een beheerder zoals iShares natuurlijk ook zelf wat verdienen.Op dinsdag 25 augustus 2009 22:15 schreef Timmehhh het volgende:

Bedankt voor je reactie. Die beheerskosten van 0,35% of 0,30%, waarvan worden die genomen, drukken deze de eventuele winst niet heel erg? En heb je bij "gewone aandelen" van een willekeurig fonds als KPN ook zulke kosten? Ik wil in ieder geval zoveel mogelijk zelf doen, en wil geen beleggingsfonds waar anderen voor je gaan beleggen omdat dit erg hoge kosten met zich meebrengt.

Een andere mogelijkheid is natuurlijk om gewoon zelf een portefeuille samen te stellen. 'Gewone' aandelen hebben inderdaad geen beheerkosten. Maar als je dan met 25k een redelijke spreiding wilt krijgen heb je ook aardig wat kosten. Dit moet je dus tegen elkaar afwegen. Je kunt eens een lijstje opstellen en kijken wat dat kost aan transactiekosten.

Btw: Alle banken/ brokers rekenen een bewaarloon van ca 0,2% per jaar (voor alle fondsen). Dus dat ben je altijd kwijt. Met een tracker ben je dan ca 0,35% + 0,2% = 0,55% kwijt.

quote:je moet eerst 5 transacties doen en dan krijgt Selang pas 50 EUR tegoed, wordt dus lang wachten als je slechts 1 tracker kooptOp dinsdag 25 augustus 2009 20:20 schreef SeLang het volgende:

[..]

Persoonlijk zou ik gaan voor de iShares MSCI Europe tracker. Dan heb je een mooie evenwichtig gespreide tracker waarvan de grootste individuele aandelenposities <3% zijn. Beheerkosten zijn wel een fractie hoger dan een AEX tracker (meer spreiding is duurder): 0,35% vs 0,30% voor een AEX tracker (dacht ik).

Maar het beste kun je gewoon zelf even gaan rondneuzen op de ishares website. Kun je ook kijken naar de sector- en landenverdeling in zo'n tracker.

btw: mocht je een beleggersrekening bij Binck willen openen, dan kan je dat via mij doen (andromeda2008@btinternet.com). Krijgen we beiden §50 transactiekosten gratis

Gewoon heel simpel antwoorden zonder veel filosofisch gedoen.

Ik heb mezelf genaaid

Inmiddels had ik meer dan 7 euro per aandeel winst kunnen maken

Toch bijna 200 euro misgelopen

Maar zit nu weer te kijken nieuwe aandelen te kopen. Heb alleen niet zoveel geld beschikbaar.

40% in korte tijd is een heel mooi rendement. Leuke besteding toch?

Je had ook op de top kunnen kopen en dan had je nu verlies geleden.