WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

En vandaag de 280.quote:Op maandag 20 juli 2009 23:08 schreef Arcee het volgende:

En vandaag de 270.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

284.69 day-high zelfs vandaag.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Gisteren 289.34.quote:Op donderdag 30 juli 2009 17:40 schreef Arcee het volgende:

284.69 day-high zelfs vandaag.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

291.84 day-high vandaag, slot 290.50.

Op naar de 300.

Op naar de 300.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

'Banencijfer VS duidt op herstel economie' WASHINGTON (AFN) - De lichte daling van de werkloosheid in de Verenigde Staten in juli is een nieuw teken dat de Amerikaanse economie sterker herstelt dan verwacht. Dat zeiden Amerikaanse marktanalisten vrijdag in reactie op de werkloosheidscijfers van het ministerie van Arbeid.

Wat een onzin, ik wil eerst het werkloosheid percentage terug op 7% hebben voor we uberhaupt over een herstel kunnen praten.

Wat een onzin, ik wil eerst het werkloosheid percentage terug op 7% hebben voor we uberhaupt over een herstel kunnen praten.

National Suicide: How Washington is Destroying the American Dream

Je hebt geen lager werkloosheid percentage nodig voor herstel. Normaalgesproken loopt de werkloosheid in de 1e fase van herstel gewoon nog op. Die extreem positieve reactie op het banencijfer vind ik wel opvallend. Ik snap niet goed waar die daling van de werkloosheid vandaan komt, waarschijnlijk weer een statische afwijking in de metingen. Ik kan me niet voorstellen dat onderliggend bedrijven al aan het aannemen zijn, ze hebben nog meer dan genoeg mensen over.quote:Op vrijdag 7 augustus 2009 19:22 schreef edwinh het volgende:

'Banencijfer VS duidt op herstel economie' WASHINGTON (AFN) - De lichte daling van de werkloosheid in de Verenigde Staten in juli is een nieuw teken dat de Amerikaanse economie sterker herstelt dan verwacht. Dat zeiden Amerikaanse marktanalisten vrijdag in reactie op de werkloosheidscijfers van het ministerie van Arbeid.

Wat een onzin, ik wil eerst het werkloosheid percentage terug op 7% hebben voor we uberhaupt over een herstel kunnen praten.

Heeft iemand trouwens een verklaring waarom alle US macro cijfers erg positief zijn en dat ISM non-manufacturing (wat ik toch beschouw als 1 van de belangrijkste indicatoren voor de US) onder verwaching binnen kwam?

Abre los ojos

Er is helemaal geen daling van de Amerikaanse werkloosheid. Wat er gebeurt, is dat mensen stoppen een baan te zoeken (omdat ze die toch niet vinden) en dan niet meer in de statistieken voorkomen.

Wel is het zo dat de werkloosheidsgroei sterk in snelheid afgenomen is. Dat is waarschijnlijk te verklaren doordat aan het begin van de contractie, toen bedrijven stopten met investeren en de consument zijn portemonnee dicht deed, er zo'n grote vraaguitval ontstond, dat handelaren veel minder zijn gaan inkopen omdat ze eerst hun bestaande voorraden wilden verkopen (bovendien ging de kredietkraan van banken dicht waarmee die voorraden gefinancierd werden). Daardoor zijn producenten en distributeurs destijds erg hard getroffen - denk bv aan de 90% productiedaling bij vrachtwagenproducenten. Nu die oude voorraden goeddeels verkocht zijn, komt er weer wat productie en distributie op gang om de voorraden aan te vullen.

Dat is de zogenaamde 'inventory bounce' (voorraad-opvering) die door Paul Krugman voorspeld werd, en tevens de reden waarom Wouter Bos dacht dat het vanaf dit najaar weer beter zou gaan. Probleem is alleen dat de vraag vanuit consumenten en bedrijven nog steeds heel laag is, en de kredietproblematiek nog steeds doorettert, zodat het positieve effect van zo'n 'bounce' zal tegenvallen of misschien zelfs overschaduwd zal worden door de contractie en kapitaalvernietiging die nog doorgaat. De politiek en centrale banken zullen er de komende tijd alles aan doen om te proberen het sentiment om te laten slaan, want dat is de laatste kans om een echt diepe depressie of tenminste een jarenlange periode van stilstand te vermijden.

Wel is het zo dat de werkloosheidsgroei sterk in snelheid afgenomen is. Dat is waarschijnlijk te verklaren doordat aan het begin van de contractie, toen bedrijven stopten met investeren en de consument zijn portemonnee dicht deed, er zo'n grote vraaguitval ontstond, dat handelaren veel minder zijn gaan inkopen omdat ze eerst hun bestaande voorraden wilden verkopen (bovendien ging de kredietkraan van banken dicht waarmee die voorraden gefinancierd werden). Daardoor zijn producenten en distributeurs destijds erg hard getroffen - denk bv aan de 90% productiedaling bij vrachtwagenproducenten. Nu die oude voorraden goeddeels verkocht zijn, komt er weer wat productie en distributie op gang om de voorraden aan te vullen.

Dat is de zogenaamde 'inventory bounce' (voorraad-opvering) die door Paul Krugman voorspeld werd, en tevens de reden waarom Wouter Bos dacht dat het vanaf dit najaar weer beter zou gaan. Probleem is alleen dat de vraag vanuit consumenten en bedrijven nog steeds heel laag is, en de kredietproblematiek nog steeds doorettert, zodat het positieve effect van zo'n 'bounce' zal tegenvallen of misschien zelfs overschaduwd zal worden door de contractie en kapitaalvernietiging die nog doorgaat. De politiek en centrale banken zullen er de komende tijd alles aan doen om te proberen het sentiment om te laten slaan, want dat is de laatste kans om een echt diepe depressie of tenminste een jarenlange periode van stilstand te vermijden.

Zojuist bereikt.quote:

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Leuk om op te merken dat de vaste stamgasten van AEX een stuk minder optimistisch gestemd zijn dan de AEX zelf doet vermoeden.

<a href="https://www.youtube.com/watch?v=yIl_jGh-LWE" target="_blank" rel="nofollow">Afleidingsmanoeuvre</a>

Zoals gezegd, de beurs is puur gebakken lucht en heeft geen fuck te maken met de (bijzonder onaangename) economische werkelijkheid.quote:Op dinsdag 25 augustus 2009 17:10 schreef Falco het volgende:

Leuk om op te merken dat de vaste stamgasten van AEX een stuk minder optimistisch gestemd zijn dan de AEX zelf doet vermoeden.

For great justice!

Idd, en ze zien de grootste doomscenarios verschijnenquote:Op dinsdag 25 augustus 2009 17:10 schreef Falco het volgende:

Leuk om op te merken dat de vaste stamgasten van AEX een stuk minder optimistisch gestemd zijn dan de AEX zelf doet vermoeden.

Experience is what you get when you don't get what you wanted

Take my advice ... I don't use it anyway...

Een goede Fok! Search

Een goede Fok! Search

Take my advice ... I don't use it anyway...

Een goede Fok! Search

Een goede Fok! Search

Die discrepantie wordt veroorzaakt door het feit dat de meeste mensen alleen maar de grote voorspoed en blinkende welvaart zien, en niet het peilloze drijfzand van schulden waarop die gebouwd zijn. Die schulden zijn alleen zichtbaar als cijfertjes op de terminals van boekhouders, bankiers en economen - maar dat maakt ze niet minder reŽel en ze moeten wel met rente terugbetaald worden.quote:Op woensdag 26 augustus 2009 19:56 schreef Martijn_77 het volgende:

Idd, en ze zien de grootste doomscenarios verschijnen

Ik vraag me wel eens af, wat er zou gebeuren als die informatie, gewoon met koeienletters in die waardeloze kranten als The Sun in engeland en in die gratis metro krantjes in de grote steden van Amerika.quote:Op woensdag 26 augustus 2009 20:58 schreef dvr het volgende:

[..]

Die discrepantie wordt veroorzaakt door het feit dat de meeste mensen alleen maar de grote voorspoed en blinkende welvaart zien, en niet het peilloze drijfzand van schulden waarop die gebouwd zijn. Die schulden zijn alleen zichtbaar als cijfertjes op de terminals van boekhouders, bankiers en economen - maar dat maakt ze niet minder reŽel en ze moeten wel met rente terugbetaald worden.

Gooi daar nog een aantal grote documentaires van een aantal uur op FOX en andere conservatieve zenders en dan kijken of er mensen wakker worden.

Ik denk zelfs dat dat .. weinig effect zou hebben

Je wordt immers als een sukkel afgeschilderd en depressieve eikel als je continu zo depressief bent over de economie ..

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Haha, ja, ach.. ik heb de feiten aan mijn kant dus ik zit daar niet zo mee, bovendien ben ik graag een beetje contrair. Een paar jaar geleden was je als doemdenker nog een roepende in de woestijn, je kon alleen wijzen op de ontspoorde consumptie en verhouding tussen schuldenlasten en economische groei, en dat zei niemand wat. Nu zijn we een krediet-, banken- en beurscrisis verder, de autoriteiten erkennen dat het allemaal kantje-boord is geweest en de media staan er bol van. De vraag is voor mij allang niet meer of het kaartenhuis zal instorten, maar wanneer en hoe. De meerderheid wil daar nog steeds niets van weten, laat zich door politiek en pers graag aanpraten dat het ergste nu voorbij is, en steekt zijn kop weer in het zand. Mij best!quote:Op donderdag 27 augustus 2009 00:47 schreef sitting_elfling het volgende:

Je wordt immers als een sukkel afgeschilderd en depressieve eikel als je continu zo depressief bent over de economie ..

Hoe vaak ik het woord Doemdenker wel niet naar mijn hoofd gegooid krijg... ik zie de mensen er voor aan dat ze de realistische mensen zometeen als de echte ellende duidelijk wordt nog de schuld gaan geven ook. Omdat ze/wij niet positief genoeg hebben gedacht.

For great justice!

Dat verhaal van 'self fulfilling prophecies' en hun invloed op de economie, ook bij mij op de economische faculteit een vaak gebruikte redenatie, lijkt mij toch wel voor eens en altijd ontkracht door de kredietcrisis.quote:Op donderdag 27 augustus 2009 07:06 schreef Q. het volgende:

Hoe vaak ik het woord Doemdenker wel niet naar mijn hoofd gegooid krijg... ik zie de mensen er voor aan dat ze de realistische mensen zometeen als de echte ellende duidelijk wordt nog de schuld gaan geven ook. Omdat ze/wij niet positief genoeg hebben gedacht.

Dat die bijzonder onaangenaam is, daar zal iedereen het over eens zijn. De vraag is alleen wat voor rampscenario er zou kunnen komen die de beurs weer onder de vorige bodem kan duwen. De schuldenlast van de overheden en consumenten (allebei met name US) kllinkt natuurlijk wel heel dramatisch, maar dat deleveragen is voornamelijk een langdurig maar daardoor ook een beheersbaar proces, wat eerder de consequentie heeft dat de economische groei gedurende lange tijd onder een normaal niveau zal liggen, maar niet gelijk betekent dat je een rampscenario met verdere grote minnen. Bovendien staat er tegenover die schuldpositie een enorme berg met geld in China. De Chinezen weten van gekheid niet waar ze met hun overschotten moeten blijven, dus als de US ook nog eens gaat deleveragen dan moeten ze helemaal als een dolle in de eigen economie investeren (of proberen de Europeaan schuldverslaafd te maken).quote:Op dinsdag 25 augustus 2009 17:36 schreef Q. het volgende:

[..]

Zoals gezegd, de beurs is puur gebakken lucht en heeft geen fuck te maken met de (bijzonder onaangename) economische werkelijkheid.

Abre los ojos

quote:Op donderdag 27 augustus 2009 19:25 schreef MrUnchained het volgende:

Dat die bijzonder onaangenaam is, daar zal iedereen het over eens zijn. De vraag is alleen wat voor rampscenario er zou kunnen komen die de beurs weer onder de vorige bodem kan duwen.

De FED en overheid zijn aan het koorddansen en ik kan me nauwelijks voorstellen dat ze dat vele jaren gaan volhouden.

Ik zie de risico's ook wel, maar een risico wil niet gelijk zeggen dat een rampscenario realistisch is. Bij gebrek aan economische groei zul je een correctie op de huidige stijging moeten krijgen. Echter, als je gaat kijken naar wat het winstpotentieel is op een verlaagd economisch volume, maar met aangepaste kostenstructuren bij alle bedrijven en zonder allerlei herstructureringskosten, dan ligt dat ver boven de huidige gerapporteerde winsten, dus het is niet realistisch om te stellen dat huidige hoge P/E's een decimering van de koersen vereisen.quote:Op vrijdag 28 augustus 2009 00:02 schreef dvr het volgende:

[..]Het besef kan doordringen dat de economische groei uitblijft, dat de banken nog steeds oplopende verliezen moeten afschrijven en dat de P/E-ratio ťcht 150 is, en dat dat om een decimering van de koersen vraagt. Er kunnen nog steeds iedere dag banken omvallen. De bereidheid en de financiele ruimte om ze te helpen is afgenomen, en de crisis in Alt-A hypotheken en commercieel vastgoed moet nog losbarsten. En tot slot kan bij wijze van spreken ieder moment de dollar inzakken. Het moment dat het buitenland stopt met de aankoop van Amerikaanse staatsschuld is al bijna daar, en dan staat de FED er alleen voor met zijn geldpers, die geld drukt dat meteen door de overheid uitgegeven wordt, wat op termijn een serieus inflatierisico inhoudt. Het enige reŽle alternatief voor het blijven drukken van steeds meer geld is devaluatie van de dollar.

De FED en overheid zijn aan het koorddansen en ik kan me nauwelijks voorstellen dat ze dat vele jaren gaan volhouden.

De banken zijn een swingfactor qua winsten, onderliggend gaan ze een klimaat in waarbij ze woekerwinsten zouden kunnen maken puur door de extreme yield curve en het gebrek aan concurrentie (bijv enorme premies op nieuwe leningen). Hoeveel de verliezen op allerlei portfeuilles gaan worden weet niemand, maar wellicht zijn er al wel te veel voorzieningen genomen en afboekingem gedaan.

Wat heeft het voor China voor nut om de dollar te laten vallen? Ik zie alleen maar grote nadelen voor ze. Dus waarom zou dat dan gaan gebeuren? Natuurlijk moet de overheid straks weer terug met zijn uitgaven en zijn geldpers, maar dat betekent niet gelijk dat je beter als boer op een akker je eigen groente kunt gaan verbouwen, dat kan ook beheersbaar gebeuren. Ipv inflatie zou ik me overigens meer zorgen maken over overcapaciteitsgedreven deflatie.

Abre los ojos

Maar ook als je uitgaat van redelijke winsten is de markt historisch gezien aan de hoge kant kwa waardering. Hier hebben we het in een ander topic al eens over gehad. De 'E' in de Shiller P/E ligt momenteel op $56. Op grond van die winsten zit de S&P500 alweer 12% boven het historisch gemiddelde.quote:Op vrijdag 28 augustus 2009 18:54 schreef MrUnchained het volgende:

[..]

Ik zie de risico's ook wel, maar een risico wil niet gelijk zeggen dat een rampscenario realistisch is. Bij gebrek aan economische groei zul je een correctie op de huidige stijging moeten krijgen. Echter, als je gaat kijken naar wat het winstpotentieel is op een verlaagd economisch volume, maar met aangepaste kostenstructuren bij alle bedrijven en zonder allerlei herstructureringskosten, dan ligt dat ver boven de huidige gerapporteerde winsten, dus het is niet realistisch om te stellen dat huidige hoge P/E's een decimering van de koersen vereisen.

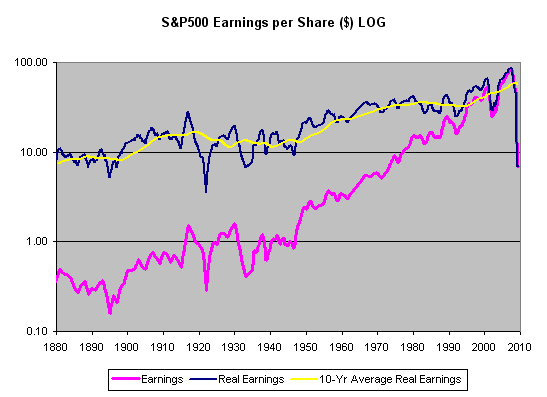

Dan gebruik je dus deze earningstrend (gele lijn):

Het probleem is inderdaad dat er zo weinig transparantie is. Maar veel troep staat nog tegen bijna 100% in de boeken. In recente faillisementen van kleinere banken bleken er vaak verliezen van >40% op die assets te zijn. En het einde van de ellende kwa foreclosures e.d. is nog niet in zicht. Aan de andere kant kunnen ze nu inderdaad flink geld binnenharken door de steile yieldcurve, maar of dat genoeg is is de vraag. Het zal denk ik vooral afhangen van de snelheid en diepte van een eventuele double dip.quote:De banken zijn een swingfactor qua winsten, onderliggend gaan ze een klimaat in waarbij ze woekerwinsten zouden kunnen maken puur door de extreme yield curve en het gebrek aan concurrentie (bijv enorme premies op nieuwe leningen). Hoeveel de verliezen op allerlei portfeuilles gaan worden weet niemand, maar wellicht zijn er al wel te veel voorzieningen genomen en afboekingem gedaan.

China en de VS hebben er allebei belang bij om de boel niet te laten instorten dus ik zie China ook niet zo snel (moedwillig) de dollar laten vallen. Wat wel een risico is is dat als de situatie in de VS slecht blijft er minder wordt geimporteerd uit China en China dus ook minder dollars hoeft te recyclen in treasuries. Hierdoor is er minder vraag naar treasuries net op een moment dat de Amerikaanse overheid veel meer moet lenen. Dat zou kunnen leiden tot onrust op de treasury markten, hogere lange rente, en zo weer een hele nieuwe keten problemen.quote:Wat heeft het voor China voor nut om de dollar te laten vallen? Ik zie alleen maar grote nadelen voor ze. Dus waarom zou dat dan gaan gebeuren? Natuurlijk moet de overheid straks weer terug met zijn uitgaven en zijn geldpers, maar dat betekent niet gelijk dat je beter als boer op een akker je eigen groente kunt gaan verbouwen, dat kan ook beheersbaar gebeuren. Ipv inflatie zou ik me overigens meer zorgen maken over overcapaciteitsgedreven deflatie.

Ik moet constateren dat er ondanks trillions aan bailouts en stimulering er weinig blijvend is verbeterd voor de consumenten (die dus 70% van de economie zijn). De grote banken zijn nu misschien wel gered maar veel burgers zijn door het onderwater zijn van hun huis nog steeds beroofd van hun ATM. Daarnaast denk ik dat er nu een veel groter besef is dat er ook gespaard moet worden voor de oude dag. En vergeet niet de werkgelegenheidssituatie. Al met al denk ik dat de vraag naar allerlei goederen voorlopig een stuk lager zal blijven. En dat treft China natuurlijk ook weer. Nog nooit waren de economieen in de wereld zo sterk aan elkaar gekoppeld als nu.

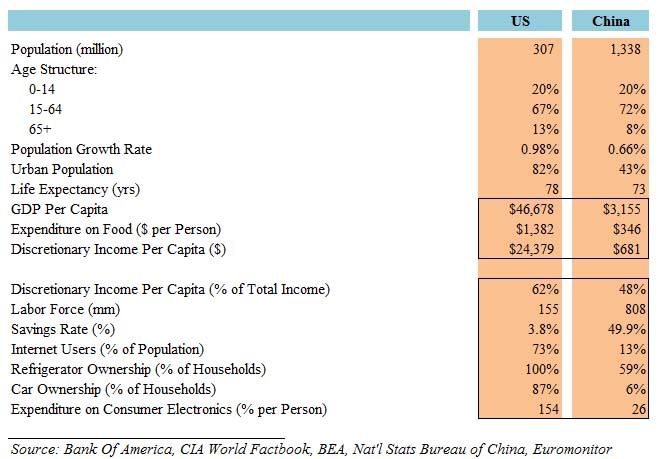

Vaak wordt er gezegd dat de Chinese economie ons wel uit het moeras gaat trekken, maar als je concreet naar de cijfers kijkt dan lijkt me dat een natte droom. Let vooral op 'Discretionary Income per Capita' en de savingsrate. Zelfs als de Chinezen Amerikaans gedrag gaan vertonen kwa geld uitgeven, ze slaan kwa spending power geen deuk in een pakje boter. En nu de Chinese regering op ongekende schaal goedkoop geld rondstrooit gaan ze niet consumeren maar 'investeren' hun geld in de aandelenmarkt en onroerend goed, vandaar de recente bubble in China.

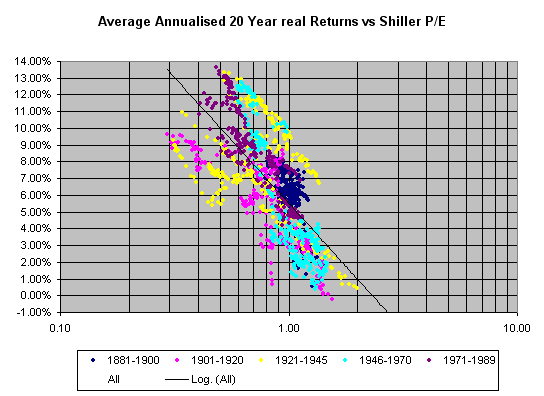

Maar nu weer de vraag of de bodem is bereikt. Het probleem is dat returns op de aandelenmarkt weinig correlatie hebben met GDP groei of zelfs winstgroei van bedrijven. De meest bepalende factor is expansie of krimp van de P/E ratio.

Tijdens secular (> 5 jaar) bullmarkets zie je altijd een expansie van P/E en tijdens secular bearmarkets (of zijwaardse markten) een krimp van P/E. Een bullmarket begint met een forse onderwaardering en eindigt met een forse overwaardering.

Persoonlijk denk ik dat het minimum in Shiller P/E voor de huidige cyclus nog niet is bereikt, maar die waarde kan natuurlijk ook worden bereikt door stijgende winst en inflatie bij minder snel stijgende koers. Dus mogelijk staat de bodem er al. Maar de huidige waardering (in Shiller P/E) en lange termijn dalende trend van de P/E in ogenschouw genomen vind ikzelf een investering in de aandelenmarkt op het huidige niveau niet interessant.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat was dan weer een leuk stukje om te lezen, waarvoor dank en huldequote:Op vrijdag 28 augustus 2009 20:31 schreef SeLang het volgende:

http://www.mrwonkish.nl Eurocrisis, Documentaires, Economie

Ja dat is inderdaad wel iets om rekening mee te houden, maar zoals ik ook al eerder zei zie ik een normale Shiller P/E wat hoger liggen dan zijn historisch gemiddelde, aangezien die de laatste 50 jaar daar gemiddeld al ver boven staat. Dus als je zegt dat 18-20x normaal gewaardeerd is, dan zitten we daar nog net onder.quote:Op vrijdag 28 augustus 2009 20:31 schreef SeLang het volgende:

[..]

Maar ook als je uitgaat van redelijke winsten is de markt historisch gezien aan de hoge kant kwa waardering. Hier hebben we het in een ander topic al eens over gehad. De 'E' in de Shiller P/E ligt momenteel op $56. Op grond van die winsten zit de S&P500 alweer 12% boven het historisch gemiddelde.

Dan gebruik je dus deze earningstrend (gele lijn):

[ afbeelding ]

[..]

Verliezen van >40%? Als in cash-out verliezen door wanbetalingen of marktwaarde verliezen bij faillissementverkoop? Als het het eerste is, dan zouden de overige banken dat ook moeten rapporteren, indien het tweede is dan zegt het niet zo veel.quote:Het probleem is inderdaad dat er zo weinig transparantie is. Maar veel troep staat nog tegen bijna 100% in de boeken. In recente faillisementen van kleinere banken bleken er vaak verliezen van >40% op die assets te zijn. En het einde van de ellende kwa foreclosures e.d. is nog niet in zicht. Aan de andere kant kunnen ze nu inderdaad flink geld binnenharken door de steile yieldcurve, maar of dat genoeg is is de vraag. Het zal denk ik vooral afhangen van de snelheid en diepte van een eventuele double dip.

[..]

Alleen is het niet zo dat de US consument ineens -10% doet qua consumptie, dus grote plussen bij de Chinese consument werken iig wel pijnverzachtend op de minnen in de US. Kijk maar naar de autoverkopen in China, daar worden nu al meer auto's verkocht dan in de US. Bovendien heb je een overheid in China die dermate veel investeert in infra-projecten dat dat alleen ook al de wereldeconomie een boost geeft. Ik geloof ook niet dat dat gelijk tot wonderen leidt, maar wel een degelijke ondersteuning om rampscenario's te voorkomen.quote:China en de VS hebben er allebei belang bij om de boel niet te laten instorten dus ik zie China ook niet zo snel (moedwillig) de dollar laten vallen. Wat wel een risico is is dat als de situatie in de VS slecht blijft er minder wordt geimporteerd uit China en China dus ook minder dollars hoeft te recyclen in treasuries. Hierdoor is er minder vraag naar treasuries net op een moment dat de Amerikaanse overheid veel meer moet lenen. Dat zou kunnen leiden tot onrust op de treasury markten, hogere lange rente, en zo weer een hele nieuwe keten problemen.

Ik moet constateren dat er ondanks trillions aan bailouts en stimulering er weinig blijvend is verbeterd voor de consumenten (die dus 70% van de economie zijn). De grote banken zijn nu misschien wel gered maar veel burgers zijn door het onderwater zijn van hun huis nog steeds beroofd van hun ATM. Daarnaast denk ik dat er nu een veel groter besef is dat er ook gespaard moet worden voor de oude dag. En vergeet niet de werkgelegenheidssituatie. Al met al denk ik dat de vraag naar allerlei goederen voorlopig een stuk lager zal blijven. En dat treft China natuurlijk ook weer. Nog nooit waren de economieen in de wereld zo sterk aan elkaar gekoppeld als nu.

Vaak wordt er gezegd dat de Chinese economie ons wel uit het moeras gaat trekken, maar als je concreet naar de cijfers kijkt dan lijkt me dat een natte droom. Let vooral op 'Discretionary Income per Capita' en de savingsrate. Zelfs als de Chinezen Amerikaans gedrag gaan vertonen kwa geld uitgeven, ze slaan kwa spending power geen deuk in een pakje boter. En nu de Chinese regering op ongekende schaal goedkoop geld rondstrooit gaan ze niet consumeren maar 'investeren' hun geld in de aandelenmarkt en onroerend goed, vandaar de recente bubble in China.

quote:

Het effect van inflatie op de Shiller P/E is toch 0? Ik geloof ook niet dat je nu op deze niveaus heel hard de aandelenmarkt in moet (op sommige aandelen na). Ik geloof meer in een wat zijwaartse (Japanse) of langzaam stijgende trend waarbij je Shiller P/E dus vanzelf laag blijft, doordat de winsten van straks de lagere winsten van 10 jaar terug wel gaan overtreffen. Het gaat wellicht eindelijk weer een bottom-up markt worden ipv dat vervelende macro gedoe van de laatste 2 jaar.quote:[ afbeelding ]

Maar nu weer de vraag of de bodem is bereikt. Het probleem is dat returns op de aandelenmarkt weinig correlatie hebben met GDP groei of zelfs winstgroei van bedrijven. De meest bepalende factor is expansie of krimp van de P/E ratio.

[ afbeelding ]

Tijdens secular (> 5 jaar) bullmarkets zie je altijd een expansie van P/E en tijdens secular bearmarkets (of zijwaardse markten) een krimp van P/E. Een bullmarket begint met een forse onderwaardering en eindigt met een forse overwaardering.

Persoonlijk denk ik dat het minimum in Shiller P/E voor de huidige cyclus nog niet is bereikt, maar die waarde kan natuurlijk ook worden bereikt door stijgende winst en inflatie bij minder snel stijgende koers. Dus mogelijk staat de bodem er al. Maar de huidige waardering (in Shiller P/E) en lange termijn dalende trend van de P/E in ogenschouw genomen vind ikzelf een investering in de aandelenmarkt op het huidige niveau niet interessant.

Abre los ojos

Ja het is maar net waar je de serie laat beginnen. Maar goed, dat wordt al gauw gemuggezift. Ik wil best settelen op de kwalificatie 'ongeveer normaal gewaardeerd' hoor. Overigens, als je het helemaal goed wilt doen moet je eigenlijk kijken naar de mediaan en niet het gemiddelde want hoge P/E's trekken het gemiddelde sneller omhoog dan lage P/E's het omlaag trekken. Op basis van de mediaan sta je er gerekend vanaf 1950 ook boven (mediaan sinds 1950 ligt op 17,7; Sinds 1950 was de waardering 55% van de tijd lager dan nu). Maar goed, dit gekommaneuk is niet zo interessantquote:Op vrijdag 28 augustus 2009 21:38 schreef MrUnchained het volgende:

[..]

Ja dat is inderdaad wel iets om rekening mee te houden, maar zoals ik ook al eerder zei zie ik een normale Shiller P/E wat hoger liggen dan zijn historisch gemiddelde, aangezien die de laatste 50 jaar daar gemiddeld al ver boven staat. Dus als je zegt dat 18-20x normaal gewaardeerd is, dan zitten we daar nog net onder.

Wat vooral van belang is is waar je in het diagram zit. En of je iets meer links of iets meer rechts van de '1' als 'normaal' beschouwt verandert niets aan je conclusie over te verwachten rendement en risico (voor zover je dat beoordeelt aan dit diagram).

Volgens mij de tweede inderdaad. Maar delinquency rates zijn ook niet mis wat ik af en toe aan cijfers voorbij zie komen. En mensen die massaal gewoon weglopen van hun huis omdat de hypotheek onderwater staat. In de executie verkoop brengen die huizen tientallen procenten minder op. Dat verlies is voor de bank. Ik geloof er geen bal van dat die securities de 100% of 99% waard zijn waarvoor ze in vaak in de boeken staan.quote:Verliezen van >40%? Als in cash-out verliezen door wanbetalingen of marktwaarde verliezen bij faillissementverkoop? Als het het eerste is, dan zouden de overige banken dat ook moeten rapporteren, indien het tweede is dan zegt het niet zo veel.

quote:Alleen is het niet zo dat de US consument ineens -10% doet qua consumptie, dus grote plussen bij de Chinese consument werken iig wel pijnverzachtend op de minnen in de US. Kijk maar naar de autoverkopen in China, daar worden nu al meer auto's verkocht dan in de US. Bovendien heb je een overheid in China die dermate veel investeert in infra-projecten dat dat alleen ook al de wereldeconomie een boost geeft. Ik geloof ook niet dat dat gelijk tot wonderen leidt, maar wel een degelijke ondersteuning om rampscenario's te voorkomen.

Het doet wel iets natuurlijk maar het is geen vervanging voor de Amerikaanse consument. Wat betreft het opvangen van rampen, ik denk eigenlijk dat het tegendeel het geval is. Zoals we ook afgelopen winter hebben gezien wordt China keihard geraakt als het in de VS inzakt. Die economieen zijn kennelijk veel sterker gekoppeld dan de meesten dachten. Als in de VS de vraag naar staal in elkaar dondert gebeurt dat ook in China, etc. Ik denk dat dat nu juist erger is dan vroeger. Ik heb echt het gevoel dat zo'n beetje de hele wereld nu afhankelijk is van dezelfde bubbles. Vroeger was dat minder het geval. Ik denk dus dat bij een ernstig double dip scenario China ook weer even hard in elkaar zakt als afgelopen winter en dat dat eerder destabiliserend dan stabiliserend werkt.

Overigens, de extreme aandelen- en onroerendgoed speculatie op dit moment in China en Chinese banken die door de staat worden gedwongen om geld uit te lenen, dat kan alleen maar in een crash eindigen. Het kan nog best een paar jaar zo doorgaan, maar het is toch weer een zwaard van damocles dat er hangt.

Als koers en winst in nominale termen constant blijven en de inflatie loopt op, dan daalt de Shiller P/E. Immers de inflatiegecorrigeerde winsten van de voorgaande 10 jaar worden dan meer waard. Maar normaal gesproken zullen winsten ongeveer met de inflatie meestijgen.quote:Het effect van inflatie op de Shiller P/E is toch 0?

Ik zie ruwweg twee mogelijkheden. Ofwel we gaan een relatief lange periode in met heel lage groei en ook lage rente (Japan scenario). In zo'n scenario verwacht ik dat de P/E zal dalen omdat de groeiverwachtingen niet worden waargemaakt (huidige 'fair value' waardering impliceert een 'normale' groeisituatie). Ofwel er komt een redelijke groei, maar dan verwacht ik een sterk stijgende rente vanwege inflatie en de grote overheidstekorten. De laatste 60 jaar is er een sterke correlatie tussen rente en P/E (het FED model zeg maar)en we staan nu extreem laag kwa rente. Ik verwacht dat de rente de komende jaren een tegenwind gaat worden voor aandelen. Daarom verwacht ik ook in dat scenario P/E krimp.quote:Ik geloof ook niet dat je nu op deze niveaus heel hard de aandelenmarkt in moet (op sommige aandelen na). Ik geloof meer in een wat zijwaartse (Japanse) of langzaam stijgende trend waarbij je Shiller P/E dus vanzelf laag blijft, doordat de winsten van straks de lagere winsten van 10 jaar terug wel gaan overtreffen. Het gaat wellicht eindelijk weer een bottom-up markt worden ipv dat vervelende macro gedoe van de laatste 2 jaar.

Beide scenarios zijn gewoon niet fijn om in aandelen te zitten, want de verwachte stijging is ongeveer (winststijging - P/E krimp), oftewel: niet uitbundig omdat je waarschijnlijk tegen een krimpende P/E moet opboksen. Je hebt echter nog steeds wel een substantieel neerwaards risico wanneer er weer eens ergens een black swan optreedt.

Voor dividendyield hoef je het ook niet te doen: S&P500 is 2,2% ofzo en MSCI Europe een dikke 3%. Die krijg ik op de bank ook, dus wachten op een lagere instap (black swan die eens in de paar jaar langskomt) doet weinig pijn. S&P500=666 was achteraf een mooi instappunt, maar dat ligt nu achter ons.

[ Bericht 2% gewijzigd door SeLang op 29-08-2009 11:23:30 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Nieuwe crisis-high vandaag: 304,25, tevens slotkoers.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

313,30 nieuwe crisis-high vandaag, slotkoers 312,76.quote:Op woensdag 9 september 2009 18:29 schreef Arcee het volgende:

Nieuwe crisis-high vandaag: 304,25, tevens slotkoers.

Aan de hosannastemming lijkt gewoon maar geen einde te komen.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

18 september een crisis-high van 315.48. Dat is morgen twee weken geleden en de AEX is daar wel diverse malen weer in de buurt geweest, maar nog niet weer er boven.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.

Geen tijd voor lange reactie, maar volgens mij is dit een voorproefje geweest. Ik denk (en zou het niet erg vinden, ondanks het feit dat ik er ook niet op vooruit zou gaan) dat de economie maar eens volledig op zijn gat moet vallen en volledig opnieuw moet worden opgebouwd. Alle bedrijven nationaliseren en langzaam aan weer terug privatiseren. Slecht voor de concurrentie maar het zou eindelijk een reŽele structuur kunnen opleveren.

Informatie over faillissementen? Kijk op http://persoonlijkfailliet.nl

Online geld verdienen? Kijk op http://moneyblogger.nl

Informatie over kredietvormen? Kijk op http://leningenhypotheek.com

Online geld verdienen? Kijk op http://moneyblogger.nl

Informatie over kredietvormen? Kijk op http://leningenhypotheek.com

|

|