WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Ik haat het om de zuurpruim uit te gaan hangen nu iedereen feest viert, maar de beurs is al niet meer goedkoop.

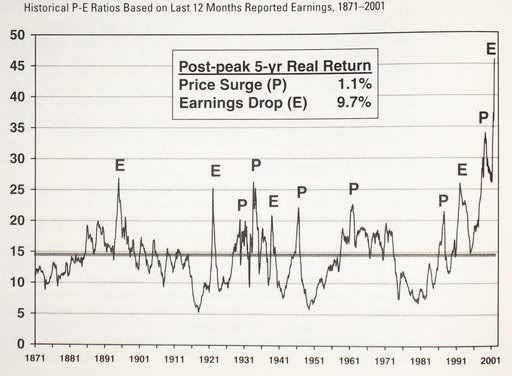

Zoals bekend is de gemiddelde 1 year trailing P/E van de Amerikaanse markt door de geschiedenis heen 14,6 geweest. ( P/E is de price to earnings ratio, dus de aandelenkoers gedeeld door de gerapporteerde winst per aandeel). Maar in tijden van ernstige recessie is dit weleens minder dan de helft geweest (zie plaatje). Om de beurs 'goedkoop' te noemen zou je dus een P/E willen zien die significant onder het gemiddelde staat.

Tijdens de top van de creditbubble in de zomer van 2007 toen alles nog fine and dandy was had op basis hiervan de S&P500 ongeveer 1180 moeten noteren om op de middenlijn te staan. Stel nu even dat de winsten helemaal niet gaan dalen, maar er wel een contractie van de P/E van tientallen procenten plaatsvindt zoals in een recessie gebruikelijk is, dan zou de S&P500 al tientallen procenten onder die 1180 moeten komen. Maar dan ga ik dus uit van de topwinsten die medio 2007 werden gerapporteerd. Als de winsten daadwerkelijk fors lager zouden worden dan wordt dat alleen maar slechter, met name als het een wat langere recessie wordt.

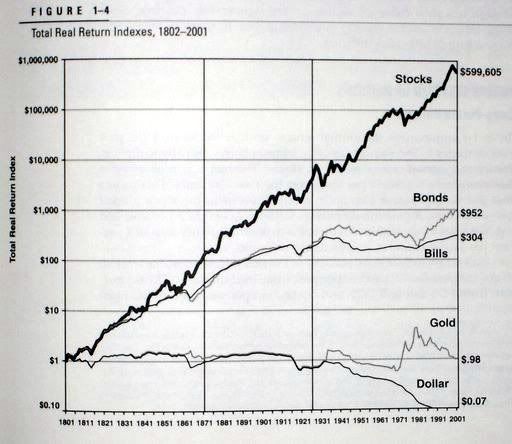

Hieronder nog weer eens een keer het bekende plaatje, gewoon omdat het zo'n veelzeggend plaatje is (let wel: loopt maar tot 2001).

Btw: vandaag staat de S&P500 op een P/E van ca 15, dus iets boven de middenlijn.

Zoals bekend is de gemiddelde 1 year trailing P/E van de Amerikaanse markt door de geschiedenis heen 14,6 geweest. ( P/E is de price to earnings ratio, dus de aandelenkoers gedeeld door de gerapporteerde winst per aandeel). Maar in tijden van ernstige recessie is dit weleens minder dan de helft geweest (zie plaatje). Om de beurs 'goedkoop' te noemen zou je dus een P/E willen zien die significant onder het gemiddelde staat.

Tijdens de top van de creditbubble in de zomer van 2007 toen alles nog fine and dandy was had op basis hiervan de S&P500 ongeveer 1180 moeten noteren om op de middenlijn te staan. Stel nu even dat de winsten helemaal niet gaan dalen, maar er wel een contractie van de P/E van tientallen procenten plaatsvindt zoals in een recessie gebruikelijk is, dan zou de S&P500 al tientallen procenten onder die 1180 moeten komen. Maar dan ga ik dus uit van de topwinsten die medio 2007 werden gerapporteerd. Als de winsten daadwerkelijk fors lager zouden worden dan wordt dat alleen maar slechter, met name als het een wat langere recessie wordt.

Hieronder nog weer eens een keer het bekende plaatje, gewoon omdat het zo'n veelzeggend plaatje is (let wel: loopt maar tot 2001).

Btw: vandaag staat de S&P500 op een P/E van ca 15, dus iets boven de middenlijn.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

maar dit is alleen voor us companies. Dat is uiteraard veel zeggend, maar niets alles zeggend.quote:Op dinsdag 14 oktober 2008 15:33 schreef SeLang het volgende:

Ik haat het om de zuurpruim uit te gaan hangen nu iedereen feest viert, maar de beurs is al niet meer goedkoop.

Zoals bekend is de gemiddelde 1 year trailing P/E van de Amerikaanse markt door de geschiedenis heen 14,6 geweest. ( P/E is de price to earnings ratio, dus de aandelenkoers gedeeld door de gerapporteerde winst per aandeel). Maar in tijden van ernstige recessie is dit weleens minder dan de helft geweest (zie plaatje). Om de beurs 'goedkoop' te noemen zou je dus een P/E willen zien die significant onder het gemiddelde staat.

Tijdens de top van de creditbubble in de zomer van 2007 toen alles nog fine and dandy was had op basis hiervan de S&P500 ongeveer 1180 moeten noteren om op de middenlijn te staan. Stel nu even dat de winsten helemaal niet gaan dalen, maar er wel een contractie van de P/E van tientallen procenten plaatsvindt zoals in een recessie gebruikelijk is, dan zou de S&P500 al tientallen procenten onder die 1180 moeten komen. Maar dan ga ik dus uit van de topwinsten die medio 2007 werden gerapporteerd. Als de winsten daadwerkelijk fors lager zouden worden dan wordt dat alleen maar slechter, met name als het een wat langere recessie wordt.

Hieronder nog weer eens een keer het bekende plaatje, gewoon omdat het zo'n veelzeggend plaatje is (let wel: loopt maar tot 2001).

Btw: vandaag staat de S&P500 op een P/E van ca 15, dus iets boven de middenlijn.

[ afbeelding ]

benieuwder ben ik naar een soortgelijk grafiek voor aex bedrijven.

hij kan altijd nog bacardi gaan serveren in het cafe van Lock, Stock and Two Smoking Barrels

Er is veel minder lange termijn statistiek over de AEX, maar zolang de correlatie met de USA zo sterk blijft als die nu is heb je die ook niet nodig. De bodem in Europese markten en S&P500 zullen ongeveer samenvallen.quote:Op dinsdag 14 oktober 2008 15:40 schreef mister_popcorn het volgende:

[..]

maar dit is alleen voor us companies. Dat is uiteraard veel zeggend, maar niets alles zeggend.

benieuwder ben ik naar een soortgelijk grafiek voor aex bedrijven.

Het is wel zo dat de AEX veel meer afhankelijk is van de performance van slechts enkele aandelen. Mochten ArcelorMittal en ING kopje onder gaan dan is gelijk 30% van de index weggevaagd (en omgekeerd). Daarom vind ik de AEX ook minder interessant om te analyseren.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik denk dat wat we nu zien een bearrally is. Natuurlijk zullen we dit pas achteraf met zekerheid kunnen vaststellen, maar de handelsvolumes zijn hier tot nu toe niet mee in tegenspraak (volume volgt normalitair de trend). Verder is het natuurlijk koffiedik kijken

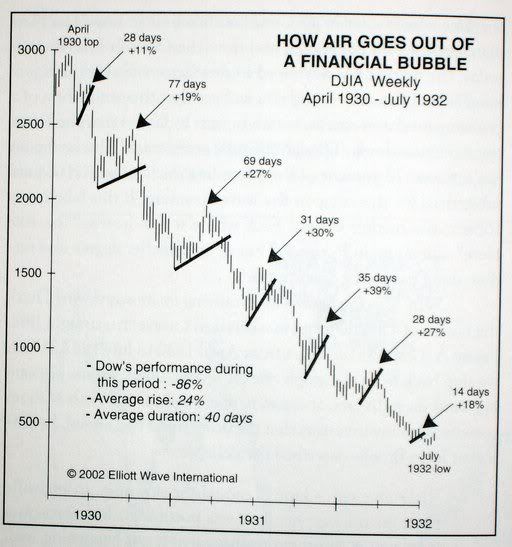

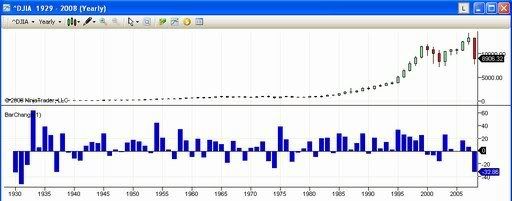

Dat bearrallys heel fors kunnen zijn zie je mooi uit de grafiek van de Dow Jones tijdens The Great Depression. Ik suggereer overigens niet dat het nu een vergelijkbare situatie is, maar je kunt wel iets leren uit de geschiedenis.

Dat bearrallys heel fors kunnen zijn zie je mooi uit de grafiek van de Dow Jones tijdens The Great Depression. Ik suggereer overigens niet dat het nu een vergelijkbare situatie is, maar je kunt wel iets leren uit de geschiedenis.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Er is een mooi lijntje te trekken boven alle toppenquote:Op dinsdag 14 oktober 2008 16:03 schreef SeLang het volgende:

Ik denk dat wat we nu zien een bearrally is. Natuurlijk zullen we dit pas achteraf met zekerheid kunnen vaststellen, maar de handelsvolumes zijn hier tot nu toe niet mee in tegenspraak (volume volgt normalitair de trend). Verder is het natuurlijk koffiedik kijken

Dat bearrallys heel fors kunnen zijn zie je mooi uit de grafiek van de Dow Jones tijdens The Great Depression. Ik suggereer overigens niet dat het nu een vergelijkbare situatie is, maar je kunt wel iets leren uit de geschiedenis.

[ afbeelding ]

x

In 3 bedrijven aandelen kopen is naar mijn mening nog niet veel spreiding.quote:Op zondag 12 oktober 2008 21:17 schreef slap het volgende:

Hiero twijfel,

ofwel 50% SHELL, 30% Unilever (of Nutreco?), 20% PHILIPS

of een AEX tracker?

Als beginnend belegger is het redelijk defensief, lijkt me.

Is ING nog een goede kandidaat? Aegon?

Zelf ben ik een groot voorstander om goed je beleggingen te spreiden. Zowel over assetcategorieën (aandelen, vastgoed, sparen), als over sectoren.

Met een klein vermogen geeft een indextracker of beleggingsfonds meer spreiding.

Een tracker op de AEX (of beter nog de Europese markt) is dan ook voor veel kleine beleggers een goede keuze vanuit het oogpunt van spreiding.

Ik heb nog steeds twijfels over hoe snel we ooit nog een P/E van 7 (of zelfs 10) zullen gaan zien. Een depressie in combinatie met hoge inflatie en uitstroom van belegd kapitaal zou natuurlijk wonderen doen, maar ik kan me voorstellen dat je misschien nog 30 jaar moet wachten voor er ooit zo'n scenario zich voordoet.quote:Op dinsdag 14 oktober 2008 15:33 schreef SeLang het volgende:

Ik haat het om de zuurpruim uit te gaan hangen nu iedereen feest viert, maar de beurs is al niet meer goedkoop.

Zoals bekend is de gemiddelde 1 year trailing P/E van de Amerikaanse markt door de geschiedenis heen 14,6 geweest. ( P/E is de price to earnings ratio, dus de aandelenkoers gedeeld door de gerapporteerde winst per aandeel). Maar in tijden van ernstige recessie is dit weleens minder dan de helft geweest (zie plaatje). Om de beurs 'goedkoop' te noemen zou je dus een P/E willen zien die significant onder het gemiddelde staat.

Tijdens de top van de creditbubble in de zomer van 2007 toen alles nog fine and dandy was had op basis hiervan de S&P500 ongeveer 1180 moeten noteren om op de middenlijn te staan. Stel nu even dat de winsten helemaal niet gaan dalen, maar er wel een contractie van de P/E van tientallen procenten plaatsvindt zoals in een recessie gebruikelijk is, dan zou de S&P500 al tientallen procenten onder die 1180 moeten komen. Maar dan ga ik dus uit van de topwinsten die medio 2007 werden gerapporteerd. Als de winsten daadwerkelijk fors lager zouden worden dan wordt dat alleen maar slechter, met name als het een wat langere recessie wordt.

Hieronder nog weer eens een keer het bekende plaatje, gewoon omdat het zo'n veelzeggend plaatje is (let wel: loopt maar tot 2001).

Btw: vandaag staat de S&P500 op een P/E van ca 15, dus iets boven de middenlijn.

[ afbeelding ]

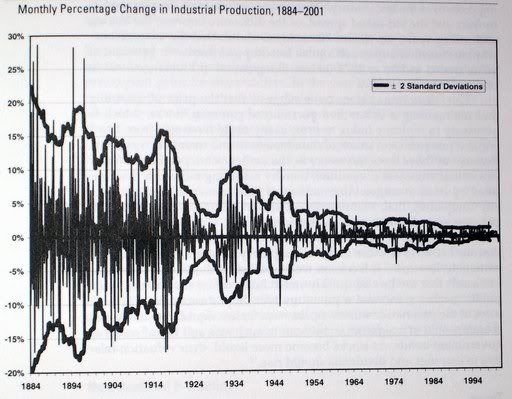

Wat volgens mij ook een gedeeltelijke verklaring voor de lagere P/E van alles voor 1950 is, is dat er die jaren een veel hogere volatiliteit in GDP-growth en inflatie was (in vergelijking tot wat we na 1950 en zeker na 1985 hebben gezien). In zo'n scenario zou je als investeerder ook een lagere P/E moeten willen betalen. Vervolgens blijft de P/E tot de jaren 70 relatief hoog. Daarna daalt de P/E tot relatief lage niveaus gedurende de jaren 70-80 wat denk ik (gedeeltelijk) door de hoge inflate/rente komt.

Dus om nu terug te keren tot echt lage P/E's zou je een hogere volatiliteit van de economische groei moeten gaan zien (dus niet lafjes -1% in 2009) of een enorme stijging van de inflatie/rente. Zonder een of beide scenarios denk ik dat je best een bodem P/E van rond de 13-15x zou kunnen gaan zien (op daadwerkelijke winsten, op schattingen voor 2009 kun je best een keer 11-12x staan, maar dan zullen de daadwerkelijke winsten onder de schattingen gaan uitkomen)

p.s. dit is puur op gevoel, misschien trek ik wel verkeerde verbanden.

Abre los ojos

Ik ben het opzich wel met je eens dat we op dit moment nog niet veel reden hebben tot juichen. We hebben tot nu toe alleen de maandag en dinsdag gehad, en je proeft overal het hosanna gevoel. Mij hoor je overigens niet klagen, met daghandel heb ik zelf leuke winsten kunnen halen.quote:Op dinsdag 14 oktober 2008 16:03 schreef SeLang het volgende:

Ik denk dat wat we nu zien een bearrally is. Natuurlijk zullen we dit pas achteraf met zekerheid kunnen vaststellen, maar de handelsvolumes zijn hier tot nu toe niet mee in tegenspraak (volume volgt normalitair de trend). Verder is het natuurlijk koffiedik kijken

Dat bearrallys heel fors kunnen zijn zie je mooi uit de grafiek van de Dow Jones tijdens The Great Depression. Ik suggereer overigens niet dat het nu een vergelijkbare situatie is, maar je kunt wel iets leren uit de geschiedenis.

[ afbeelding ]

Ik twijfel echter over de vergelijking met de jaren 20/30. Geschiedenis heeft ons veel geleerd, vooral hoe dingen 'achteraf' ontstaan zijn. Men zoekt de oorzaak op, en men probeert dat te voorkomen. Maar helaas, geschiedenis herhaalt zich vaak. Uiteraard is het zo dat dat in vele gevallen opgaat, alleen de tijdsgeest verandert wel, en dus ook eventuele actie / reacties daarop. De toenmalige crisis van de jaren 20/30 zorgden voor een ongelooflijke impact die naar mijn mening nooit weer zal komen. En zeer zeker niet nu!!

werkloosheid toen

Werkloosheid nu.

Het mag misschien enige vergelijkingen tonen met toen, gezien de 'banken crisis' en de huidige gelijkenissen met de beurskoers van de crash van de jaren 20/30. De Impact zal nu heel anders zijn, en ben er dan ook van overtuigd dat we deze crisis eerder achter de rug hebben, dan toen. Ook denk ik niet dat we écht veel meer naar beneden gaan, al ben ik het er mee eens dat we de bodem nog niet gezien hebben en relatief snel een nieuwe weg opzoeken, ipv rally omhoog en weer naar beneden kletteren.

Overigens is dit ook een mooi lijstje, om te zien welke invloeden de 'verscheidene' rampen hebben gehad op de industriele index van amerika.

industrie index america 1921 - 2008

[ Bericht 3% gewijzigd door sitting_elfling op 14-10-2008 22:08:28 ]

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ja ik kan die gedachtengang wel volgen en er zijn meer mensen die langs die lijnen denken. Het is zeker waar dat economische groei veel minder volatiel is dan vroeger.quote:Op dinsdag 14 oktober 2008 19:13 schreef MrUnchained het volgende:

[..]

Ik heb nog steeds twijfels over hoe snel we ooit nog een P/E van 7 (of zelfs 10) zullen gaan zien. Een depressie in combinatie met hoge inflatie en uitstroom van belegd kapitaal zou natuurlijk wonderen doen, maar ik kan me voorstellen dat je misschien nog 30 jaar moet wachten voor er ooit zo'n scenario zich voordoet.

Wat volgens mij ook een gedeeltelijke verklaring voor de lagere P/E van alles voor 1950 is, is dat er die jaren een veel hogere volatiliteit in GDP-growth en inflatie was (in vergelijking tot wat we na 1950 en zeker na 1985 hebben gezien). In zo'n scenario zou je als investeerder ook een lagere P/E moeten willen betalen. Vervolgens blijft de P/E tot de jaren 70 relatief hoog. Daarna daalt de P/E tot relatief lage niveaus gedurende de jaren 70-80 wat denk ik (gedeeltelijk) door de hoge inflate/rente komt.

Dus om nu terug te keren tot echt lage P/E's zou je een hogere volatiliteit van de economische groei moeten gaan zien (dus niet lafjes -1% in 2009) of een enorme stijging van de inflatie/rente. Zonder een of beide scenarios denk ik dat je best een bodem P/E van rond de 13-15x zou kunnen gaan zien (op daadwerkelijke winsten, op schattingen voor 2009 kun je best een keer 11-12x staan, maar dan zullen de daadwerkelijke winsten onder de schattingen gaan uitkomen)

p.s. dit is puur op gevoel, misschien trek ik wel verkeerde verbanden.

Maar daar valt ook wel één en ander tegenin te brengen. Als belegger ben je uiteindelijk niet geinteresseerd in de economische groei als macrocijfer maar in de returns op je belegging en de volatiliteit daarvan (klopt toch?).

Kijkend naar de returns, dan zie ik dat die heel consistent zijn geweest over de decennia heen, namelijk gemiddeld een kleine 7% annualized real returns (dividend + koersstijging, gecorrigeerd voor inflatie). Die returns waren vroeger dus niet hoger of lager.

Hoe was het met de volatiliteit van die returns? Om daar eens naar te kijken heb ik onderstaande plotje gemaakt waarbij ik de slotkoers van de Dow Jones aan het eind van het jaar vergelijk met de slotkoers van het jaar ervoor. Dit moet toch een aardig idee geven van de volatiliteit van de returns. Op grond van dit plaatje is het niet evident dat die returns in het verleden volatieler waren dan nu, afgezien van het stuk rond The Great Depression. (Je ziet wel dat de tweede helft van de jaren '90 abnormaal goed waren, ten gevolge van de P/E expansie - goed te zien in dat eerder geposte historische P/E plaatje).

Overigens zou meer of minder volatiliteit ook al uit het tweede plaatje moeten blijken doordat de equitycurve dan grilliger zou zijn. Ook dat is niet evident.

Wat jij zegt over de jaren '70 klopt natuurlijk ook. De rente was toen erg hoog, en natuurlijk heeft dat een negatieve invloed op aandelenkoersen omdat aandelen dan moeten concurreren met een alternatief dat een zeer hoge yield biedt.

Maar je kunt ook zeggen dat in recente jaren de rente juist abnormaal laag is geweest, en dat dat de aandelenkoersen heeft opgestuwd. Te lage (reeele) rente, dat is toch juist wat die hele kredietcrisis heeft veroorzaakt. Het ligt voor de hand dat de reeele rente weer hoger gaat worden doordat er weer een fatsoenlijke risicopremie wordt gevraagd. Ook zouden de grote overheidsleningen om de kredietcrisis op te lossen op termijn de lange rente juist moeten opstuwen (staatsleningen overspoelen de markt).

Al met al ben ik dus geneigd om de situatie van de laatste 1-2 decennia als uitzondering te zien. Ik zie in de volatiliteit van de returns geen aanleiding om aandelen nu hoger te waarderen en ook geloof ik niet dat reeele rentes altijd zo laag gaan blijven als ze nu zijn.

Maar goed, uiteindelijk blijft het toch weer koffiedik kijken...

[ Bericht 0% gewijzigd door SeLang op 14-10-2008 22:31:27 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Een bearrally (of 'suckers-rally') is een stijgende beweging in een neergaande markt. Een correctie op de heersende neerwaardse trend.quote:Op dinsdag 14 oktober 2008 19:25 schreef Pikhoofd het volgende:

@selang: Wat is precies een bearally?

Als ik dat wist dan was ik heel rijkquote:en waar denk jij dat we op dit moment zitten in de grafiek?

Ik ben wel nog steeds negatief op de markt vanwege de toch nog vrij hoge waardering, de relatief lage omzetten tijdens de rally en het enthousiasme waarop nieuwe beleggers in de markt springen. Maar het blijft natuurlijk koffiedik en misschien zit ik er helemaal naast.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Met 'kunnen leren van de geschiedenis' bedoel ik ook niet dat we opnieuw een 1929-1932 gaan krijgen (dat schreef ik ook al) maar meer hoe bearrallies in het verleden beleggers op het verkeerde been hebben gezet. Een snelle stijging met tientallen procenten kan natuurlijk het definitieve herstel inluiden, maar het is ook een feature van een bearmarket. Het is iets dat je verwacht te zien in een sterke bearmarket. Maar welke het nu is dat weet je helaas pas after the fact.quote:Op dinsdag 14 oktober 2008 19:29 schreef sitting_elfling het volgende:

[..]

Ik ben het opzich wel met je eens dat we op dit moment nog niet veel reden hebben tot juichen. We hebben tot nu toe alleen de maandag en dinsdag gehad, en je proeft overal het hosanna gevoel. Mij hoor je overigens niet klagen, met daghandel heb ik zelf leuke winsten kunnen halen.

Ik twijfel echter over de vergelijking met de jaren 20/30. Geschiedenis heeft ons veel geleerd, vooral hoe dingen 'achteraf' ontstaan zijn. Men zoekt de oorzaak op, en men probeert dat te voorkomen. Maar helaas, geschiedenis herhaalt zich vaak. Uiteraard is het zo dat dat in vele gevallen opgaat, alleen de tijdsgeest verandert wel, en dus ook eventuele actie / reacties daarop. De toenmalige crisis van de jaren 20/30 zorgden voor een ongelooflijke impact die naar mijn mening nooit weer zal komen. En zeer zeker niet nu!!

werkloosheid toen

[ afbeelding ]

Werkloosheid nu.

[ afbeelding ]

Het mag misschien enige vergelijkingen tonen met toen, gezien de 'banken crisis' en de huidige gelijkenissen met de beurskoers van de crash van de jaren 20/30. De Impact zal nu heel anders zijn, en ben er dan ook van overtuigd dat we deze crisis eerder achter de rug hebben, dan toen. Ook denk ik niet dat we écht veel meer naar beneden gaan, al ben ik het er mee eens dat we de bodem nog niet gezien hebben en relatief snel een nieuwe weg opzoeken, ipv rally omhoog en weer naar beneden kletteren.

Overigens is dit ook een mooi lijstje, om te zien welke invloeden de 'verscheidene' rampen hebben gehad op de industriele index van amerika.

industrie index america 1921 - 2008

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Mee eens, uiteindelijk draait het om de volatiliteit van de rendementen (volatiliteit van GDP is idd niet bepalend, wel opvallend).quote:Op dinsdag 14 oktober 2008 21:55 schreef SeLang het volgende:

[..]

Ja ik kan die gedachtengang wel volgen en er zijn meer mensen die langs die lijnen denken. Het is zeker waar dat economische groei veel minder volatiel is dan vroeger.

[ afbeelding ]

Maar daar valt ook wel één en ander tegenin te brengen. Als belegger ben je uiteindelijk niet geinteresseerd in de economische groei als macrocijfer maar in de returns op je belegging en de volatiliteit daarvan (klopt toch?).

Kijkend naar de returns, dan zie ik dat die heel consistent zijn geweest over de decennia heen, namelijk gemiddeld een kleine 7% annualized real returns (dividend + koersstijging, gecorrigeerd voor inflatie). Die returns waren vroeger dus niet hoger of lager.

[ afbeelding ]

Hoe was het met de volatiliteit van die returns? Om daar eens naar te kijken heb ik onderstaande plotje gemaakt waarbij ik de slotkoers van de Dow Jones aan het eind van het jaar vergelijk met de slotkoers van het jaar ervoor. Dit moet toch een aardig idee geven van de volatiliteit van de returns. Op grond van dit plaatje is het niet evident dat die returns in het verleden volatieler waren dan nu, afgezien van het stuk rond The Great Depression. (Je ziet wel dat de tweede helft van de jaren '90 abnormaal goed waren, ten gevolge van de P/E expansie - goed te zien in dat eerder geposte historische P/E plaatje).

Overigens zou meer of minder volatiliteit ook al uit het tweede plaatje moeten blijken doordat de equitycurve dan grilliger zou zijn. Ook dat is niet evident.

Om de te lage reeele rente gelijk de schuld te geven van de kredietkrisis gaat me een beetje ver. Het heeft er iig aan bijgedragen, maar an sich is een lage reeele rente niet zo'n probleem. Op lange termijn zie ik niet waarom de reeele rente ver omhoog zou moeten gaan. Een afvlakkende bevolkingsgroei in het Europa, zou tot een lage reeele rente in Europa moeten leiden. (minder investeringen nodig, dus lagere reeele rente) Op korte termijn zou je inderdaad een stijging van de reeele rente kunnen zien als Azie de investeringen in met name de US niet meer wil financieren. Maar de op dat moment stijgende reeele rente zou al snel tot stilstand gebracht moeten worden doordat de dan gedwongen meer sparende Amerikaan minder zal gaan besteden waardoor ook de investeringsbehoefte weer zal dalen.quote:[ afbeelding ]

Wat jij zegt over de jaren '70 klopt natuurlijk ook. De rente was toen erg hoog, en natuurlijk heeft dat een negatieve invloed op aandelenkoersen omdat aandelen dan moeten concurreren met een alternatief dat een zeer hoge yield biedt.

Maar je kunt ook zeggen dat in recente jaren de rente juist abnormaal laag is geweest, en dat dat de aandelenkoersen heeft opgestuwd. Te lage (reeele) rente, dat is toch juist wat die hele kredietcrisis heeft veroorzaakt. Het ligt voor de hand dat de reeele rente weer hoger gaat worden doordat er weer een fatsoenlijke risicopremie wordt gevraagd. Ook zouden de grote overheidsleningen om de kredietcrisis op te lossen op termijn de lange rente juist moeten opstuwen (staatsleningen overspoelen de markt).

Al met al ben ik dus geneigd om de situatie van de laatste 1-2 decennia als uitzondering te zien. Ik zie in de volatiliteit van de returns geen aanleiding om aandelen nu hoger te waarderen en ook geloof ik niet dat reeele rentes altijd zo laag gaan blijven als ze nu zijn.

Maar goed, uiteindelijk blijft het toch weer koffiedik kijken...

Verwacht je dat de kredietcrisis uiteindelijk tot een hogere reeele rente gaat leiden? Opzich zou je zeggen van wel, maar ik twijfel nog via welke weg dat dan gaat lopen en dan met name of die echt wel zo lang veel hoger zal blijven.

En inderdaad uiteindelijk spelen we maar een achterhoedegevecht en moeten we lijdzaam toekijken hoe vaak we niet doorhebben wat er met essentiele variabelen voor de economie/beurswaarderingen gaat gebeuren.

Abre los ojos

ik ben van plan ook wat aandelen in fortis te kopen,

maar is er dan een minimum van wat je moet kopen ?

en kan dit gewoon via je bank (postbank, lekker tegenstrijdig maar toch )

)

maar is er dan een minimum van wat je moet kopen ?

en kan dit gewoon via je bank (postbank, lekker tegenstrijdig maar toch

You're not your job. You're not how much money you have in the bank. You're not the car you drive. You're not the contents of your wallet. You're not your fucking khakis. You're the all-singing, all-dancing crap of the world.

Je kunt als je wilt maar één aandeel kopen. Alleen wordt dat wat duur met transactiekosten (realtief gezien)quote:Op woensdag 15 oktober 2008 11:45 schreef crazy987 het volgende:

ik ben van plan ook wat aandelen in fortis te kopen,

maar is er dan een minimum van wat je moet kopen ?

en kan dit gewoon via je bank (postbank, lekker tegenstrijdig maar toch)

En dat kan inderdaad ook via de postbank.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

oke das mooi.quote:Op woensdag 15 oktober 2008 11:53 schreef SeLang het volgende:

[..]

Nee, je kunt best maar één aandeel kopen. Alleen wordt dat wat duur met transactiekosten (realtief gezien)

En dat kan inderdaad ook via de postbank.

moet je dan zo`n beleggingsfonds openen ?

want ik wil het allemaal zelf doen, met gewoon een aandeeltje of 50 tot 100. fortis staat nu toch lekker laag

heeft iemand ervaring hierin met de postbank ?

You're not your job. You're not how much money you have in the bank. You're not the car you drive. You're not the contents of your wallet. You're not your fucking khakis. You're the all-singing, all-dancing crap of the world.

Ik weet niet of dat heel verstandig is... je mag die van mij kopen 16,85 p/squote:Op woensdag 15 oktober 2008 11:45 schreef crazy987 het volgende:

ik ben van plan ook wat aandelen in fortis te kopen,

Ik zit er aan te denken om wat turbo's short te kopen op de AEX, even kijken of de daling echt doorzet...

The black and white you'll never pass, stick yer blue flag up yer arse!

'They know on the Continent that European football without the English is like a hot dog without the mustard' Sir Bobby Charlton

'They know on the Continent that European football without the English is like a hot dog without the mustard' Sir Bobby Charlton

Dan moet je een effectenrekening openen. Helaas gaat daar wel een week of twee overheen, momenteel.quote:Op woensdag 15 oktober 2008 11:54 schreef crazy987 het volgende:

[..]

oke das mooi.

moet je dan zo`n beleggingsfonds openen ?

want ik wil het allemaal zelf doen, met gewoon een aandeeltje of 50 tot 100. fortis staat nu toch lekker laag

heeft iemand ervaring hierin met de postbank ?

[b]A question that sometimes drives me hazy: am I or are the others crazy?[/b]

hmmzzz. okequote:Op woensdag 15 oktober 2008 11:56 schreef Five_Horizons het volgende:

[..]

Dan moet je een effectenrekening openen. Helaas gaat daar wel een week of twee overheen, momenteel.

ga ik daar eens even achteraan en wat meer onderzoek naar doen

You're not your job. You're not how much money you have in the bank. You're not the car you drive. You're not the contents of your wallet. You're not your fucking khakis. You're the all-singing, all-dancing crap of the world.

Je moet waarschijnlijk een beleggingsrekening openen bij de Postbank. Misschien kan dat wel direct via MijnPostbank.nl.quote:Op woensdag 15 oktober 2008 11:54 schreef crazy987 het volgende:

[..]

oke das mooi.

moet je dan zo`n beleggingsfonds openen ?

Bedenk wel dat met dit soort hele lage bedragen de transactiekosten relatief gezien heel hoog zijn. Je moet dan ontzettend veel winst maken om er zelf nog iets aan over te houden.quote:want ik wil het allemaal zelf doen, met gewoon een aandeeltje of 50 tot 100. fortis staat nu toch lekker laag

Overigens kun je ook via mij een rekening bij Binck openen. Dan krijgen we beiden ¤ 50 transactiekosten vergoed (dus kun je eventjes gratis 'spelen' want de eerste ¤ 50 hoef je niet te betalen). Als je dat wilt dan kun je me mailen (andromeda2008@btinternet.com).

Postbank is redelijk als je geen ingewikkelde dingen doet. Maar als je wat actiever bent kun je beter naar Binck of Alex, die hebben veel betere mogelijkheden en service. Voor kleine beleggers zijn die ook goedkoper. Postbank is wel goedkoop als je hele grote orders plaatst omdat ze een 'flat fee' hanteren.quote:heeft iemand ervaring hierin met de postbank ?

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

oke ik ga er even achteraan.quote:Op woensdag 15 oktober 2008 12:07 schreef SeLang het volgende:

[..]

Je moet waarschijnlijk een beleggingsrekening openen bij de Postbank. Misschien kan dat wel direct via MijnPostbank.nl.

[..]

Bedenk wel dat met dit soort hele lage bedragen de transactiekosten relatief gezien heel hoog zijn. Je moet dan ontzettend veel winst maken om er zelf nog iets aan over te houden.

Overigens kun je ook via mij een rekening bij Binck openen. Dan krijgen we beiden ¤ 50 transactiekosten vergoed (dus kun je eventjes gratis 'spelen' want de eerste ¤ 50 hoef je niet te betalen). Als je dat wilt dan kun je me mailen (andromeda2008@btinternet.com).

[..]

Postbank is redelijk als je geen ingewikkelde dingen doet. Maar als je wat actiever bent kun je beter naar Binck of Alex, die hebben veel betere mogelijkheden en service. Voor kleine beleggers zijn die ook goedkoper. Postbank is wel goedkoop als je hele grote orders plaatst omdat ze een 'flat fee' hanteren.

zit nu nog op m`n werk dus kan niet zo super veel doen.

maar ik stuur je ngo wel even een mailtje

zit nu btw ook dat beleggingsspel op belegger.nl te doen, even beetje oefenen

You're not your job. You're not how much money you have in the bank. You're not the car you drive. You're not the contents of your wallet. You're not your fucking khakis. You're the all-singing, all-dancing crap of the world.

Dat is waarschijnlijk ook slimmer.quote:Op woensdag 15 oktober 2008 12:13 schreef crazy987 het volgende:

zit nu btw ook dat beleggingsspel op belegger.nl te doen, even beetje oefenen

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

daaromquote:Op woensdag 15 oktober 2008 12:18 schreef SeLang het volgende:

[..]

Dat is waarschijnlijk ook slimmer.

maar daarom wil ik er ook niet te veel in gaan steken in het begin.

Mocht het dan misgaan is het verlies niet zo groot

You're not your job. You're not how much money you have in the bank. You're not the car you drive. You're not the contents of your wallet. You're not your fucking khakis. You're the all-singing, all-dancing crap of the world.

Zelfs als je weinig belegt, een paar tientjes zijn zo verloren.quote:Op woensdag 15 oktober 2008 12:20 schreef crazy987 het volgende:

[..]

daarom

maar daarom wil ik er ook niet te veel in gaan steken in het begin.

Mocht het dan misgaan is het verlies niet zo groot

Voor die paar tientjes kun je ook een paar goede boeken kopen over beleggen.

Die boeken kunnen later weleens je beste belegging blijken te zijn.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Oke ben me al paar dagen aan het inlezen, en het is me opzich allemaal wel duidelijk. Alleen moet één domme vraag stellen:

Overal wordt de term 'positie(s)' gebruikt, maar nergens kan ik een definitie vinden. Het lijkt wel een basiswoord in aandelenwereld die eigenlijk geen uitleg nodig zou hebben, dus durf het bijna niet te vragen

Vooral in dit stukje:

Overal wordt de term 'positie(s)' gebruikt, maar nergens kan ik een definitie vinden. Het lijkt wel een basiswoord in aandelenwereld die eigenlijk geen uitleg nodig zou hebben, dus durf het bijna niet te vragen

Vooral in dit stukje:

Is positie gewoon je actieve fondsen in je portefeuille?quote:Stop loss order: Koop- of verkoopopdracht om een positie automatisch te sluiten indien een bepaalde limiet wordt bereikt. Een Stop loss order wordt -nadat het door u opgegeven stopniveau (stopprijs) is geraakt of overschreden- omgezet in een bestens order en vervolgens op de eerstvolgende koers uitgevoerd. Let op: de eerstvolgende koers kan afwijken van uw stopprijs! Met dit ordertype beschermt u uw positie tegen een (verdere) koersdaling of kunt u profiteren van een koersuitbraak.