quote:Kunnen we zoiets ook in Europa verwachten ?.... Dat je straks geen geld meer kunt pinnen omdat het geld letterlijk op is.Bank Reserves Go Negative

Bron : globaleconomicanalysis.blogspot

klik op het plaatje voor een totaalbeeld.

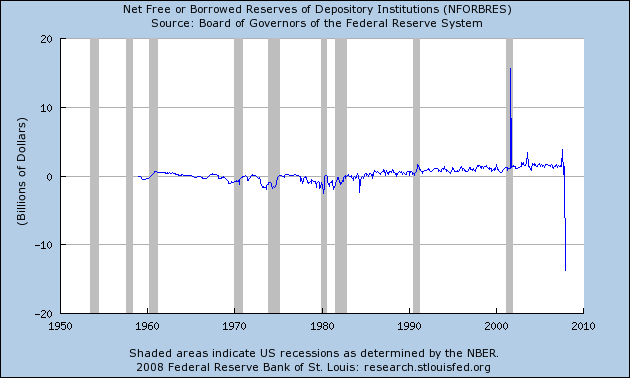

The NFORBES Chart above is courtesy of St. Louis Fed.

Here's an interesting excerpt from the book Investing Public Funds by Girard Miller about borrowed reserves.

"Another useful indicator of the Federal Reserve's relative monetary policies can be found weekly in the Federal Reserve data. A key statistic is the net free reserves or net borrowed reserves line item. This statistic measures the degree to which depository institutions have found it necessary to obtain funds in the Fed Funds market and through the Fed discount window in order to obtain required reserves.

During periods of central bank credit-tightening operations, the depository sector might find it necessary to borrow funds to meet reserve requirements. This practice results in net borrowed reserves, which shows as a negative number. Conversely, if ample funds are available through the banking system to meet reserve requirements, banks can become net lenders of reserves through the Fed Funds markets"

Given that the Fed is not in a credit tightening mode, we must look for a better explanation. Here it is: Banks in aggregate have now burnt through all of their capital and are forced to borrow reserves from the Fed in order to keep lending.

Click on chart for sharper image.

Total Reserves for two weeks ending January 16th are $39.988 billion. Inquiring minds are no doubt wondering where $40 Billion came from. It's a good question. The answer is the Term Auction Facility. You can see that figure in Table 1 of the H3 release (not shown).

Were it not for the Term Auction Facility, banks would have had to raise $40 billion in capital by selling assets or some other means. We will look at "other means" in just a moment.

For now, the Fed is not disclosing who is borrowing under the Term Auction Facility, probably out of fear that people just might find out what banks are capital impaired and by how much.

De dag dat de dollar viel is wellicht een eye-opener wat ons mogelijk te verwachten staat. Overigens niet de verwachting dat de dollar als een malloot devalueert.. maar simpelweg omdat onze huizenmarkt in elkaar klapt ten gevolge van een voorspelde recessie. De Amerikaanse huizencrisis verdiept zich op dit moment overigens dieper en dieper door alle lagen van financiŽle instellingen. Met als gevolg dat sommige geruchten angstvallig geheim worden gehouden voor de normale burger.

quote:maar lieverd, deze was al in het centrale topic gepost.......Op donderdag 31 januari 2008 07:54 schreef Drugshond het volgende:

Ik kan er nog net geen [NWS]-topic van maken (wacht nog op een goede officiŽle bron). Maar het hardnekkige gerucht gaat de ronde dat Amerikaanse banken zonder geld zitten (ten gevolge van de huizencrisis).

[..]

Kunnen we zoiets ook in Europa verwachten ?.... Dat je straks geen geld meer kunt pinnen omdat het geld letterlijk op is.

De dag dat de dollar viel is wellicht een eye-opener wat ons mogelijk te verwachten staat. Overigens niet de verwachting dat de dollar als een malloot devalueert.. maar simpelweg omdat onze huizenmarkt in elkaar klapt ten gevolge van een voorspelde recessie. De Amerikaanse huizencrisis verdiept zich op dit moment overigens dieper en dieper door alle lagen van financiŽle instellingen. Met als gevolg dat sommige geruchten angstvallig geheim worden gehouden voor de normale burger.

quote:I know.... maar dit is prima voer voor [BNW] (out of the box thinking). En zoiets is best wel nieuwswaardig bij een goeie mediabron (als er die ooit zal/mag komen). Hier zit ook een psychologisch effect achter.Op donderdag 31 januari 2008 08:55 schreef simmu het volgende:

maar lieverd, deze was al in het centrale topic gepost.......

quote:creapy idee dat normaal nieuws (waarvan overigens de data iig correct is hoor!) dan hier terecht komtOp donderdag 31 januari 2008 08:59 schreef Drugshond het volgende:

[..]

I know.... maar dit is prima voer voor [BNW] (out of the box thinking). En zoiets is best wel nieuwswaardig bij een goeie mediabron (als er die ooit zal/mag komen). Hier zit ook een psychologisch effect achter.

tsjek anders die brief waarvan ik de link daar postte......

quote:Ik wacht hier ff af. Potentieel is het zeker een [NWS]-topic. Maar ik wacht ff op een betere/leesbare algemene link (die er nog wel zal komen). Zodat het ook de [FP] op kan. Dit is zeg maar een mooie schot voor de boeg.Op donderdag 31 januari 2008 09:01 schreef simmu het volgende:

[..]

creapy idee dat normaal nieuws (waarvan overigens de data iig correct is hoor!) dan hier terecht komt

tsjek anders die brief waarvan ik de link daar postte......

De FED drukt al jaaaaaren dollars bij. Er wordt inmiddels niet eens meer bijgehouden hoevel er wordt gedrukt...

quote:Ik zeg niet dat Amerika geen geld heeft.... de banken zitten qua balans zonder. Zelfs de banken geven op dit moment meer uit dan wat ze binnen krijgen.Op donderdag 31 januari 2008 09:27 schreef DoctorB het volgende:

lulkoek.

De FED drukt al jaaaaaren dollars bij. Er wordt inmiddels niet eens meer bijgehouden hoeveel er wordt gedrukt...

quote:Zolang je boven de minimale reserve ratio blijft is er niks aan de hand. Als banken tegelijkertijd hun investeringen leggen op securities ipv leningen hoeft je liquiditeitspositie ook niet te verslechteren.Op donderdag 31 januari 2008 09:32 schreef Drugshond het volgende:

[..]

Ik zeg niet dat Amerika geen geld heeft.... de banken zitten qua balans zonder. Zelfs de banken geven op dit moment meer uit dan wat ze binnen krijgen.

quote:Printing Money to Avoid Immediate Banking Collapse

financialsense.com

According to the Federal Reserve Board website, U.S. non-borrowed bank reserves have gone from $37B to $199M (nope, that’s not a typo) in the last month. We have been discussing this with Sitka Pacific Capital’s Mike ‘Mish’ Shedlock for the last two weeks. He concludes: “Banks in aggregate have now burnt through all of their capital and are forced to borrow reserves from the Fed in order to keep lending.” Simply put, the U.S. banking system has no reserves. In addition, the FDIC has recently begun modernizing large-bank insurance rules. We hope this is a wake-up call to everyone as to the extent of the credit crisis. Bank account balances should be used only for transactions. Instead cash should be held in the form of U.S. Treasury Bills at a conservative brokerage or trust. Under the mattress is also perfectly acceptable (your parents or grandparents had to do it!). For investors, we advised last year to sell the banks. Banks will be soon forced to sell assets (yes, even 10 year Treasury Bonds) at deeply discounted prices to pay depositors.

quote:*kuch* http://globaleconomicanal(...)/11/wheres-cash.htmlOp donderdag 31 januari 2008 09:39 schreef Age_Bijkaart het volgende:

Bijj alle banken is het totaal aan reserves kleiner dan het totaal aan (korte termijn) rekening tegoeden. Reserves moeten minimaal rond de 10% van de tegoeden bedragen. Dus elke bank komt in de problemen als iedereen zijn geld op komt eisen. Daarnaast zijn veel banken gaan investeren in securities ipv leningen. Aangezien securities meer liquide zijn dan leningen, kunnen de reserves omlaag. Banken zijn lang niet allemaal financieel gezond, maar de reacties hier zijn behoorlijk overdreven.

en ik herhaal: reserves zijn niet gelijk aan voorzieningen!

quote:Bank reserves staan aan de asset kant van de balans. Securities + Leningen + Reserves moeten gelijk staan aan Deposits + CDs + alle ander passiva (liabilities)Op donderdag 31 januari 2008 09:54 schreef simmu het volgende:

[..]

*kuch* http://globaleconomicanal(...)/11/wheres-cash.html

en ik herhaal: reserves zijn niet gelijk aan voorzieningen!

quote:En natuurlijk houden banken niet al het geld dat op je rekening staat op een ongebruikte rekening. Banken investeren dat geld juist en zorgen ervoor dat er een match komt tussen mensen die geld willen lenen en mensen die geld willen wegzetten op een rekening. Dat is de main business van een bank. Waar komt anders het geld vandaan voor jouw hypotheeklening of bedrijfsfinanciering?

Where's the Cash?

As for savings accounts, none of it is actually in your account. Reserve requirement on savings accounts are zero. 100% has been lent out.

As for checking accounts, most of the money you think is sitting in your checking account simply is not there either. Less than a third of it is there. Based on the "win win" success of sweeps to date, the financial wizards think that none of it should be there.

quote:dan is de correcte vertaling van 'reserves': de voorzieningenOp donderdag 31 januari 2008 10:07 schreef Age_Bijkaart het volgende:

[..]

Bank reserves staan aan de asset kant van de balans. Securities + Leningen + Reserves moeten gelijk staan aan Deposits + CDs + alle ander passiva (liabilities)

en dat betekent dat het probleem op korte termijn opgelost moet worden, aangezien zowel banken als verzekeraars bij wet (ja, ook in de VS, minder, maar toch...) verplicht zijn om die in (in redelijke korte termijn vrij te maken) bezit te hebben.

quote:Als je kijkt in de tabel in de openingspost dan zie ik dat het totaal aan reserves groter is dan het vereiste minimum. Er is dus geen probleem.Op donderdag 31 januari 2008 10:37 schreef simmu het volgende:

[..]

dan is de correcte vertaling van 'reserves': de voorzieningen

en dat betekent dat het probleem op korte termijn opgelost moet worden, aangezien zowel banken als verzekeraars bij wet (ja, ook in de VS, minder, maar toch...) verplicht zijn om die in (in redelijke korte termijn vrij te maken) bezit te hebben.

quote:en dan nu tijd voor een evil gedachte (het is brave new world tenslotte):Op donderdag 31 januari 2008 10:37 schreef simmu het volgende:

[..]

dan is de correcte vertaling van 'reserves': de voorzieningen

en dat betekent dat het probleem op korte termijn opgelost moet worden, aangezien zowel banken als verzekeraars bij wet (ja, ook in de VS, minder, maar toch...) verplicht zijn om die in (in redelijke korte termijn vrij te maken) bezit te hebben.

de voorzieningen zijn vanwege te laag ingecalucleerd risico te laag.

en zijn in redelijke korte termijn vrij te maken........

zou dat bijvoorbeeld kunnen zijn in obligaties met een risicoverzekering eraan?

die verzekeraars die niet meer uit kunnen keren omdat hun voorzieningen ook te laag waren?

quote:moet dat vereiste minimum wel correct berekend zijn, en dat weet je niet.Op donderdag 31 januari 2008 10:41 schreef Age_Bijkaart het volgende:

[..]

Als je kijkt in de tabel in de openingspost dan zie ik dat het totaal aan reserves groter is dan het vereiste minimum. Er is dus geen probleem.

quote:Er bestaat niet een correct minimum. Bij elke minimum percentage onder de 100% heb je een probleem als iedereen zijn geld ophaalt bij de bank.Op donderdag 31 januari 2008 10:48 schreef simmu het volgende:

[..]

moet dat vereiste minimum wel correct berekend zijn, en dat weet je niet.

Banken zullen reserves houden ook al is er geen wettelijke eis daarvoor. namelijk voor de situaties waarin;

op een dag er meer geld cash uit de automaat gehaald wordt dan er binnenkort op betaalrekeningen;

er meer overboekingen naar andere banken worden uitgevoerd dan er aan overboekingen binnenkomen.

Banken weten hoe groot de fluctuaties in de vraag zijn en kunnen zou een optimaal reserve niveau bepalen. Hierin speelt ook mee hoe makkelijke andere activa geliquideerd kunnen worden mochten reserves onvoldoende blijken te zijn.

Banken nemen echter niet de gevolgen van hun handelen op andere banken mee in hun berekening. Banken die extreem lage reserves hebben en in de problemen komen brengen ook andere banken in de problemen die hun reserves wel op een gezond niveau hebben. Immers de gezonde banken hebben nog steeds een probleem als iedereen zijn geld komt opeisen.

Daarom is het optimum voor de bank lager dan het optimum vanuit het standpunt van de maatschappij. Daarom stellen we een wettelijk minimum + verzekerd de centrale bank de uitbetaling tot een bepaald bedrag. Dus ook al komt een bank in de problemen is er geen reden om naar de bank te rennen, want de centrale bank staat garant dat jij je geld krijgt. Met deze twee maatregelen wordt het risico op bank runs zo klein mogelijk gemaakt.

quote:allemaal waar. ik had het echter over het door wet vereiste minimum. en sinds wanneer is direct opeisbaar tegoed gelijk aan geleend?

en het probleem zit er hem niet in dat normale klanten naar de bak rennen, maar dat gemaakte investeringen gedekt moeten worden. bankieren voor ons is niet het enige waar banken zich mee bezig houden tenslotte.

quote:Dat vereiste minimum wordt berekend met behulp van een model waarmee o.a. rekening wordt gehouden met de fluctuaties in de vraag naar geld (standaard deviatie van de vraag) en het marktrisico (waar aparte modellen voor zijn). Of dat correct of niet berekend kan worden valt niet af te leiden uit de openingspost. De openingspost en topictitel suggereren dat banken geen geld hebben en dat ze dat tot kort geleden wel hadden. Dat beeld klopt niet.Op donderdag 31 januari 2008 11:04 schreef simmu het volgende:

[..]

allemaal waar. ik had het echter over het door wet vereiste minimum. en sinds wanneer is direct opeisbaar tegoed gelijk aan geleend?

en het probleem zit er hem niet in dat normale klanten naar de bak rennen, maar dat gemaakte investeringen gedekt moeten worden. bankieren voor ons is niet het enige waar banken zich mee bezig houden tenslotte.

De problemen rondom leningen zonder dekking staan ook los van de openingspost dat banken geen geld hebben.

quote:als ik salaris krijg, en dat is in mijn bezit, ga ik dus mooi geen geld lenen om mijn huur te betalen. een bank zal dat ook niet doen, het is tenslotte niet lucratief. als dus het grootste gedeelte van de voorziening bij elkaar geleend is (wat het geval is, dat staat direct af te lezen in die tabel) betekent dat dus dat ze dat geld niet hebben lijkt mij.Op donderdag 31 januari 2008 11:27 schreef Age_Bijkaart het volgende:

[..]

Dat vereiste minimum wordt berekend met behulp van een model waarmee o.a. rekening wordt gehouden met de fluctuaties in de vraag naar geld (standaard deviatie van de vraag) en het marktrisico (waar aparte modellen voor zijn). Of dat correct of niet berekend kan worden valt niet af te leiden uit de openingspost. De openingspost en topictitel suggereren dat banken geen geld hebben en dat ze dat tot kort geleden wel hadden. Dat beeld klopt niet.

De problemen rondom leningen zonder dekking staan ook los van de openingspost dat banken geen geld hebben.

quote:Op dit moment heb ik voldoende salaris om mijn huur te betalen, toch heb ik op dit moment een IB lening omdat het rentepercentage op die lening lager is dan de rente op mijn spaarrekening. Banken kunnen zo ook lenen bij de centrale bank. Af en toe lenen bij de centrale bank is goedkoper dan geld opzij zetten.Op donderdag 31 januari 2008 11:39 schreef simmu het volgende:

[..]

als ik salaris krijg, en dat is in mijn bezit, ga ik dus mooi geen geld lenen om mijn huur te betalen. een bank zal dat ook niet doen, het is tenslotte niet lucratief. als dus het grootste gedeelte van de voorziening bij elkaar geleend is (wat het geval is, dat staat direct af te lezen in die tabel) betekent dat dus dat ze dat geld niet hebben lijkt mij.

De afgelopen tijd stelt de centrale bank meer geld beschikbaar voor dergelijke leningen. Dat zorgt ervoor dat banken geen leningen of securities hoeven te liquideren of zelf de hoeveelheid uitgeleend geld kunnen verhogen. Dit kan weer voor economische groei zorgen. Het is waar dat sommige banken lenen om reserves op peil te houden en dat houdt risico's in. Absoluut waar. Maar de banken hebben het geld dus wel. Zoals uit de tabel blijkt blijft de hoeveelheid geld beschikbaar gelijk.

quote:we zullen het vanzelf zien, maar ik vermoed dat je het mis hebt. waarom zouden anders extra hoeveelheden vanuit de centrale banken nodig zijn? je moet toch toegeven dat er de laatste maanden grof ingegrepen wordt.Op donderdag 31 januari 2008 12:21 schreef Age_Bijkaart het volgende:

[..]

Op dit moment heb ik voldoende salaris om mijn huur te betalen, toch heb ik op dit moment een IB lening omdat het rentepercentage op die lening lager is dan de rente op mijn spaarrekening. Banken kunnen zo ook lenen bij de centrale bank. Af en toe lenen bij de centrale bank is goedkoper dan geld opzij zetten.

De afgelopen tijd stelt de centrale bank meer geld beschikbaar voor dergelijke leningen. Dat zorgt ervoor dat banken geen leningen of securities hoeven te liquideren of zelf de hoeveelheid uitgeleend geld kunnen verhogen. Dit kan weer voor economische groei zorgen. Het is waar dat sommige banken lenen om reserves op peil te houden en dat houdt risico's in. Absoluut waar. Maar de banken hebben het geld dus wel. Zoals uit de tabel blijkt blijft de hoeveelheid geld beschikbaar gelijk.

quote:Head for the hills!Jan. 30 (Bloomberg) -- Barton Biggs has some offbeat advice for the rich: Insure yourself against war and disaster by buying a remote farm or ranch and stocking it with ``seed, fertilizer, canned food, wine, medicine, clothes, etc.''

The ``etc.'' must mean guns.

``A few rounds over the approaching brigands' heads would probably be a compelling persuader that there are easier farms to pillage,'' he writes in his new book, ``Wealth, War and Wisdom.''

Biggs is no paranoid survivalist. He was chief global strategist at Morgan Stanley before leaving in 2003 to form hedge fund Traxis Partners. He doesn't lock and load until the last page of this smart look at how World War II warped share prices, gutted wealth and remains a warning to investors. His message: Listen to markets, learn from history and prepare for the worst.

quote:Gelukkig maar, allemaal paniek om niets,ik ben blij hier te lezen dat er geen probleem is.Op donderdag 31 januari 2008 10:41 schreef Age_Bijkaart het volgende:

Er is dus geen probleem.

Happy joy joy consumerisme kan weer verder gaan.

Ik zou overwegen BNW maar te sluiten het kan klanten weg jagen.Al die negativiteit is nergens goed voor.

Positief denken.

die consumeren er op los, toch? of niet?

http://www.minyanville.com/articles/index.php?a=15798

als jij als postbode in californie 5 hjuizen in las vegas kan kopen met zgn suprime leningen ( hypotheken die in het begin weinig rente rekenen, en pas later veel meer) dan is er iets goed fout.

mensen kochten die huizen puur op speculatie om ze later met vette winst door te verkopen, dat kom jaren goed gaan omdat de huizenprijzen bleven stijgen.

helaas voor al die mensen daalt de prijs nu en kunnen de mensen hun hypotheken , waarvan de hypotheeklast ook sterk stijgt niet meer betalen. met als gevolg uitzettingen en waardeloze leningen.

ik zie hier een sterke overeenhkomst met de crach uit 1929. toen het hele land in aandelen speculeerde met geleend geld, omdat de beurskoersen alleen maar stegen.

banken en tussenpersonen hebben gewoon veel te veel risico's genomen uit pure hebzucht, en nu is het einde oefening.

helaas is de ramp zo groot dat de complete wereld wordt meegetrokken in de malaise

quote:H3 - 14 febrBank reserves category goes negative

Fed: We are concerned but not alarmed

WND.com

By Jerome R. Corsi

© 2008 WorldNetDaily

A new report from the Federal Reserve has confirmed the non-borrowed reserves of U.S. banks plummeted to a negative $18 billion at a recent accounting, reflecting an apparently worsening situation from the negative $8.8 billion reported at the end of January.

The numbers appeared particularly alarming in that the Fed, going back to1959, never before had reported that the non-borrowed reserves of depository institutions had been in the red.

But experts said the assumption bank assets had deteriorated so badly that financial institutions would be bankrupt if the Fed did not provide billions in liquidity to prop up bank balance sheets is alarmist.

Econometrician John Williams, in his subscription newsletter ShadowStats.com, said the negative numbers are a result of how the Fed has chosen to account for lending at a new Federal Reserve discount window, identified as the term auction facility, or TAF.

Technically, a close examination of the Fed data reveals TAF borrowing hit $60 billion in the two-week period ending Feb 13, while required bank reserves were $40 billon, a large part of the explanation why non-borrowed bank reserves were recorded as a negative $18 billion.

In other words, banks still have $40 billion in required reserves, an amount that has remained stable since the beginning of 2007.

Still, Williams reports the appearance of the negative numbers in this report, while not a cause of alarm, should be a cause of concern.

"That lending dwarfs total reserves suggests the banking system remains unstable in its still-unfolding solvency/liquidity crisis," Williams wrote.

If the crisis in bank assets and reserves was over, Williams argues, TAF lending would be at zero, not exploding at the current rate of some $20 billion per month, and banks again would be willing to lend to each other in the overnight markets, the normal method banks used to adjust reserve requirement shortfalls.

As long as the Fed remains willing to provide an almost unlimited amount of liquidity to its TAF auction facility, banks should be able to continue meeting reserve requirements, even if the amount of borrowing from the Fed is at levels previously not experienced.

In a technical note, reported by the Wall Street Journal, the Fed attempted to dispel concern as a "false alarm" by arguing, "The negative level of non-borrowed reserves is an arithmetic result of the fact that TAF borrowings are larger than total reserves."

Put simply, the concern among financial experts is the continuing crisis in mortgage assets, reflected in banks having to discount the value of Collateralized Mortgage Obligations in their asset portfolios.

Collateralized Mortgage Obligations, or CMOs, are securities put together when Wall Street firms package mortgage loans sold by originating financial institutions, features which then are sold back to the financial institutions.

As defaults and foreclosures have grown in the mortgage market, these losses have to be reflected in the CMOs which bundled the mortgage loans together.

Then, as financial institutions bring the CMOs to market and find their value has decreased, these losses must be reflected in the banks writing off the CMO losses, in turn reducing the estimated market value of their assets by the amount of CMO losses written-off.

Testifying before the Senate Committee on Banking, Housing, and Urban Affairs on Feb. 14, Federal Reserve Chairman Ben S. Bernanke acknowledged his continuing concern about the adequacy of bank assets.

He noted some banks have responded to recent losses in their asset portfolios by raising additional capital.

"Notwithstanding these positive factors," Bernanke said, "the unexpected losses and the increased pressure on their balance sheets have prompted banks to become protective of their liquidity and balance sheet capacity and, thus, to become less willing to provide funding to other market participants, including other banks."

Bernanke also noted banks were becoming more restrictive in lending to businesses and households, a factor Bernanke saw as contributing to a worsening outlook for the economy in recent months.

quote:The corporate controlled media is finally starting to talk about the economic problems that the alternative media and assorted precious metals advocates have been talking about for years now. We are facing a potential inflationary depression. Independent estimates of the M3 money supply show that we are seeing an annual increase in the M3 money supply by around 16 to 17 percent. The Federal Reserve chose to stop producing this report right around the time when these figures began going parabolic on their chart showing a massive increase in the money supply. An increase in the money supply results in a devalued currency and that’s one of the primary reasons why we are seeing the price of gold flirt with the $1,000 an ounce mark and silver explode past the $20 an ounce mark. The U.S. Dollar Index is now treading water around the 72 to 73 mark and it is becoming increasingly clear that the role of the world’s reserve currency is shifting from the U.S. Dollar to the Euro. Some ask how low the U.S. Dollar could go and that answer is simple. The U.S. Dollar could go to zero because it is a fiat currency with no real tangible backing. Every fiat currency in the history of man has been replaced or collapsed and there is nothing fundamentally different between the U.S. Dollar and these other fiat monetary systems of the past. [Verder]

quote:Tja, die bronnen. Voer voor de...Op donderdag 31 januari 2008 08:59 schreef Drugshond het volgende:

[..]

I know.... maar dit is prima voer voor [BNW] (out of the box thinking). En zoiets is best wel nieuwswaardig bij een goeie mediabron (als er die ooit zal/mag komen). Hier zit ook een psychologisch effect achter.

quote:CARLYLE.

CCC beheert een obligatieportefeuille van $ 21,7 mrd. Het eigen vermogen van de investeerder bedraagt $ 670 mln. Dat betekent dat het fonds 32 keer het eigen vermogen heeft bijgeleend. 'Dat is een heel enge manier van financieren', zegt een kenner van de hedgefondssector die niet met naam genoemd wil worden.

'De kredietcrisis is overgeslagen naar een nieuwe sector in de kredietmarkt, die van de "agencies"', schrijft een analist van het Italiaanse UniCredit in een rapport. 'Er is nooit maar ťťn kakkerlak. Als je ťťn hedgefonds met een hoop geleend geld ziet omvallen, staat er altijd minstens nog een op omvallen.'

http://www.fd.nl/csFdArti(...)le_wankelt_op_Damrak

http://machinethinking.or(...)ce-cockroach-groups/

Waar gaat het geld naartoe?

How Much Do You Spend On Killing Cockroaches?

quote:And you thought that I had a gloomy outlook on the economy. Now the bad news pops up everywhere.

Harry Koza in the Globe and Mail quotes Bernard Connelly, the global strategist at Banque AIG in London, who claims that the likelihood of a Great Depression is growing by the day.

Martin Wolf, celebrated columnist of the U.K.-based Financial Times, cites Dr. Nouriel Roubini of the New York University's Stern School of Business, who, in 12 steps, outlines how the losses of the American financial system will grow to more than $1 trillion - that's one million times $1 million. That amount is equal to all the assets of all American banks.

Every day now, thousands of people all over the U.S. and Great Britain are walking away from their homes - simply mailing their house keys to the banks - as housing bailout plans fail.

With unemployment growing, the next phase will hit commercial real estate making the financial institutions the unwilling owners not only of quickly depreciating houses, but also of empty strip malls and even larger shopping centres. [etc]

Banks face "new world order"

quote:bronOnno Ruding, voormalig topbestuurder van de Amerikaanse Citybank, hoopt dat de overname de bank Bear Stearns, helpt om het vertrouwen in het financiŽle systeem terug te krijgen. Maar hij heeft twijfels.

Afgelopen nacht werd bekend dat de Amerikaanse bank JP Morgan de noodlijdende zakenbank heeft gekocht. De Federal Reserve (Fed), het stelsel van Amerikaanse banken, staat garant.

"Dit is een uitzonderlijke maatregel die nodig was, maar je kunt dit niet elke keer doen", zegt Ruding over de steun van de Fed aan deze transactie.

Juistem, de fed is dus niet de centrale Amerikaanse bank, maar een commerciŽel opererende organisatie die natuurlijk dik profiteert van een koersdaling van 1500% van Bear Stearns!!

Uit de link hierboven vind ik vooral de 2 woorden 'bona' en 'fide' erg goed gekozen...

quote:dat is niet correct wat je nu zegt. de FED is een quasi-overheidsinstelling. Dat betekent dat het deels uit overheids, deels uit private bankiers, investeerders en overheidsmensen samengesteld is. Hier: http://en.wikipedia.org/wiki/Federal_Reserve_System staat meer.Op dinsdag 18 maart 2008 03:57 schreef Boswachtertje het volgende:

En wat lees ik vandaag op de NOS pagina;

[..]

bron

Juistem, de fed is dus niet de centrale Amerikaanse bank, maar een commerciŽel opererende organisatie die natuurlijk dik profiteert van een koersdaling van 1500% van Bear Stearns!!

Uit de link hierboven vind ik vooral de 2 woorden 'bona' en 'fide' erg goed gekozen...

quote:Op dinsdag 18 maart 2008 08:55 schreef simmu het volgende:

[..]

dat is niet correct wat je nu zegt. de FED is een quasi-overheidsinstelling. Dat betekent dat het deels uit overheids, deels uit private bankiers, investeerders en overheidsmensen samengesteld is. Hier: http://en.wikipedia.org/wiki/Federal_Reserve_System staat meer.

quote:Met andere woorden de Rothschild/Rockefeller JP Morgan bank neemt Bear Stearns over voor een scheintje en het risico ligt bij de FED, wat er dus op neer komt dat het risico bij de belastingbetaler ligt.The Fed's plan will give 28 days of secured funding to Bear Stearns, which saw its value slashed over the week by more than a half to $3.7bn. JP Morgan will provide the funding, but the Fed will bear the risk if the loan is not repaid. Fed chairman, Ben Bernanke, who pumped $200bn of loans to cash-strapped institutions last week, said more would be available to help others in distress.

http://www.independent.co(...)pression-796428.html

Wat we nu zien is een gecreerde/gecontrolleerde depressie net zoals alle voorgaanden, waarbij vastgoed en welvaart weer eens naar een select groepje mensen gaat.

quote:Op donderdag 31 januari 2008 08:45 schreef Dibble het volgende:

Hey meen je niede yanks zitten alleem maar geld bij te drukken, al jaren bekend dat de federal reserve geld uitleent wat niet eens bestaat