Het was de eerste keer dat ik Yellen live zag en ik moet helaas constateren dat het een nogal langzame saaie spreker is. Bernanke had duidelijk meer flair en was een vlottere spreker dus daar keek ik altijd graag naar met een zak chips erbij. Ik vrees dat ik dat bij Yellen wat minder vaak zal gaan doen. Ook vond ik een aantal van haar antwoorden nogal klungelig overkomen. Maar goed, misschien moet ze nog wat in haar nieuwe rol groeien.

Haar testimony zaten geen verrassingen in: huidige beleid wordt in principe voortgezet (inclusief taper), maar alles is afhankelijk van inkomende data. Interessanter was om te zien hoe deze nieuwe Fed chair zou antwoorden op diverse vragen van senatoren.

Er waren opvallend veel vragen over de problemen van spaarders en pesionados die nu al jarenlang een negatief rendement halen op hun spaargeld/ pensioen. Er werd zelfs een video getoond en Yellen zou worden uitgenodigd op een townmeeting met gepensioneerden. Pijnlijke vraag ook waarom banken wel 0,25% krijgen op hun bijna $2T tegoed bij de Fed terwijl spaarders 0% krijgen bij diezelfde banken. Net als Bernanke altijd deed was het antwoord ontwijkend, maar het komt erop neer dat spaarders en pensionados collateral damage zijn en ondergeschikt aan het grotere goed van het (vermeende) positieve effect dat de lage rente zou hebben op de economie. En uiteindelijk zouden ze toch profiteren want lage rente nu leidt tot hogere rente in de toekomst als de economie aantrekt, zo is de rederening.

Wat betreft effectiviteit van Fed beleid is het interessant dat Yellen opnieuw bevestigde wat Bernanke ook al zei: monetair beleid heeft op lange termijn geen positieve invloed op werkgelegenheid. De invloed is alleen een korte termijn invloed op de businesscycle. Maar dat succes werd ook in twijfel getrokken door sommige senatoren. Een groot deel van de daling van werkloosheid in de laatste jaren komt door mensen die niet meer meetellen in de cijfers, niet door een grote groei van werkgelegenheid. Ook dat werd niet door Yellen ontkend.

Wat ik tussen de regels door hoor is dat het belangrijkste transmissiekanaal dat de Fed heeft eigenlijk het opblazen van assetbubbles is, gezien de vele referenties die werden gemaakt naar "rising stockmarkets" en "higher house values". Nu is dat geen verrassing, maar het lijkt wel alsof men dit steeds minder verbergt in vergelijking tot vroeger. Het is natuurlijk ook het enige duidelijk zichtbare "succes" van de Fed.

Hoe zit het met die assetbubbles? "Broadly speaking" ziet Yellen momenteel geen gevaarlijke bubbles maar onder druk moest ze toch toegeven dat er hier daar wel bubbles zijn ontstaan. Degene die ze specifiek toegaf is landbouwgrond. Wat betreft aandelen zitten die volgens haar "within historical ranges" (wat betekent dat? Die "historical range" wordt o.a. gevormd door de 2000 en 2007 bubble - helaas kopte niemand hem in). Hoe dan ook interessant dat de Fed chairwoman in elk geval ťťn assetklasse (landbouwgrond) een bubble noemt. Wat gaat ze eraan doen? (werd helaas niet gevraagd).

Het was weer eens pijnlijk duidelijk hoe politici en beleidsmakers op ruis reageren want er waren een groot aantal referenties (door senatoren) naar het feit dat de aandelenmarkt vandaag is gestegen (waarom is dat relevant in een discussie over macro economie en monetair beleid?

Maar waar ik vandaag meer vragen over had verwacht zijn de problemen in emerging markets ten gevolge van het Fed beleid. Er waren enkele vragen over en de antwoorden van Yellen waren niet geruststellend. Het komt erop neer dat volgens haar die landen andere problemen hebben en dit weinig met de Fed te maken heeft. Verder heeft de Fed gewoon een dual mandate voor inflatie en werkgelegenheid and that's it. Klaar. EM's zoek het zelf maar uit. Mensen die verwachten dat de Fed sterk rekening gaat houden met collateral damage in EM's moeten dus misschien hun verwachtingen wat bijstellen.

Yellen kreeg veel vragen over de houdbaarheid van overheidstekorten en staatsschuld en net als Bernanke wond ze er geen doekjes om: onhoudbaar. Maar eigenlijk had ik daarachter nog een opmerking verwacht als "maar nu nog even niet, want slecht voor de economie op korte termijn", wat we de laatste tijd gewend waren van Bernanke. Die disclaimer werd door Yellen vandaag niet (duidelijk) gemaakt.

Het tweede deel (nadat Yellen weg was) was eigenlijk interessanter. Dit was met een panel van 4 experts waaronder Dr. Taylor. Drie van de vier panelleden waren erg kritisch op de Fed (de vierde, Kohn, was tot een paar jaar geleden deel van de Fed).

Vooral Taylor vond ik interessant (en de senatoren vonden dat zo te zien ook) omdat hij de vader is van de bekende "Taylor Rule" die lange tijd het anker was van monetair beleid en die tot voor kort door veel centrale banken werd toegepast. De Fed heeft vanaf ca 2004 de Taylor rule niet meer gevolgd. Tevens circuleerde Taylor's naam ook als opvolger van Bernanke, al werden zijn kansen niet hoog ingeschat.

Volgens Taylor zou de huizenbubble zijn voorkomen als men de Taylor Rule had toegepast. Die regel schreef in de 2000's namelijk veel hogere rentes voor en daarmee zou de huizenbubble zijn voorkomen. Hij bekritiseerde de Fed scherp op diverse gebieden. QE is een slecht idee en de rente is te laag. Hij zou op dit moment de rente op 1,5% zetten, wat in zijn ogen nog steeds zeer stimulerend is.

Een ander punt van forse kritiek is dat de Fed te onvoorspelbaar is. Hij pleit voor een sterk "rule based" beleid, zoals bijvoorbeeld het volgen van de Taylor Rule of een vergelijkbare regel. In noodsituaties zoals tijdens Lehman mag er natuurlijk geÔmproviseerd worden maar dit is inmiddels al meer dan 5 jaar geleden en we zitten volgens hem nu allang in een normale situatie waarin de centrale bank dus ook normaal beleid zou moeten voeren. Zijn bewering is dat het Fed beleid het economisch herstel juist heeft vertraagd door de constante onzekerheid van steeds bijgestelde forward guidance, thresholds waar men zich niet aan houdt, taper en dan toch weer niet, etc etc...

Een aantal panelleden zag ook problemen voor de uiteindelijke exit, maar dat mag geen argument zijn om het nog langer uit te stellen. Afbouwen van Fed balancesheet zal waarschijnlijk disruptief zijn. Het plan van de Fed is om de assets niet te verkopen maar de overtollige cash via een soort deposits waarop rente wordt betaald uit de markt te halen. Maar dat wordt politiek nog een lastig verhaal omdat de Fed dan jaarlijks cheques van tientallen miljarden moet gaan uitschrijven naar banken.

Wat maak ik nu van dit alles? Ik vind het interessant om te zien hoeveel kritiek er is op de Fed en het komt niet van de minsten. Er is een duidelijk verschil met de 2007 bubble. In die tijd was er weinig kritiek op de Fed en toen de bubble uiteindelijk knapte had zogenaamd "niemand" het kunnen zien aankomen. Maar nu zijn dingen anders. De Fed wordt op de voet gevolgd en er worden door velen vragen gesteld over de wijsheid van het actief oppompen van bubbles. Ik verwacht dat deze keer een crash van financiŽle markten samen zal gaan met een crash in geloofwaardigheid van de Fed. En dat zal consequenties hebben voor de mogelijkheden van de Fed om in dat geval nog iets te kunnen backstoppen.

[ Bericht 0% gewijzigd door SeLang op 12-02-2014 11:03:51 ]

De conclusie van jouw conclusie: "We moeten iets doen aan wat we gedaan hebben, maar dat komt nu niet zo goed uit?"

De markt was er wel blij mee.

Het meeste van wat ik schreef zijn niet mijn redeneringen maar gewoon een verslag van hoe de discussie verliep.quote:Op donderdag 13 februari 2014 11:05 schreef Digi2 het volgende:

Dank je voor deze samenvatting. Ik kan me goed vinden in je redeneringen.

Dat is helaas niet waar. Die mensen zitten overwegend in vastrentende beleggingen. De overgrote meerderheid van de mensen heeft geen aandelenportefeuille van enige betekenis. Daarnaast is het sowieso een slecht idee om een 85-jarige uit te roken en in risicovolle beleggingen te jagen want die hebben een te kort resterend leven om nu verliezen van tientallen procenten te kunnen slikken, waar een 20-jarige nog een aantal decennia de tijd heeft om het uiteindelijk weer goed te zien komen.quote:Ik zou wel willen aantekenen dat de collateral damage voor pensionados door lage rentes voor een groot deel gecompenseerd wordt door stijgende aandelen en onroerendgoed prijzen. Een echte klap voor pensionados zou zijn als ook daar de de klad in komt.

Daarnaast maak je een andere fatale denkfout: de hoge aandelenwaarderingen impliceren ook voor aandelen veel lagere returns dan de historische norm was. Dus ook een pensionado die in aandelen belegt moet zijn rendementsverwachting fors bijstellen.

En een "waarde" stijging van een huis waar je zelf in woont hebt je ook niet veel aan. Het is nog steeds hetzelfde huis.

Persoonlijk denk ik overigens dat de lage rente averechts werkt. En niet alleen op middenlange termijn (kapitaalvernietiging door mis-investeringen die in rook opgaan, bubble waarderingen die uiteindelijk mean-reverten, etc) maar ook op korte termijn door de onzekerheid die dat creŽert bij de steeds groter groeiende groep mensen die hun pensioen nadert of reeds gepensioneerd is. Die realiseren zich nu dat ze veel meer moeten gaan sparen dan ze eerst hadden gedacht. En dat zet een rem op de economie.

Je moet er ook niet teveel met een Nederlandse bril naar kijken want in NL zijn de pensioenpotten goed gevuld en veel mensen hebben een soort van gegarandeerd pensioen (nog!). Maar hier in de UK bijvoorbeeld heb je iig in de private sector vaak gewoon een soort belastingvrije spaarpot en op de datum dat je met pensioen gaat koop je daar een pensioen voor tegen marktprijs.

Voorbeeld: hier in Engeland kocht je in 1995 op je 65-ste voor £100.000 een pensioen van £11.380 per jaar voor de rest van je leven. Per januari 2013 kocht een 65-jarige voor £100.000 nog maar £4.920 per jaar en ik vermoed dat het nu nog lager is. Dus wat ga je doen als je nu een 40-er of 50-er bent? Meer sparen!

Dat is dus zeer zeker niet waar. Er waren een aantal mensen die het zagen aankomen en ook kritiek hadden. Alleen werden die weg gelachen met hun kritiek door de zogenaamde "experts". Willem Middelkoop for one, Peter Schiff bv. Net zoals mensen die nu vertellen over Geld als Schuld en geld uit het niets nu weg gelachen worden.quote:Op woensdag 12 februari 2014 10:58 schreef SeLang het volgende:

Wat maak ik nu van dit alles? Ik vind het interessant om te zien hoeveel kritiek er is op de Fed en het komt niet van de minsten. Er is een duidelijk verschil met de 2007 bubble. In die tijd was er weinig kritiek op de Fed en toen de bubble uiteindelijk knapte had zogenaamd "niemand" het kunnen zien aankomen.

Lachen is gezond, Japie.quote:Op dinsdag 18 februari 2014 13:52 schreef Japie77 het volgende:

[..]

Dat is dus zeer zeker niet waar. Er waren een aantal mensen die het zagen aankomen en ook kritiek hadden. Alleen werden die weg gelachen met hun kritiek door de zogenaamde "experts". Willem Middelkoop for one, Peter Schiff bv. Net zoals mensen die nu vertellen over Geld als Schuld en geld uit het niets nu weg gelachen worden.

Praten met de tijd noemen we populisme:quote:Op dinsdag 18 februari 2014 14:13 schreef monkyyy het volgende:

Krugman zag de housing bust aankomen, gevolgd door een recessie, voorspelde zelfs dat er een democraat als president aan de macht zou komen:

''To fight this recession the Fed needs more than a snapback; it needs soaring household spending to offset moribund business investment. And to do that, as Paul McCulley of Pimco put it, Alan Greenspan needs to create a housing bubble to replace the Nasdaq bubble. ''

Gelukkig zal dat bij de volgende bust (als de kosten van het stimulering/bailout beleid naar boven komen) weer duidelijk worden. Wat betreft de voorspellend waarde van economen, waaronder ook Krugman; ''By 2005 or so, it will become clear that the Internet's impact on the economy has been no greater than the fax machine's.''

Alle overige theorien behalve dat keynesiaanse geneuzel lees ik trouwens met grote interesse.

[ Bericht 2% gewijzigd door piepeloi55 op 18-02-2014 14:49:21 ]

Dat is waar.quote:

Peter Schiff Money Causes Economic Crises

Hier op CNBC in 2006.

http://krugman.blogs.nyti(...)rue&_type=blogs&_r=0quote:Op dinsdag 18 februari 2014 14:43 schreef piepeloi55 het volgende:

[..]

Praten met de tijd noemen we populisme:

''To fight this recession the Fed needs more than a snapback; it needs soaring household spending to offset moribund business investment. And to do that, as Paul McCulley of Pimco put it, Alan Greenspan needs to create a housing bubble to replace the Nasdaq bubble. ''

One of the funny aspects of being a somewhat, um, forceful writer is that I’m regularly accused of all sorts of villainy. I was personally responsible for the demise of Enron; my nonexistent son worked for Hillary; etc.. The latest seems to be that I called for the creation of a housing bubble — in fact, the bubble is my fault! The claim seems to be based on this piece.

Guys, read it again. It wasn’t a piece of policy advocacy, it was just economic analysis. What I said was that the only way the Fed could get traction would be if it could inflate a housing bubble. And that’s just what happened.

Praten met de kennis van nu, ja. Maar stel het is inderdaad zo bedoeld geweest, zijn huidige "keynesiaanse'' theorien zijn exact op dezelfde soort ideeen gebaseerd. Hetgeen enkel tot een andere vorm van misallocatie leid.quote:Op dinsdag 18 februari 2014 14:54 schreef monkyyy het volgende:

http://krugman.blogs.nyti(...)rue&_type=blogs&_r=0

One of the funny aspects of being a somewhat, um, forceful writer is that I’m regularly accused of all sorts of villainy. I was personally responsible for the demise of Enron; my nonexistent son worked for Hillary; etc.. The latest seems to be that I called for the creation of a housing bubble — in fact, the bubble is my fault! The claim seems to be based on this piece.

Guys, read it again. It wasn’t a piece of policy advocacy, it was just economic analysis. What I said was that the only way the Fed could get traction would be if it could inflate a housing bubble. And that’s just what happened.

Dus eerst ga je meermaals nat (een keer in 1920 in een tijdspanne van slechts 4 weken), word gebailout door je rijke vader/vriendjes en vervolgens heeft hij de tijspanne mee en maakt dus een bijzonder rendement. Is dat een uitmuntend investeerder? Imo niet perse, een goede investeerder is een persoon die heel secuur een stickertje kan plakken op risk/return.quote:Op dinsdag 18 februari 2014 15:23 schreef monkyyy het volgende:

Keynes was trouwens een superieure aandelen investeerder, versloeg de markt gemiddeld met 8% van 1921-1946, daar kunnen we nog wat van leren.

Het zal wellicht wel de keynesiaanse gedachtegang verklaren.

[ Bericht 5% gewijzigd door piepeloi55 op 18-02-2014 15:39:11 ]

Als je je leven eindigt met een vermogen $30,000,000, voornamelijk opgebouwd met equity investing, dan ben je inderdaad superieur, maar ook daar zal je wel niet mee eens zijn.quote:Op dinsdag 18 februari 2014 15:31 schreef piepeloi55 het volgende:

[..]

Dus eerst ga je meermaals nat (een keer in 1920 in een tijdspanne van slechts 4 weken), word gebailout door je rijke vader/vriendjes en vervolgens heeft hij de tijspanne mee en maakt dus een bijzonder rendement. Is dat een goede investeerder?

Het zal wellicht wel de keynesiaanse gedachtengang verklaring.

Of je hebt mazzel gehad met je strategie in de juiste tijdspanne. Dat is mijn punt.quote:Op dinsdag 18 februari 2014 15:34 schreef monkyyy het volgende:

Als je je leven eindigt met een vermogen $30,000,000, voornamelijk opgebouwd met equity investing, dan ben je inderdaad superieur, maar ook daar zal je wel niet mee eens zijn.

Zijn value investing techniek (hoge kwaliteit kopen tegen lage prijzen) worden door oa Buffett en Peter Lynch gevolgd. Dus dan werkt deze strategie al sinds 1921?quote:Op dinsdag 18 februari 2014 15:35 schreef piepeloi55 het volgende:

[..]

Of je hebt mazzel gehad met je strategie in de juiste tijdspanne. Dat is mijn punt.

Hij ging inderdaad twee x nat toen hij zijn investeringsstrategieŽn baseerde rente's, commodity prijzen, monetair en fiscaal beleid, valuta's en business cycles en al die andere dingen die er (blijkbaar!) op de lange termijn niet toe doen.

Hierna gooide hij zijn hele denkbeeld om naar het kopen van individuele stocks met de focus op value en kwaliteit. Ongekend voor zijn tijd.

1908: gokte op return naar de goudstandaard.

1910: gokte op geen oorlog.

1920: ontwikkelingen in Duitsland.

1929: Grootste verlies.

Elke keer kreeg hij direct of indirect een bailout van zijn rijke pa/vriendjes en na/tijdens de depressie ging hij past echt investeren volgens value investing (wat gewoon werkt). Een periode die gekenmerkt word door zijn lage waarderingen en dus hoge returns. Toen begon Keynes pas echt met grote hoeveelheden $$ te beleggen en met de tijdspanne en value investing strategie is het dus logisch dat hij de markt outperformde in de periode 1921-1946.

De periode na 4x nat te zijn gegaan is dus leidend. Ja, value investing werkt uiteraard en de tijdspanne mee hebben is dan helemaal gunstig. Zonder bailouts en de waarderingen/tijdgeest in zijn voordeel hadden we waarschijnlijk nooit wat van Keynes gehoord. Prima , maar niet direct een superieure investeerder.

[ Bericht 5% gewijzigd door piepeloi55 op 18-02-2014 16:08:53 ]

quote:Op dinsdag 18 februari 2014 15:48 schreef piepeloi55 het volgende:

4x is Keynes nat gegaan zover ik weet.

1908: gokte op return naar de goudstandaard.

1910: gokte op geen oorlog.

1920: ontwikkelingen in Duitsland.

1929: Grootste verlies.

Ik weet niet waar je het over hebt. Volgens mij kijken wij naar hele andere cijfers.

Bron: http://pubs.aeaweb.org/doi/pdfplus/10.1257/jep.27.3.213

Zou best kunnen, dit is enkel de 'spaarpot' van het king's college neem ik aan?quote:Op dinsdag 18 februari 2014 15:56 schreef monkyyy het volgende:

[..]

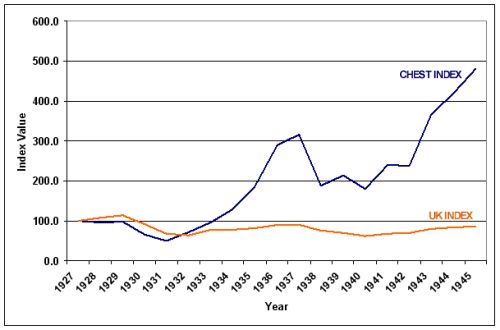

[ afbeelding ]

Ik weet niet waar je het over hebt. Volgens mij kijken wij naar hele andere cijfers.

Bron: http://pubs.aeaweb.org/doi/pdfplus/10.1257/jep.27.3.213

Je ziet trouwens duidelijk in die grafiek dat ook daar Keynes het vooral moest hebben van de periode na 1929.

The growth in the value of the Chest Fund was entirely due to capital appreciation. There was no dividend reinvestment because Keynes spent all of the dividends on the college.

Bizar.

Paar goede bedrijven picken en dan krijg je dat, lees de context maar. Gezien het aantal keren dat hij nat is gegaan is het alleen de vraag of dit geluk is of echte skills. Vooral omdat dit een selectieve tijdspanne is in zijn investeringsleven waarin deze strategie werkt (want opwaartse koers+extreem gunstige waarderingen).quote:Op dinsdag 18 februari 2014 16:14 schreef monkyyy het volgende:

http://www.maynardkeynes.org/keynes-the-investor.html

[ afbeelding ]

The growth in the value of the Chest Fund was entirely due to capital appreciation. There was no dividend reinvestment because Keynes spent all of the dividends on the college.

Bizar.