WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Selang,quote:Op dinsdag 12 maart 2013 10:52 schreef SeLang het volgende:

[..]

Het gebruik van die float is inderdaad heel slim. Hij heeft dat lang geleden al eens uitgelegd in zijn letters. Jammer dat je dat zelf niet kunt repliceren op die manier.

Mijn eigen plan is al heel lang om een op lage Shiller P/E aangeschafte portefeuille enigszins te leveragen met geschreven lange termijn far-in-the-money Europese stijl (dus niet tussentijds uit te oefenen) put opties op een brede index met je portefeuille als dekking. Dat levert dus gewoon cash die je kunt herinvesteren. Ook Buffett gebruikt die strategie, alleen schreef hij die puts op de top van de markt. Zelf zou ik dat alleen op extreem ondergewaardeerde niveaus doen.

Maar goed, voorlopig kunnen die plannen nog wel even in de ijskast...

Kan je daar eens een praktisch voorbeeld van geven?

Stel de SP500 staat op 750 ŗ 800....

Als je een put schrijft , hoelang en op welke waarde?

Dank je.

Ik snap de relevantie niet van je vraag. De S&P500 staat nu op 1563. Ok, het is niet onrealistisch dat de S&P op termijn weer flink gaat dalen naar 700-800, dat is wanneer de FED stopt met extra geld drukken. Maar op dat moment zou je beter shorts kunnen kopen ipv schrijven.quote:Op vrijdag 15 maart 2013 12:34 schreef christel7 het volgende:

[..]

Selang,

Kan je daar eens een praktisch voorbeeld van geven?

Stel de SP500 staat op 750 ŗ 800....

Als je een put schrijft , hoelang en op welke waarde?

Dank je.

Retail doet ook mee aan het feestje, waar hebben we dat eerder gezien?quote:Mila Kunis Rotates From Cash to Stocks

The star of films such as Ted, Friends With Benefits and the TV series That 70s Show told CNBC in London: "I've just started investing in stocks, which is new for me."

"I'm an advocate of like put things in the bank, put it in a CD (a certificate of deposit), be safe. And I've been pushed kind of forward to take chances and then learning a little bit about the stock market and companies," she said.

Her words sparked a lively response on Twitter. Financial Acrobat, a trader and tweeter of financial news, warned that it could be a contrarian signal.

"When people like @FoxonStocks and @RealMilaKunis start talking stocks, we are normally at the very end of a bull market."

IBM is in mijn ogen solide. Wil eind 2015 een eps van $20 hebben (dmv combinatie van share repurchases en revenue growth), als de p/e dan op 15 staat, staat het aandeel op $300, tussen nu en dan verwacht ik 13$ aan dividend, tegen de huidige aankoopprijs zou dat een annual return van ~14,5% betekenen. Ze hebben een gigantische moat aan patenten, goede winstmarges van +20% en weinig schuld.quote:Op vrijdag 15 maart 2013 00:42 schreef JimmyJames het volgende:

@monkyyy op welke aandelen ben je het meest bullish?

Microsoft is ook momenteel goedkoop in mijn ogen. Typisch great-business-terrible-stock geval de afgelopen 10 jaar vanwege absurde waarderingen 10 jaar terug. Gediversifieerde inkomsten, historisch lage multiples. Veel geld op de balans, AAA credit rating, zijn bezig veel geld richting de aandeelhouders te schuiven de afgelopen jaren in de vorm van dividend en share buybacks. Ook een winstmarge van ~25%.

Well Fargo, ook weer, lage multiples, sterke balans, is relatief onaangetast door de financiŽle crisis, management is erg gefocusd op weinig risico's nemen. Zijn met vlag en wimpel door de stress test gekomen en verhogen hun dividend en share buybacks weer als een malle. Zelfs als er geen winstgroei is, heb je een bedrijf van 200B dat jaarlijks 20B aan geld uitpompt, maar als de economie weer aantrekt in USA...

quote:"The best way to grow capital is the old-fashioned way: earn it yourself internally rather than relying on unpredictable markets. We’ve grown our capital internally at a higher, more consistent rate than any of our large peers because we’ve earned more per dollar of assets than they did."

Het lijkt wel alsof investeerders nogsteeds de pijntjes voelen van de tech-bubble en de financiŽle crisis en die niet willen hebben. Daar zie ik momenteel de grootste kansen.quote:"Our capital position is among the strongest of any large bank in the world, but capital isn’t meant to be hoarded, it’s meant to be used."

Ik kan natuurlijk niet voorspellen waar koersen over week, een maand of een jaar staan. Maar als deze bedrijven gewoon blijven doen waar ze goed in zijn, goederen en diensten leveren aan de mensen, de winsten naar de aandeelhouders sturen in de vorm van dividend en share buybacks, verwacht ik dat deze aandelen goede investeringen zijn de komende 5-10 jaar.

Ik heb zelf wat IBM gekocht in November, wat MSFT gekocht in Januari en WFC recentelijk half februari en een weekje terug bijgekocht.

You can learn anything, the secret lies in discipline.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

"What the mind can conceive and believe, it can achieve"

You will make mistakes. Forgive yourself. Move on. Start rebuilding.

Dat was nou net mijn vraag aan Selang....quote:Op vrijdag 15 maart 2013 12:54 schreef the85mc het volgende:

[..]

Ik snap de relevantie niet van je vraag. De S&P500 staat nu op 1563. Ok, het is niet onrealistisch dat de S&P op termijn weer flink gaat dalen naar 700-800, dat is wanneer de FED stopt met extra geld drukken. Maar op dat moment zou je beter shorts kunnen kopen ipv schrijven.

Dus eerst moet de beurs crashen voordat je vraag relevant wordt. En dan is het gegeven antwoord misschien al achterhaald.quote:Op vrijdag 15 maart 2013 13:45 schreef christel7 het volgende:

[..]

Dat was nou net mijn vraag aan Selang....

Ik zie het zo: de FED blijft geld pompen en de koersen staan daardoor er hoog. Pas als dat stopt kun je zien wat er 'echt' is aan die groei. Het zou kunnen dat de koers op een totaal andere waarde bodemt dat 700-800.

Bedenk wel dat de VS nu op de rand van de afgrond staat. Ze doen wel net alsof hun economie niet kapot kan, maar dat is natuurlijk de grootste onzin. Het begrotingstekort is 1400 miljard per jaar over 300 miljoen mensen, oftewel een jaarlijks tekort van ruim 4600$ per capita. Even ter vergelijking, in NL is dat tekort 28 miljard§ op 17Miljoen, § 1600 per capita.

Nu kunnen ze me in de VS veel wijsmaken, maar ooit moeten ze dat geld terug betalen. Dus wat ze nu teveel uitgeven, moet weer door dezelfde bevolking in de toekomst worden betaald. Dus die klap komt wel, ze stellen het alleen nog uit.

[ Bericht 0% gewijzigd door the85mc op 15-03-2013 14:14:36 ]

quote:Op woensdag 13 maart 2013 11:20 schreef Moatje13 het volgende:

[..]

Kun je dit iets verder toelichten? Want als ik het goed begrijp dan ga je long in low beta aandelen op moment van lage Shiller P/E. Daarnaast schrijf je dus far-in-the-money Europese stijl puts. Met de premie kun je je portefeuille verder uitbreiden (leverage). Bij een stijging van de beurs doet je portefeuille het goed en lopen de opties waardeloos af. Maar bij een verdere daling zal je portefeuille klappen oplopen, en bij afloop van de opties moet je bijbetalen. Je wilt juist far-in-the-money puts, omdat de koers flink moet dalen om bij afloop te moeten bijbetalen? Ik probeer voor mezelf het gevaar van deze constructie na te gaan, en de rationaliteit van dit te begrijpen.

Ik kan geen praktijk voorbeeld geven met echte cijfers omdat we nu op een alltime high staan. Maar stel dat de S&P500 op 700 staat dan levert een geschreven put 1500 een hoop cash op. Hoeveel dat precies is dat hangt af van rentepeil, volatiliteit en verwacht dividend. Ik heb de exacte cijfers niet meer paraat, maar rond de vorige bodem noteerden 5-jarige deep-in-the-money AEX puts dicht bij hun intrinsieke waarde. Dus een 5-jarige put AEX 500 leverde bij een AEX van 200 punten niet zo gek veel minder op dan 300.quote:Op vrijdag 15 maart 2013 12:34 schreef christel7 het volgende:

[..]

Selang,

Kan je daar eens een praktisch voorbeeld van geven?

Stel de SP500 staat op 750 ŗ 800....

Als je een put schrijft , hoelang en op welke waarde?

Dank je.

Wat belangrijk is om te begrijpen: het doel hiervan is NIET om een leveraged positie te bouwen middels die optie (al geeft dat natuurlijk ook leverage). Het is een manier om goedkoop aan cash te komen waar je vervolgens vruchtgebruik van hebt. Idealiter gebruik je daarom ook opties met een zo lang mogelijke looptijd (liefst 10 jaar - meer is nog beter maar niet te koop volgens mij).

Voorbeeld:

STEL de S&P500 zakt naar 700 en je zou een 10-jarige put 1500 kunnen schrijven die 800 oplevert. STEL 10 jaar later staat de S&P500 nog steeds op 700... je sluit de positie dan zonder verlies, maar je hebt wel 10 jaar lang vruchtgebruik gehad van het geld. Als je er aandelen van had gekocht dan had je 10 jaar dividend kunnen trekken. Per saldo dikke winst dus.

STEL dan na het schrijven van de put de S&P500 nog verder zakt, bijvoorbeeld naar 500. In principe maakt dat niet uit want je hoeft de positie pas 10 jaar later te sluiten en de optie kan niet tussentijds worden uitgeoefend. STEL, na 10 jaar staat de S&P500 op 500 en je moet de positie waar je 800 voor had ontvangen nu terugkopen voor 1000. Dat is 200 verlies maar je hebt daarvoor wel 10 jaar lang vruchtgebruik gehad van die 800. In feite heeft die "lening" je dan 2,3% "rente" op jaarbasis gekost. Als je rendement op dat geld hoger was dan dat sta je nog steeds op winst.

Het grootste gevaar zit in de margeverplichting voor deze transactie. Als je namelijk een aandelenportefeuille als dekking gebruikt en de beurs daalt dan wordt die dekking dus minder waard (en die geschreven put werkt ook tegen je dus het mes snijdt aan twee kanten - en als je voor de ontvangen cash ook nog aandelen had gekocht dan snijdt het mes aan drie kanten). Op een bepaald moment krijg je een margincall. Als je daaraan niet kunt voldoen dan liquideert de bank je positie. Ook bestaat er een risico dat de bank opeens de marge eisen verandert naar eisen waaraan je niet meer kunt voldoen en dan sta je met je rug tegen de muur. Dit gebeurde bijvoorbeeld tijdens de dotcom crash voor sommige optieconstructies. Daarom kun je deze constructie alleen maar op een hele conservatieve manier toepassen.

De getallen zijn maar een voorbeeld. Tijdens de vorige bodem klopten ze aardig maar het is mogelijk dat een geschreven put straks veel minder oplevert (dat kan bijvoorbeeld zo zijn als de dividend verwachting flink inzakt). Maar je snapt nu het mechanisme en je kunt gewoon uitrekenen of bij gegeven prijzen het een interessante constructie is.

P.s: en dit is dus de beschreven Buffett constructie. Je verkoopt in feite een verzekering waarvoor je VANDAAG de premies ontvangt. Vervolgens heb je dus het vruchtgebruik van die verzekeringspremies, zelfs als je ze later voor 100% moet besteden aan schadeclaims.

P.p.s: en Buffett doet dit niet alleen met gewone verzekeringen maar hij is ook exact deze optieconstructie aangegaan op een aantal aandelen indices. Alleen had hij ze vlak bij de top geschreven, de sukkel! Maar hij is minder kwetsbaar want hij heeft looptijden van 20 jaar en langer dus alleen al inflatie zet hem uiteindelijk op winst. Gewone stervelingen als wij kunnen die helaas nergens kopen. Het langste wat je gewoon op de beurs kunt kopen is volgens mij 10 jaar (bijv Eurostoxx en SPY).

[ Bericht 2% gewijzigd door SeLang op 15-03-2013 15:29:03 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Selang,

Dank voor de degelijke uitleg!

Als de dingen lopen zoals jij (en ik ook, maar niet iedereen hier) verwacht kost het je niets, gratis geld.

Maar kan je dan ook niet tegelijk langlopende calls kopen? Ik weet, daar betaal je voor, maar als je verwachting klopt heb je ook meer gewonnen. Ik bedoel dan precies met een deel van je initieel te investeren geld niet enkel aandelen kopen maar de calls.

Of mis ik iets....

Dank voor de degelijke uitleg!

Als de dingen lopen zoals jij (en ik ook, maar niet iedereen hier) verwacht kost het je niets, gratis geld.

Maar kan je dan ook niet tegelijk langlopende calls kopen? Ik weet, daar betaal je voor, maar als je verwachting klopt heb je ook meer gewonnen. Ik bedoel dan precies met een deel van je initieel te investeren geld niet enkel aandelen kopen maar de calls.

Of mis ik iets....

Gratis geld bestaat niet. Bij een complete deflatoire ineenstorting ben je weg met deze constructie. Daarom moet je hem imo alleen toepassen op echt ongewaardeerde niveaus en niet zoals Buffett deed op bubble niveaus en dan hopen op een bailout.quote:Op vrijdag 15 maart 2013 15:16 schreef christel7 het volgende:

Selang,

Dank voor de degelijke uitleg!

Als de dingen lopen zoals jij (en ik ook, maar niet iedereen hier) verwacht kost het je niets, gratis geld.

Natuurlijk kun je calls kopen maar dat is gewoon ťťn van de dingen die je met de cash kunt doen. Waar het mij hier om ging is het principe van vruchtgebruik van vooraf ontvangen verzekeringspremies.quote:Maar kan je dan ook niet tegelijk langlopende calls kopen? Ik weet, daar betaal je voor, maar als je verwachting klopt heb je ook meer gewonnen. Ik bedoel dan precies met een deel van je initieel te investeren geld niet enkel aandelen kopen maar de calls.

Of mis ik iets....

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

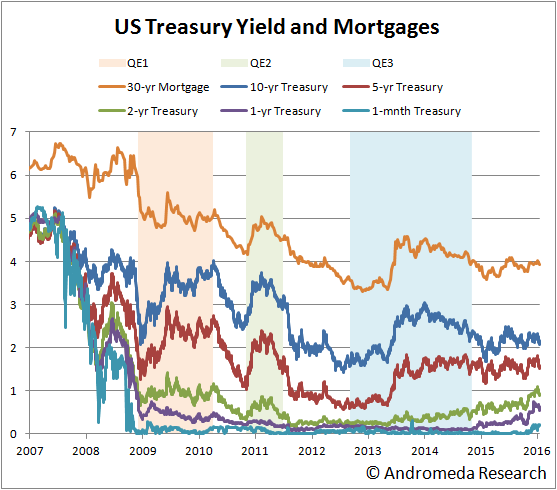

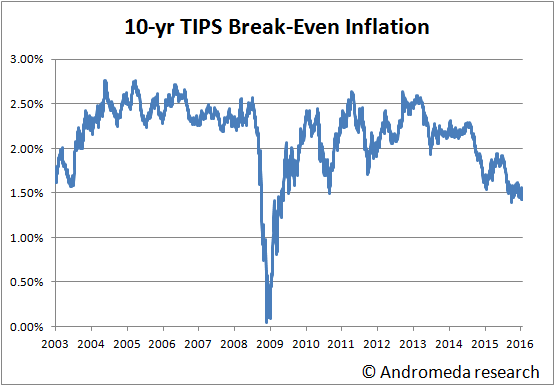

Het wil nog steeds niet erg lukken met het officiele doel van QE3: Treasury yields zijn gestegen en mortgage rates vlak. Inflatie verwachting is nog steeds in de normale range, maar het kan interessant worden als dat naar boven toe uitbreekt in combinatie met yields die al stijgend zijn...

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik heb het gevoel dat er iets niet klopt als ik naar optieprijzen kijk.

Als je bijv naar jan 2014 opties op Exxon kijkt (prijs van het aandeel circa $90), dan kost een put $50 (crash van de koers) bijna hetzelfde als een call $105 (ruim ITM als de koers 'slechts' 20% zou stijgen).

Als je bijv naar jan 2014 opties op Exxon kijkt (prijs van het aandeel circa $90), dan kost een put $50 (crash van de koers) bijna hetzelfde als een call $105 (ruim ITM als de koers 'slechts' 20% zou stijgen).

Please Move The Deer Crossing Sign

Welke voordelen zie je dan?quote:Op zondag 17 maart 2013 20:36 schreef hektor101 het volgende:

Heeft iemand ervaring met deze website? (www.bonus25euro.nl). Ik heb zelf nog geen ervaring met het handelen in CFD's maar ik zie wel wat voordelen t.o.v. het handelen in aandelen. Je krijgt 25 euro om mee te oefenen?!

http://fd.nl/beurs/topics(...)kt-voor-kleine-groepquote:Onervaren belegger maakt brokken met speculatieve cfd’s

De Europese beurstoezichthouder Esma heeft onlangs weer een waarschuwing de wereld in gestuurd voor de risico’s van speculatieve ‘contracts for difference’ (cfd’s). Beleggersvereniging VEB is daar blij mee. ‘We hadden al eerder gevraagd om dit soort waarschuwingen. We krijgen veel vragen over deze riskante producten’, zegt VEB-jurist Niels Lemmers.

‘De cfd’s worden door sommige verkopers gepresenteerd als de overtreffende trap van turbo’s’, aldus Lemmers. ‘Je kunt meer winst met minder geld behalen. Ze vertellen niet dat de risico’s ook vele malen groter zijn. Cfd’s zijn alleen geschikt voor een beperkte groep ervaren beleggers die zich bewust zijn van de risico’s. Probleem is dat cfd’s ook worden verkocht aan particulieren die weinig verstand hebben van dit soort producten.’

‘Contracts for difference’ zijn financiŽle producten waarmee je kunt speculeren op de stijging of daling van indices, aandelenkoersen, valuta’s en grondstoffen. Omdat ze werken met een hefboomconstructie — soms met een factor 50 of 100 — kunnen beleggers flinke winsten boeken. En behoorlijke verliezen lijden. De verliezen kunnen zelfs vele malen groter zijn dan de inleg.

Ook Claudio Serra, directeur van cfd-aanbieder IG Markets in Nederland, is te spreken over de waarschuwing van Esma. ‘Wij waarschuwen particulieren ook uitgebreid voor de risico’s die ze lopen’, aldus Serra. ‘We hebben er niets aan als iemand na een week weer afhaakt omdat hij zichzelf stuk heeft gespeeld. We hebben ook geen last van dit soort waarschuwingen.’

IG Markets, dat aan de beurs van Londen staat genoteerd, toetst de beleggingservaring van potentiŽle klanten aan de hand van een vragenlijst. ‘Als een particulier een lage score heeft, raden we hem af aan de slag te gaan met cfd’s. Als iemand dan toch wil beleggen, moet hij een verklaring ondertekenen dat hij bewust dit risico neemt’, aldus Serra.

Het Engelstalige document van de Esma, die ook op de site van de Nederlandse toezichthouder AFM te vinden is, leest als een wat machteloze tirade tegen de gehaaide verkopers van cfd’s en de verborgen kosten. De Esma kan beleggers wel waarschuwen, maar heeft verder weinig middelen om de strijd aan te gaan met agressieve verkopers.

Zowel VEB als IG Markets hekelt de sites waar beleggers met een bonus van §25 of meer worden gelokt om een gokje te wagen met cfd’s. ‘Die sites zijn ons een doorn in het oog’, zegt Lemmers. ‘Ze lijken meer op sites van casino’s en loterijen.’

‘Wij werken nooit met een bonus om klanten te lokken’, zegt de van ABN Amro afkomstige Serra. ‘We willen geen beleggers aantrekken die met cfd’s beginnen omdat ze § 25 cadeau krijgen.’ Sites die dat doen zijn vaak van bedrijven gevestigd op Cyprus en vallen onder het Cypriotische toezicht. Omdat Cyprus EU-lid is, mogen ze ook in andere EU-staten opereren.

De VEB vindt niet dat cfd’s verboden moeten worden. ‘Wie echt wil, moet de vrijheid hebben op deze manier te beleggen’, aldus Lemmers. ‘We vinden wel dat er regels moeten komen om de scherpe randjes bij te vijlen. Zo zijn we voor een maximale hefboom en de verplichting een gegarandeerde “stop loss” in te bouwen. Minder ervaren beleggers raden we aan eerst ervaring op te doen met bijvoorbeeld turbo’s of sprinters.’

Volgens Serra is er een groeiende groep beleggers die interesse heeft in de duizenden verschillende cfd’s. In tegenstelling tot turbo’s zijn cfd’s niet beursgenoteerd, maar worden ze verhandeld op een eigen platform van IG. ‘Voordeel is dat je 24 uur per dag in deze producten kunt handelen’, aldus Serra. ‘Deze ruimere openingstijden beperken de risico’s.’

banken spanje en italie - 5% frankrijk en duitsland ook omlaag maar minder

euro omlaag tegen de yen

goud omhoog

..

euro omlaag tegen de yen

goud omhoog

..

quote:Brits 'winding up'-verzoek tegen Antonov

AMSTERDAM (AFN) - Een voormalig advocaat van Antonov heeft in het Verenigd Koninkrijk een zogenoemd 'winding up'-verzoek, een soort surseance van betaling, ingediend tegen het bedrijf bij het Insolvancy Agency. Dat maakte Antonov maandag bekend.

Het bedrijf zegt het verzoek, in samenwerking met de Britse autoriteiten, te onderzoeken. De onderneming gaat na welke stappen er ondernomen moeten worden om deze juridische procedure stop te zetten. Topman Marius Ritskes stelde er vertrouwen in te hebben een zaak af te wenden.

Geld maakt meer kapot dan je lief is.

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

Het zijn sterke ruggen die vrijheid en weelde kunnen dragen

ik was long vrijdagavond gegaan op basis van technische analyse

wie verwacht dat europa zomaar zijn eigen banken besteelt juist die avond dat hij long gaat.

ik kon mijn posities niet eens meer verkopen.

de eu is gek geworden, nu is spaargeld vogelvrij!

wie verwacht dat europa zomaar zijn eigen banken besteelt juist die avond dat hij long gaat.

ik kon mijn posities niet eens meer verkopen.

de eu is gek geworden, nu is spaargeld vogelvrij!

Hoe zit dat eigenlijk in elkaar?

Ik was laatste tijd Imtech en Boskalis aan het volgen. (Van Boskalis heb ik op dit moment aandelen).

Maar nu zag ik vanmorgen opeens dat Imtech van AMX naar AEX is gegaan, en Boskalis van AEX naar AMX.

Waarom is dat...?

Ik was laatste tijd Imtech en Boskalis aan het volgen. (Van Boskalis heb ik op dit moment aandelen).

Maar nu zag ik vanmorgen opeens dat Imtech van AMX naar AEX is gegaan, en Boskalis van AEX naar AMX.

Waarom is dat...?

Er zijn een paar criteria waarop een aandeel naar de AEX wordt gehaald. Een van die criteria is bijvoorbeeld als er veel in een aandeel wordt gehandeld. In Imtech is heel veel gehandeld de laatste tijd en Boskalis minder.quote:Op maandag 18 maart 2013 17:04 schreef Cracker26 het volgende:

Hoe zit dat eigenlijk in elkaar?

Ik was laatste tijd Imtech en Boskalis aan het volgen. (Van Boskalis heb ik op dit moment aandelen).

Maar nu zag ik vanmorgen opeens dat Imtech van AMX naar AEX is gegaan, en Boskalis van AEX naar AMX.

Waarom is dat...?

Vandaar ook dat Pharming plots in de AMX zit, te triest voor woorden.

Life lies a slow suicide

Orthodox dreams and symbolic myths

From feudal serf to spender

This wonderful world of purchase

Orthodox dreams and symbolic myths

From feudal serf to spender

This wonderful world of purchase

Precies, dus velen brengen het naar de beurs, long gaan is zo gek nog niet. De spaarrente stelt al niets voor en als het nu ook al niet meer veilig is zonder rente. O nee, we zijn gerustgesteld, in andere landen gaat dit niet gebeuren....quote:Op maandag 18 maart 2013 16:26 schreef 123dudeguys het volgende:

ik was long vrijdagavond gegaan op basis van technische analyse

wie verwacht dat europa zomaar zijn eigen banken besteelt juist die avond dat hij long gaat.

ik kon mijn posities niet eens meer verkopen.

de eu is gek geworden, nu is spaargeld vogelvrij!

Life lies a slow suicide

Orthodox dreams and symbolic myths

From feudal serf to spender

This wonderful world of purchase

Orthodox dreams and symbolic myths

From feudal serf to spender

This wonderful world of purchase

Ah ok! Dank je. Ik heb het net op Wikipedia opgezocht ja. En de 3e vrijdag van Maart (en nog een paar andere data) kunnen ze dat veranderen idd.quote:Op maandag 18 maart 2013 17:59 schreef PaulieWalnuts het volgende:

[..]

Er zijn een paar criteria waarop een aandeel naar de AEX wordt gehaald. Een van die criteria is bijvoorbeeld als er veel in een aandeel wordt gehandeld. In Imtech is heel veel gehandeld de laatste tijd en Boskalis minder.

Wel heel toevallig dat de laatste 2 aandelen die ik had/heb toevallig wisselden van index. Maar nu is me duidelijk waarom

Het aantal verkochte nieuwe personenauto's in Nederland is in februari op jaarbasis fors gedaald, blijkt dinsdag uit cijfers van de Europese brancheorganisatie van autofabrikanten ACEA.

Ten opzichte van februari 2012 was de daling 26,8% tot 32.115 nieuw geregistreerde auto's. In de Europese Unie was alleen de daling in Cyprus groter, met een teruggang van 45,5%. In de hele Europese Unie kwam de daling gemiddeld uit op 10,5%.

Ook over de eerste twee maanden van 2013 was de daling in Nederland met 29,5% de op een-na-hoogste in de EU met 29,5% minder verkochte nieuwe auto's, na Cyprus met een daling van 33,9%.

Van de vijf grote EU-economieen boekte in februari alleen Groot-Brittannie een groei van 7,9%. In Spanje bedroeg de daling 9,8%, In Duitsland 10,5%, in Frankrijk 12,1% en in Italie werden in de afgelopen maand 17,4% minder nieuwe personenauto's geregistreerd.

http://www.beurs.nl/nieuw(...)ri-in-nederland-acea

dit is slecht nieuws.

Ten opzichte van februari 2012 was de daling 26,8% tot 32.115 nieuw geregistreerde auto's. In de Europese Unie was alleen de daling in Cyprus groter, met een teruggang van 45,5%. In de hele Europese Unie kwam de daling gemiddeld uit op 10,5%.

Ook over de eerste twee maanden van 2013 was de daling in Nederland met 29,5% de op een-na-hoogste in de EU met 29,5% minder verkochte nieuwe auto's, na Cyprus met een daling van 33,9%.

Van de vijf grote EU-economieen boekte in februari alleen Groot-Brittannie een groei van 7,9%. In Spanje bedroeg de daling 9,8%, In Duitsland 10,5%, in Frankrijk 12,1% en in Italie werden in de afgelopen maand 17,4% minder nieuwe personenauto's geregistreerd.

http://www.beurs.nl/nieuw(...)ri-in-nederland-acea

dit is slecht nieuws.

Is dat wel zo? Of komt het bij de Rabobank gewoon niet naar buiten?quote:Op maandag 18 maart 2013 20:59 schreef SeLang het volgende:

[..]

Inderdaad vrijwel hetzelfde voor zover ik weet. Alleen is Rabo is meer solide maar er zitten hetzelfde type risico's aan.

Ik zet het hier maar even neer.