WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Waarom verloor je met het echte geld? Pech? Of toch een iets minder sterke strategie? Misschien bang te verliezen..?quote:Op donderdag 28 juni 2012 23:31 schreef Pietjebruin het volgende:

Je kan altijd gaan daytraden. Kan met weinig inleg veel geld verdienen, maar ook verliezen. In de demo's ging het goed, 10.000+ winst. Toen ik met het echte geld ging beginnen veel verloren, maar uiteindelijk weer terugverdiend.

Doei

Hoog risico.quote:Op vrijdag 29 juni 2012 00:17 schreef Duderd het volgende:

[..]

Waarom verloor je met het echte geld? Pech? Of toch een iets minder sterke strategie? Misschien bang te verliezen..?

Beneath the gold, the bitter steel

Wat denken jullie over het aandeel DE? Het komt binnenkort op de markt en via Binck kan je gratis een order plaatsen, is dat een goede tip of moet ik het afwachten?

Edit: schijnbaar zijn ze al op de markt, niet goed opgelet. Maar alsnog een rede om te kopen?

Edit: schijnbaar zijn ze al op de markt, niet goed opgelet. Maar alsnog een rede om te kopen?

Gewoon pech gehad. Het is een heel hoog risico zoals Kirov al zegt en bijna niet te voorspellen.quote:Op vrijdag 29 juni 2012 00:17 schreef Duderd het volgende:

[..]

Waarom verloor je met het echte geld? Pech? Of toch een iets minder sterke strategie? Misschien bang te verliezen..?

Begin met beleggen: http://www.beginbeleggen.nl

Ze zijn nog niet officieelquote:Op vrijdag 29 juni 2012 12:49 schreef DrSnuggle het volgende:

Wat denken jullie over het aandeel DE? Het komt binnenkort op de markt en via Binck kan je gratis een order plaatsen, is dat een goede tip of moet ik het afwachten?

Edit: schijnbaar zijn ze al op de markt, niet goed opgelet. Maar alsnog een rede om te kopen?

Binck:

'As If and When issued' handel

Vanaf dinsdag 12 juni 2012 tot en met vrijdag 6 juli 2012 vindt er 'As If and When issued' handel plaats in het aandeel D.E Master Blenders 1753. Dit is handel in nog niet officieel uitgegeven effecten, ook wel 'grijze handel' genoemd. Op 9 juli 2012 worden alle transacties die in de periode tussen 12 juni 2012 en 6 juli 2012 hebben plaatsgevonden, definitief afgewikkeld. De valutaire afwikkeling op uw rekening vindt, zoals u gewend bent, 3 werkdagen na de transactie plaats.

In theorie kan de handel, die tijdens de 'As If and When issued' periode heeft plaatsgevonden, teruggedraaid worden door NYSE Euronext. Indien hier sprake van zou zijn dan hebben uw transacties in het fonds nooit plaatsgevonden en kan eventuele behaalde winst teniet worden gedaan. In de praktijk is dit overigens heel uitzonderlijk.

IK zou dus nog wachten tot ze echt op de markt komen. De actie voor gratis handelen begint trouwens pas 9 juli.

Leuk als je wilt oefenen met daytraden.

graag verwijderen

Goedemorgen,

Als startende, totaal onervaren, beleger (gokker is het beter woord) zie ik vaak iets voorbij komen wat ik niet begrijp... zoals het kopen van 1 aandeel.

Nu kan ik me voorstellen dat als je 1500 aandelen wilt kopen, er 1499 aangeboden worden 1,00 euro en het laatste aandeel koop je voor 1,01 euro. Dan zal er 1 aandeel voor 1,01 euro op het scherm staan... zover kom ik in mijn analyse nog wel.

Nu zie ik bij bijvoorbeeld Antonov aankoop 50 aandelen voor 0,01 euro. 50 cent aan aandelen daar komen dan nog kosten torenhoge kosten bij in vergelijking met de waarde.

Kan iemand mij dit uitleggen.

PS

Ja, ik ben in Antonov gestonken... ik probeer te leren van ervaringen.

Als startende, totaal onervaren, beleger (gokker is het beter woord) zie ik vaak iets voorbij komen wat ik niet begrijp... zoals het kopen van 1 aandeel.

Nu kan ik me voorstellen dat als je 1500 aandelen wilt kopen, er 1499 aangeboden worden 1,00 euro en het laatste aandeel koop je voor 1,01 euro. Dan zal er 1 aandeel voor 1,01 euro op het scherm staan... zover kom ik in mijn analyse nog wel.

Nu zie ik bij bijvoorbeeld Antonov aankoop 50 aandelen voor 0,01 euro. 50 cent aan aandelen daar komen dan nog kosten torenhoge kosten bij in vergelijking met de waarde.

Kan iemand mij dit uitleggen.

PS

Ja, ik ben in Antonov gestonken... ik probeer te leren van ervaringen.

Is beleggen onder de 18 mogelijk?

"A goal without a plan is just a wish." - Antoine de Saint-Exupery

Het is onduidelijk wat je niet snapt. De kosten worden gewoon berekend volgens de tabel van je broker. Als de minimum kosten bijv. 10 euro per transactie zijn, dan zie je die ook bij een transactie van 50 cent.quote:Op donderdag 5 juli 2012 10:37 schreef EvdR het volgende:

Nu zie ik bij bijvoorbeeld Antonov aankoop 50 aandelen voor 0,01 euro. 50 cent aan aandelen daar komen dan nog kosten torenhoge kosten bij in vergelijking met de waarde.

Jaco,quote:Op vrijdag 6 juli 2012 04:55 schreef jaco het volgende:

[..]

Het is onduidelijk wat je niet snapt. De kosten worden gewoon berekend volgens de tabel van je broker. Als de minimum kosten bijv. 10 euro per transactie zijn, dan zie je die ook bij een transactie van 50 cent.

Het is mij onduidelijk waarom iemand ervoor kiest om zo weinig aandelen te kopen. Het is compleet onduidelijk waarom iemand zo een transactie doet. Zit hier een achterliggende gedachte of tactiek achter?

Ah, ik snap de verbazing nu. Er kunnen allerlei redenen voor zo'n kleine transactie zijn. Voor een van de partijen kan het aantal aandelen onbedoeld laag zijn. Iemand biedt bijvoorbeeld 0,01 voor 100.000 aandelen en op een bepaald moment is er 1 partij bereid om 50 aandelen voor die prijs te laten gaan.quote:Op vrijdag 6 juli 2012 17:29 schreef EvdR het volgende:

Het is mij onduidelijk waarom iemand ervoor kiest om zo weinig aandelen te kopen. Het is compleet onduidelijk waarom iemand zo een transactie doet. Zit hier een achterliggende gedachte of tactiek achter?

Neemt niet weg dat er een tegenpartij voor 0,50 euro een verkoop transactie doet, hetgeen inderdaad merkwaardig is. Niet voor iedere handelaar is de minimum commissie echter 10 euro. Grote, professionele partijen betalen maar een fractie van dat bedrag, zodat het voor een groot fonds oid toch nog de moeite was om die aandelen eruit te gooien.

Mogelijk dat een portfolio manager de naam Antonov gewoon niet meer in het portefeuille overzicht wil terug zien en er geld voor over heeft om die aandelen te lozen ?

Antonov, hequote:Op vrijdag 6 juli 2012 17:29 schreef EvdR het volgende:

[..]

Jaco,

Het is mij onduidelijk waarom iemand ervoor kiest om zo weinig aandelen te kopen. Het is compleet onduidelijk waarom iemand zo een transactie doet. Zit hier een achterliggende gedachte of tactiek achter?

Vwb de verkopende partij begrijp ik het wel. Ik zou die naam ook niet in mijn portefeuille willen zien opduiken

Op The Motley Fool, een grote amerikaanse investeerders community, geeft een (onbekende) belegger 100 lessen die hij zelf tot nu toe heeft geleerd. Ik vind het een mooie lijst:

http://www.fool.com/inves(...)ed-in-investing.aspx

http://www.fool.com/inves(...)ed-in-investing.aspx

quote:Op zaterdag 7 juli 2012 11:37 schreef jaco het volgende:

Op The Motley Fool, een grote amerikaanse investeerders community, geeft een (onbekende) belegger 100 lessen die hij zelf tot nu toe heeft geleerd. Ik vind het een mooie lijst:

http://www.fool.com/inves(...)ed-in-investing.aspx

quote:Being contrarian doesn't just mean doing the opposite. The "contrarian" street-crosser gets run over by a truck.

Aardige lijst. Ik ben het in de praktijk niet zo eens met "don't sell often", zeker niet met de huidige lage provisies. Sell conciously and with a plan. Dat wel

En ik mis ťťn van de belangrijkste: Contain your ego and testosteron. Everyone has bad ideas. Just don't stick with them.

Leuke lijst!

Mijn favorieten:

Mijn favorieten:

quote:7. My all-time favorite Warren Buffett quote: "We like things that you don't have to carry out to three decimal places. If you have to carry them out to three decimal places, they're not good ideas."

quote:27. One of my favorite lessons from the poker table: Action is overrated. The best players (and investors) are constantly weighing the opportunities, but rarely are they moved to act.

quote:88. Buffett's concept of the "circle of competence" is important: "There are all kinds of businesses that I don't understand, but that doesn't cause me to stay up at night. It just means I go on to the next one, and that's what the individual investor should do." Also consider Steve Jobs' quote: "Focus is about saying no." For a great book on saying no, read Seth Godin's tiny book The Dip.

One man's trash, another man's treasure.

Jaco & Dinosaur_Sr,

Bedankt voor jullie reactie! Het is me allemaal weer een stuk duidelijker.

Voor wat betreft mijn aandelen Antonov... die heb ik afgeschreven. Ik zie wel wanneer ze automatisch verdwijnen uit mijn portefeuille. haha

Nogmaals bedankt!

Bedankt voor jullie reactie! Het is me allemaal weer een stuk duidelijker.

Voor wat betreft mijn aandelen Antonov... die heb ik afgeschreven. Ik zie wel wanneer ze automatisch verdwijnen uit mijn portefeuille. haha

Nogmaals bedankt!

Even een noob vraagje hier:

Nokia staat zo nu zo ontzettend laag dat het voor mij interessant lijkt om wat aandelen te kopen. Ik verwacht dat ze over een jaar of 5 gewoon weer meedoen op de mobiele markt. Maar wat is nou het verschil tussen gewoon Nokia Oyj en de Aex versie? Welke moet ik nemen?

Er bestaat natuurlijk ook een kans dat Nokia het niet redt en failliet gaat of wordt overgenomen door bijvoorbeeld Microsoft. Wat gebeurt er dan met mijn aandelen?

Nokia staat zo nu zo ontzettend laag dat het voor mij interessant lijkt om wat aandelen te kopen. Ik verwacht dat ze over een jaar of 5 gewoon weer meedoen op de mobiele markt. Maar wat is nou het verschil tussen gewoon Nokia Oyj en de Aex versie? Welke moet ik nemen?

Er bestaat natuurlijk ook een kans dat Nokia het niet redt en failliet gaat of wordt overgenomen door bijvoorbeeld Microsoft. Wat gebeurt er dan met mijn aandelen?

Nokia staat genoteerd aan verschillende beurzen. Dit komt vaak voor en het beste kun je dan even de handels informatie van het aandeel op al die beurzen nagaan. Het is belangrijk om de beurzen te vermijden waar het aandeel een laag dagelijks handelsvolume heeft. De spread is dan meestal groter, dus je betaalt waarschijnlijk een hogere vraagprijs. De lage liquiditeit wordt opnieuw een probleem als je weer van het aandeel af wilt.quote:Op woensdag 22 augustus 2012 19:41 schreef ohjajohh het volgende:

Even een noob vraagje hier:

Nokia staat zo nu zo ontzettend laag dat het voor mij interessant lijkt om wat aandelen te kopen. Ik verwacht dat ze over een jaar of 5 gewoon weer meedoen op de mobiele markt. Maar wat is nou het verschil tussen gewoon Nokia Oyj en de Aex versie? Welke moet ik nemen?

Het lijkt er op dat de AEX notering daarom een slechte keuze is. Nokia Oyj (NOK1V) aan de beurs van Helsinki lijkt me wel een goede keuze. Er is ook veel handel in Nokia aan de NYSE, maar je hebt de aandelen dan in US dollars.

Het kan zijn dat je broker een veel hoger tarief rekent voor handel in Helsinki of New York. Je moet dan bekijken of het liquiditeits argument daar nog tegen op weegt.

Bij een overname krijg je waarschijnlijk een bericht van je broker. Er zal dan een Bid price verschijnen met de afgesproken overname prijs per aandeel. Als je de indruk krijgt dat die overname definitief is, kun je het beste de aandelen voor die prijs verkopen. Het is niet verplicht, maar als je dat niet doet dan blijf je met niet-genoteerde aandelen zitten. Dit kan zeer onhandig en kostbaar worden qua administratieve procedures.quote:Er bestaat natuurlijk ook een kans dat Nokia het niet redt en failliet gaat of wordt overgenomen door bijvoorbeeld Microsoft. Wat gebeurt er dan met mijn aandelen?

Als Nokia failliet gaat, blijf je gewoon de aandelen in je portfolio zien totdat het faillisement volledig is afgerond en je eventueel een laatste dividend krijgt uitgekeerd als er na afwikkeling nog geld over is voor de aandeelhouders. Er zijn altijd wel beleggers die dat verwachten dus je aandeel blijft gewoon verhandelbaar waarschijnlijk tegen een koers van een paar centen.

[ Bericht 1% gewijzigd door jaco op 23-08-2012 05:01:34 (spelling) ]

Thanks voor de uitleg!quote:Op donderdag 23 augustus 2012 04:56 schreef jaco het volgende:

[..]

Nokia staat genoteerd aan verschillende beurzen. Dit komt vaak voor en het beste kun je dan even de handels informatie van het aandeel op al die beurzen nagaan. Het is belangrijk om de beurzen te vermijden waar het aandeel een laag dagelijks handelsvolume heeft. De spread is dan meestal groter, dus je betaalt waarschijnlijk een hogere vraagprijs. De lage liquiditeit wordt opnieuw een probleem als je weer van het aandeel af wilt.

Het lijkt er op dat de AEX notering daarom een slechte keuze is. Nokia Oyj (NOK1V) aan de beurs van Helsinki lijkt me wel een goede keuze. Er is ook veel handel in Nokia aan de NYSE, maar je hebt de aandelen dan in US dollars.

Het kan zijn dat je broker een veel hoger tarief rekent voor handel in Helsinki of New York. Je moet dan bekijken of het liquiditeits argument daar nog tegen op weegt.

[..]

Bij een overname krijg je waarschijnlijk een bericht van je broker. Er zal dan een Bid price verschijnen met de afgesproken overname prijs per aandeel. Als je de indruk krijgt dat die overname definitief is, kun je het beste de aandelen voor die prijs verkopen. Het is niet verplicht, maar als je dat niet doet dan blijf je met niet-genoteerde aandelen zitten. Dit kan zeer onhandig en kostbaar worden qua administratieve procedures.

Als Nokia failliet gaat, blijf je gewoon de aandelen in je portfolio zien totdat het faillisement volledig is afgerond en je eventueel een laatste dividend krijgt uitgekeerd als er na afwikkeling nog geld over is voor de aandeelhouders. Er zijn altijd wel beleggers die dat verwachten dus je aandeel blijft gewoon verhandelbaar waarschijnlijk tegen een koers van een paar centen.

Ik ga dit topic ook weer eens volgen:)

Mijn rekening bij Binck is aangevraagd, en ondertussen ben ik heb ik bij plus500 20k speelgeld te besteden. Dag 1 ging dat van -800 naar +500 euro. Ik merkte meteen dat het niet goed voor m'n hart is als dat echte euro's waren, want ik vond het nu al spannend

Mijn rekening bij Binck is aangevraagd, en ondertussen ben ik heb ik bij plus500 20k speelgeld te besteden. Dag 1 ging dat van -800 naar +500 euro. Ik merkte meteen dat het niet goed voor m'n hart is als dat echte euro's waren, want ik vond het nu al spannend

censuur :O

Hier ook even een update dan

Ik sta nu met mijn portefeuille op een bescheiden plusje, dit doordat ik short ging in olie en dat aardig snel daalde.

Vandaag ben ik ook weer short gegaan waarbij ik in de U.S Oil en mijn vader in Brent Crude.

Mijn vader is nu dus aan het winnen

Ben nu ook druk bezig met boeken lezen over opties omdat dit toch wel een interessante alternatief is voor aandelen vooral met Butterfly strategieŽn en dergelijke.

Ik sta nu met mijn portefeuille op een bescheiden plusje, dit doordat ik short ging in olie en dat aardig snel daalde.

Vandaag ben ik ook weer short gegaan waarbij ik in de U.S Oil en mijn vader in Brent Crude.

Mijn vader is nu dus aan het winnen

Ben nu ook druk bezig met boeken lezen over opties omdat dit toch wel een interessante alternatief is voor aandelen vooral met Butterfly strategieŽn en dergelijke.

graag verwijderen

Hull - Options, Futures and Other Derivatives. Als je per se opties zou willen handelen, lees dan dit boek. Het behandeld oa het klassieke option pricing model van Black & Scholes, de zogenoemde "Brownian Motion" waar dit op gebaseerd is en de "Grieken."quote:Op vrijdag 24 augustus 2012 20:43 schreef Taciho het volgende:

Hier ook even een update dan

Ik sta nu met mijn portefeuille op een bescheiden plusje, dit doordat ik short ging in olie en dat aardig snel daalde.

Vandaag ben ik ook weer short gegaan waarbij ik in de U.S Oil en mijn vader in Brent Crude.

Mijn vader is nu dus aan het winnen

Ben nu ook druk bezig met boeken lezen over opties omdat dit toch wel een interessante alternatief is voor aandelen vooral met Butterfly strategieŽn en dergelijke.

Als je je hiermee bezig gaat houden dan zou je wellicht ook even je calculus-vaardigheid op moeten poetsen. "Taylor expansion" is namelijk weer aan die "Grieken" verbonden. Opties zijn complexe financiŽle producten die je niet zou moeten mogen handelen zonder deze kennis.

Ja wou die ook gaan lezen inderdaad.quote:Op zondag 26 augustus 2012 16:35 schreef Apollon het volgende:

[..]

Hull - Options, Futures and Other Derivatives. Als je per se opties zou willen handelen, lees dan dit boek. Het behandeld oa het klassieke option pricing model van Black & Scholes, de zogenoemde "Brownian Motion" waar dit op gebaseerd is en de "Grieken."

Als je je hiermee bezig gaat houden dan zou je wellicht ook even je calculus-vaardigheid op moeten poetsen. "Taylor expansion" is namelijk weer aan die "Grieken" verbonden. Opties zijn complexe financiŽle producten die je niet zou moeten mogen handelen zonder deze kennis.

Zelf heb ik nu Beleggen met opties gelezen van Michel van Oostvoorn, Leo Rijnhout (geef nog wel korte mening erover in 'boeken over economie' topic), dit boek legt alle mogelijke strategieen uit die er zijn, dus van spreads tot straddles en strangles. Hier beschrijven ze ook een beetje hoe de optie wordt gewaardeerd en dan vooral met de Grieken.

graag verwijderen

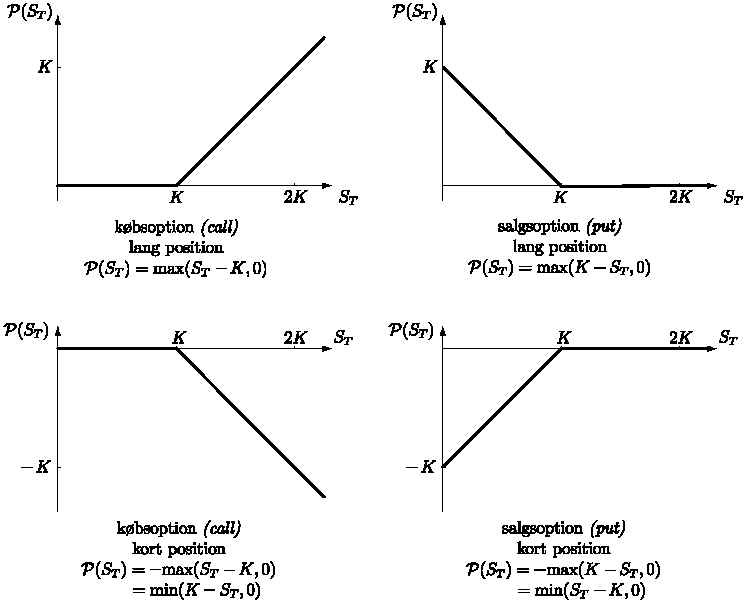

Je hoeft je niet echt in verschillende strategiŽn te verdiepen, zolang je maar de payoff van een call (long en short) en een put (long en short) kunt visualiseren:quote:Op maandag 27 augustus 2012 21:53 schreef Taciho het volgende:

[..]

Ja wou die ook gaan lezen inderdaad.

Zelf heb ik nu Beleggen met opties gelezen van Michel van Oostvoorn, Leo Rijnhout (geef nog wel korte mening erover in 'boeken over economie' topic), dit boek legt alle mogelijke strategieen uit die er zijn, dus van spreads tot straddles en strangles. Hier beschrijven ze ook een beetje hoe de optie wordt gewaardeerd en dan vooral met de Grieken.

Met deze bouwstenen kun je vervolgens maken wat je wilt, neem bijvoorbeeld de straddle:

Je ziet gelijk dat je dit met een call en een put (beide long) op moet zetten.

Profiteren van een gelijkblijvende koers? Dan moet je rond een bepaalde koers bouwen, met een positieve payoff op die koers. Je begint dan met een long call (strike = k - x), en vlakt die af met een short call (strike = k). Dan heb je trouwens al een long call spread:

Vervolgens neem je nog een short call (strike = k) en vlak je die verder weer af met een long call (strike = k + x). Dit tweede deel ziet eruit als een long put spread:

Geen toeval, dit is put-call parity. Je kunt de gehele structuur ook met puts maken, zie bouwstenen ter bevestiging (in dit geval een long put op k2 en een short put op k1).

Voeg nu de twee structuren samen (op strike = k) en je hebt een long butterfly:

Wil je een short butterfly? Geen probleem, gewoon alle longs en shorts omdraaien.

Edit: nog even terug naar die straddle. De punt in die long butterfly is natuurlijk ook gewoon een short straddle, alleen "knip" je de staarten af om een theoretisch onbeperkt verlies te beperken.

Wil je anders een wat bredere range om van te profiteren? Haal de structuren dan wat uit elkaar, en je hebt een long iron condor:

Spannender wordt het niet. Je zou als oefening kunnen bedenken hoe je een box spread op zou kunnen zetten (constante payoff)

[ Bericht 7% gewijzigd door Apollon op 28-08-2012 11:14:58 ]

Lijkt me van een heel ander niveau dan Hull (Ik ken Van Oostvoorn & Rijnhout niet, Hull wel).quote:Op maandag 27 augustus 2012 21:53 schreef Taciho het volgende:

[..]

Ja wou die ook gaan lezen inderdaad.

Zelf heb ik nu Beleggen met opties gelezen van Michel van Oostvoorn, Leo Rijnhout (geef nog wel korte mening erover in 'boeken over economie' topic), dit boek legt alle mogelijke strategieen uit die er zijn, dus van spreads tot straddles en strangles. Hier beschrijven ze ook een beetje hoe de optie wordt gewaardeerd en dan vooral met de Grieken.

Het hangt een beetje af van wat je met je opties wilt doen voor wat voor niveau je nodig hebt.

Ook een mooie post van Apollon, btw.

2017: RGN BKK FCO LHR NRT LHR TLL LHR MIA BOG MIA JFK LHR LHR

2018: BCN SOF MLA IST ZAG DBV SPU ZAG SOF BOJ IST CGK JOG LOP DPS LBJ DPS SIN IST KBP BKK LPQ UTH KBP

2019: BCN LCY AGP SBZ KBP LPP SVL DOH JNB CPT DOH TFS

2020: ALC BIO LCY

2018: BCN SOF MLA IST ZAG DBV SPU ZAG SOF BOJ IST CGK JOG LOP DPS LBJ DPS SIN IST KBP BKK LPQ UTH KBP

2019: BCN LCY AGP SBZ KBP LPP SVL DOH JNB CPT DOH TFS

2020: ALC BIO LCY