Ik heb hier twee heldere verhalen uit 2007 en 2009 van Albert Spits die de spijker toch aardig op zijn kop lijkt te slaan. Het is Oosterijkse school.

http://www.libertarian.nl/wp/2007/06/schuldgeld/

http://www.inflatie-defla(...)ieuwe-werkelijkheid/

Wie goed luistert naar alle voorspellers van hyperinflatie kan ze horen zeggen: Als de centrale banken blijven printen, dan krijgen we hyperinflatie.

Trichet heeft aangeven dat niet te doen en juist hoge inflatie de kop in te drukken met renteverhogingen.

http://www.spiegel.de/international/europe/0,1518,694960,00.html

quote:http://blogs.wsj.com/econ(...)to-accept-deflation/"Those who believe -- or, even worse, are suggesting -- that we will tolerate inflation in the future are making a grave error."

quote:Asked by the paper whether this means “even accepting a period of deflation, with all the possible social consequences this might have?” Mr. Trichet replied: “Yes.”

Bernanke zit op een ander spoor en zal alles doen om deflatie te voorkomen.

quote:Het is natuurlijk ook mogelijk dat het vertrouwen in de dollar of euro of pond plotseling wordt opgezegd wat lokaal wel een soort hyperinflatie zou kunnen veroorzaken, maar deflatie lijkt me op dit moment iig voor de eurozone toch het meest waarschijnlijke scenario.http://www.federalreserve(...)20021121/default.htm

[quote]

"If we do fall into deflation, however, we can take comfort that the logic of the printing press example must assert itself, and sufficient injections of money will ultimately always reverse a deflation."

"I hope to have persuaded you that the Federal Reserve and other economic policymakers would be far from helpless in the face of deflation, even should the federal funds rate hit its zero bound."

Eens, oneens?

quote:Waarom?Op maandag 17 mei 2010 00:40 schreef DiegoArmandoMaradona het volgende:

Mij lijkt een lage inflatie met lage rentes het meest waarschijnlijk

quote:Omdat het zo al lang gaat

Bovendien zullen met name China en Japan die erg afhankelijk zijn van export hierheen ervoor zorgen dat hun produkten goedkoop blijven

quote:En dat maakt dat 't zo blijft?Op maandag 17 mei 2010 00:42 schreef DiegoArmandoMaradona het volgende:

[..]

Omdat het zo al lang gaat

quote:Ik denk van wel

quote:Ik verwacht dat er deflatie komt, je ziet het al reeds gebeuren met duurzame goederen, deze zijn vrijwel allemaal goedkoper geworden. Uiteindelijk zal de rek daar wel uitgaan uiteraard. Maar de afgelopen tijd heeft bij veel bedrijven toch vooral in het teken gestaan van kostenreductie om zodoende toch nog wat winst te kunnen maken.

quote:NuAutoverkopen EU zakken weer in

Uitgegeven: 17 mei 2010 08:54

BRUSSEL - In Europa zijn in april minder personenauto's verkocht dan een jaar eerder.

© Autoweek

In vergelijking met dezelfde maand een jaar geleden daalden de Europese autoverkopen met 7,4 procent.

Over de eerste drie maanden van het jaar is er nog wel sprake van een gestegen verkoop met 4,8 procent. Dat maakte de Europese brancheorganisatie van autofabrikanten ACEA maandag bekend.

In totaal verkochten autofabrikanten in april in de Europese Unie 1,13 miljoen personenauto's. Een jaar eerder waren dat er 1,22 miljoen. Over het eerste kwartaal lag het aantal verkochte personenauto's op ruim 4,80 miljoen ten opzichte van ruim 4,58 miljoen in dezelfde periode een jaar eerder.

Ierland

De verkopen verschilden flink per land. Zo zag Ierland het aantal verkochte personenauto's in april bijna verdubbelen tot 8544 stuks. Daarentegen daalden de verkopen in zowel Slowakije als Bulgarije met ruim 50 procent.

Dalende verkopen en dus overcapaciteit.

quote:De koopsubsidie is ook stopgezet, dus veel mensen zullen nu weer gewoon in hun oude auto verder rijden. Mijn karretje uit 1992 doet het nog steeds fantastisch, dus men moet wel met een heel goed aanbod komen wil ik die omruilen voor een nieuw stuk blik

quote:In Nederland nu net meerOp maandag 17 mei 2010 09:27 schreef Digi2 het volgende:

[..]

Nu

Dalende verkopen en dus overcapaciteit.

quote:Nu effe niet nee, maar ik wil de cijfers over een half jaar wel weer zien. Er zijn mensen in NL die denken dat de crisis nu wel weer over is, maar de werkelijke ellende is nog verre van voorbij. Ik ben benieuwd naar de maatregelen van de ECB tegen het oplopen van de inflatie? Iemand enige suggesties?

quote:De enige reden van inflatie zou zijn dat men het vertrouwen totaal verliest in fiat geld. Zover is het nog niet en mocht dat het geval zijn dan kan de ECB alsnog nieuwe edelmetalen munten slaan. Papiergeld zal dan de 1ste tijd niet meer aan de orde zijn.Op maandag 17 mei 2010 09:43 schreef xenobinol het volgende:

maatregelen van de ECB tegen het oplopen van de inflatie? Iemand enige suggesties?

Een "gewone" inflatie door oplopende lonen en grondstofprijzen is totaal niet aan de orde, integendeel zelfs.

quote:Dat is ook maar zo'n aanname. Als mensen het vertrouwen verliezen in fiat geld en vluchten naar edelmetaal kan de ECB niet echt edelmetaal gaan circuleren. Niet voor de prijs die de edelmetalen nu doen in ieder geval. Om een redelijke inwisselbaarheid te krijgen (uitstaande geld in omloop, versus goud reserve in de kluizen), zou goud een veelvoud moeten zijn van de prijs van vandaag.Op maandag 17 mei 2010 09:57 schreef Digi2 het volgende:

[..]De enige reden van inflatie zou zijn dat men het vertrouwen totaal verliest in fiat geld. Zover is het nog niet en mocht dat het geval zijn dan kan de ECB alsnog nieuwe edelmetalen munten slaan. Papiergeld zal dan de 1ste tijd niet meer aan de orde zijn.

Een "gewone" inflatie door oplopende lonen en grondstofprijzen is totaal niet aan de orde, integendeel zelfs.

En, het zou precies het tegenovergestelde effect geven als wat de ECB geoogd. Door inwisselbaarheid van fiat geld in goud officieel te maken laat de ECB een concurrerend geld toe, wat het einde is van fiat geld. Het zou dan in essentie een rem zetten op de mogelijkheid om monetaire politiek te voeren - iets wat de ECB zeker niet zou willen.

quote:Ik heb het niet over inwisselbaarheid van fiat voor goud. Als men het vertrouwen totaal verliest in fiat geld kan de ECB nix anders doen dan een liquide edelmetaal geldmarkt bevorderen anders klapt de economie helemaal in elkaar.Op maandag 17 mei 2010 10:46 schreef RdeV het volgende:

En, het zou precies het tegenovergestelde effect geven als wat de ECB geoogd. Door inwisselbaarheid van fiat geld in goud officieel te maken laat de ECB een concurrerend geld toe, wat het einde is van fiat geld.

Het einde van het bestaande fiatgeld als betaalmiddel is dan al een gepasseerd station.

quote:Maar de bevolking juist welHet zou dan in essentie een rem zetten op de mogelijkheid om monetaire politiek te voeren - iets wat de ECB zeker niet zou willen.

[ Bericht 11% gewijzigd door Digi2 op 17-05-2010 11:18:38 ]

De gemiddelde huizenprijs gaat overigens binnen 5 jaar onder de 150000 euro

quote:Geloof je dat zelfOp maandag 17 mei 2010 11:12 schreef huizenmarkt-zeepbel.nl het volgende:

lichte deflatie. De grote deflatie zal worden opgevangen door de geldpers. De droom van elke bankier....

quote:Dat acht ik ook mogelijk.De gemiddelde huizenprijs gaat overigens binnen 5 jaar onder de 150000 euro

Hyperinflatie is totaal niet aan de orde. Niet omder men het niet zou willen, maar omdat het marktechnisch gezien helemaal niet kan op dit moment en men alles zal doen om dat te voorkomen als het ooit in de picture komt(de komende jaren zowiezo niet). De hyperinflatie verhalen zijn momenteel een enorme hype mede gevoed door de goudsector waarin men elkaar klakkeloos, vaak slecht beargumenteerd, na vertelt zonder echt verstand van zaken te hebben.

quote:Goud is gewoon goud, niet meer dan dat. Als het vertrouwen in het fiat geld verloren gaat dan heb je ook niets aan je stapel goudbaren. Daar kun je geen eten voor kopen als de rest van het systeem op zijn gat ligt, de hele productieketen is van elkaar afhankelijk.Op maandag 17 mei 2010 11:48 schreef piepeloi55 het volgende:

De hyperinflatie verhalen zijn momenteel een enorme hype mede gevoed door de goudsector waarin men elkaar klakkeloos, vaak slecht beargumenteerd, na vertelt zonder echt verstand van zaken te hebben.

quote:Welke ellende?Op maandag 17 mei 2010 09:43 schreef xenobinol het volgende:

[..]

Nu effe niet nee, maar ik wil de cijfers over een half jaar wel weer zien. Er zijn mensen in NL die denken dat de crisis nu wel weer over is, maar de werkelijke ellende is nog verre van voorbij. Ik ben benieuwd naar de maatregelen van de ECB tegen het oplopen van de inflatie? Iemand enige suggesties?

quote:Zodra jouw geliefde HRA word afgeschaft ga je misschien ook wat van die ellende ondervinden

Althans daar vrees je toch voor?

quote:Trichet geeft aan verhogen van de rente.Op maandag 17 mei 2010 09:43 schreef xenobinol het volgende:

[..]

Nu effe niet nee, maar ik wil de cijfers over een half jaar wel weer zien. Er zijn mensen in NL die denken dat de crisis nu wel weer over is, maar de werkelijke ellende is nog verre van voorbij. Ik ben benieuwd naar de maatregelen van de ECB tegen het oplopen van de inflatie? Iemand enige suggesties?

quote:De konijnen hier in het hok zeiden, gisteren kregen we wortels van Piet, eergisteren kregen we wortels, de dag daarvoor kregen we wortels, dag daarvoor ook...Op maandag 17 mei 2010 00:42 schreef DiegoArmandoMaradona het volgende:

[..]

Omdat het zo al lang gaat

Hmm, Dan krijgen we vandaag van Piet ook wortels, als ie straks klaar is met het slijpen van dat hakmes...

quote:Zwakzinnige FokkersOp maandag 17 mei 2010 13:42 schreef xenobinol het volgende:

[..]

Zodra jouw geliefde HRA word afgeschaft ga je misschien ook wat van die ellende ondervinden

Althans daar vrees je toch voor?

quote:Natuurlijk niet. In dat geval gaat de huizenmarkt op slot. Niemand gaat zijn huis met een ton verlies verkopen als ze de maanlasten nog kunnen dragen.Op maandag 17 mei 2010 11:12 schreef huizenmarkt-zeepbel.nl het volgende:

De gemiddelde huizenprijs gaat overigens binnen 5 jaar onder de 150000 euro

quote:bron?

quote:Je kan ook gewoon nieuwbouw plegen voor de mensen die nog geen dak boven hun hoofd hebben. Dat de rest van de markt 'op slot' zit is dan geen enkel bezwaar. Overigens zijn er mensen die bij een daling van 50% nog steeds overwaarde hebben. Alleen de sukkels onderin de pyramide zitten vast.Op maandag 17 mei 2010 20:39 schreef ColtZ40 het volgende:

Natuurlijk niet. In dat geval gaat de huizenmarkt op slot. Niemand gaat zijn huis met een ton verlies verkopen als ze de maanlasten nog kunnen dragen.

quote:Dat is typisch macro-economen praat. Ik geloof er geen hout van.Op maandag 17 mei 2010 22:10 schreef Rejected het volgende:

Ik vraag me af of de theorie van deflatie daadwerkelijk opgaat, dat mensen hun aankopen uitstellen omdat het goedkoper wordt.

Het zit natuurlijk wel ietsje anders bij pure overbodige luxe producten die erg duur zijn, maar heel veel zal het niet uit gaan maken denk ik. Je hebt er niks aan om de aankoop van de sportwagen uit te blijven stellen, je wilt er immers deze zomer in rijden.

quote:Daarom.Op maandag 17 mei 2010 22:31 schreef Bolkesteijn het volgende:

[..]

Dat is typisch macro-economen praat. Ik geloof er geen hout van.Mensen consumeren omdat zij een bepaalde behoefte hebben naar een product op een bepaald moment. En juist in dat moment zit hem de crux, niemand gaat bijvoorbeeld twee weken geen drinkwater kopen, en dus niks drinken, omdat het aan het einde van de week een stuiver goedkoper is. En zo is het bij heel veel producten het geval, de consumptie daarvan kan slechts voor een beperkte periode uitgesteld worden. Vaak loont het niet eens omdat de deflatie daarvoor veel te laag is.

Het zit natuurlijk wel ietsje anders bij pure overbodige luxe producten die erg duur zijn, maar heel veel zal het niet uit gaan maken denk ik. Je hebt er niks aan om de aankoop van de sportwagen uit te blijven stellen, je wilt er immers deze zomer in rijden.

Dat waren ook mijn gedachten.

quote:Je kan ook een sportwagen hurenOp maandag 17 mei 2010 22:31 schreef Bolkesteijn het volgende:

Je hebt er niks aan om de aankoop van de sportwagen uit te blijven stellen, je wilt er immers deze zomer in rijden.

quote:Dat lijkt mij echt niks. Moet je eerst een afspraak maken om een middagje te kunnen rijden.

quote:Maar als deflatie niet zo'n probleem is, dan kunnen we toch net zo goed terug naar een goudstandaard?Op maandag 17 mei 2010 22:31 schreef Bolkesteijn het volgende:

[..]

Dat is typisch macro-economen praat. Ik geloof er geen hout van.Mensen consumeren omdat zij een bepaalde behoefte hebben naar een product op een bepaald moment. En juist in dat moment zit hem de crux, niemand gaat bijvoorbeeld twee weken geen drinkwater kopen, en dus niks drinken, omdat het aan het einde van de week een stuiver goedkoper is. En zo is het bij heel veel producten het geval, de consumptie daarvan kan slechts voor een beperkte periode uitgesteld worden. Vaak loont het niet eens omdat de deflatie daarvoor veel te laag is.

Het zit natuurlijk wel ietsje anders bij pure overbodige luxe producten die erg duur zijn, maar heel veel zal het niet uit gaan maken denk ik. Je hebt er niks aan om de aankoop van de sportwagen uit te blijven stellen, je wilt er immers deze zomer in rijden.

quote:Waarom zou je deflatie krijgen met een goudstandaard?Op maandag 17 mei 2010 23:51 schreef Schaffelaar het volgende:

[..]

Maar als deflatie niet zo'n probleem is, dan kunnen we toch net zo goed terug naar een goudstandaard?

[ Bericht 8% gewijzigd door piepeloi55 op 18-05-2010 00:29:45 ]

quote:De geldhoeveelheid is stabiel, maar de omloopsnelheid is dat niet. Zodra er enige economische verandering plaatsvind zie je dat direct terug in het CPI. Vandaar dat in de tijd van een goudstandaard in en deflatie elkaar extreem snel en in kracht opvolgen wat het systeem instabieler maakt en dus minder welvaart kan genereren.Op dinsdag 18 mei 2010 00:07 schreef Bolkesteijn het volgende:

Waarom zou je deflatie krijgen met een goudstandaard?

quote:Dus is er deflatie noch inflatie.Op dinsdag 18 mei 2010 00:27 schreef piepeloi55 het volgende:

De geldhoeveelheid is stabiel...

quote:Kun je dit wat beter uitleggen wat je hiermee bedoeld?...maar de omloopsnelheid is dat niet. Zodra er enige economische verandering plaatsvind zie je dat direct terug in het CPI. Vandaar dat in de tijd van een goudstandaard in en deflatie elkaar extreem snel en in kracht opvolgen wat het systeem instabieler maakt en dus minder welvaart kan genereren.

NB: Inflatie en deflatie zijn slechts de veranderingen in geldhoeveelheid, en niet de verandering in nominale prijzen (waarin de Fishervergelijking uitgedrukt is, monetaire economie kijkt namelijk alleen naar nominale prijsvorming).

[ Bericht 4% gewijzigd door Bolkesteijn op 18-05-2010 00:51:56 ]

quote:Ik ben geen econoom en druk het daarom misschien verkeerd uit, maar in het geval van een goudstandaard zal de voorraad goud langzaam groeien omdat het nog steeds uit de grond word gehaald. Als ik het goed begrijp heb je volgens jou definitie dus lichte inflatie.Op dinsdag 18 mei 2010 00:42 schreef Bolkesteijn het volgende:

[..]

Dus is er deflatie noch inflatie.

[..]

Kun je dit wat beter uitleggen wat je hiermee bedoeld?Kun je het tevens onderbouwen dat inflatie en deflatie elkaar in steeds heftigere amplitudes opvolgden? Het lijkt mij sterk want ten tijde van de goud standaard was er een lichte inflatie doordat er meer goud gedolven werd dan er weg viel uit de markt.

NB: Inflatie en deflatie zijn slechts de veranderingen in geldhoeveelheid, en niet de verandering in nominale prijzen (waarin de Fishervergelijking uitgedrukt is, monetaire economie kijkt namelijk alleen naar nominale prijsvorming).

Maar als de economie groeit zullen producten steeds makkelijker en goedkoper te produceren zijn. Hierdoor daalt de consumentenprijs. De economie groeit over het algemeen harder dan de goudvoorraad, dus neemt de koopkracht toe.

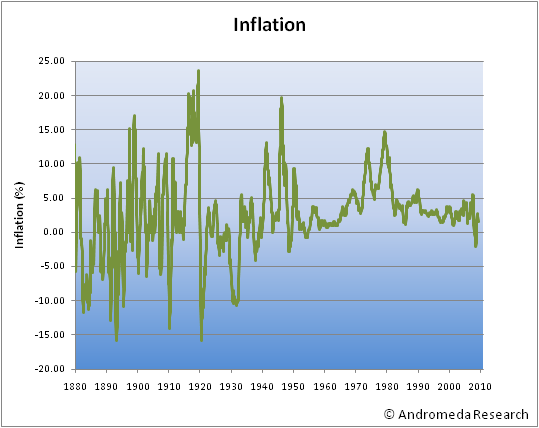

quote:Inflatie aan de hand van geldgroei is er inderdaad niet of heel weinig ten tijde van een goudstandaard. Er is constant ongeveer evenveel geld aanwezig waardoor de economie telkens word afgeremd bij voorspoed. Geld word dan immers schaars en de rente hoog, de geldhoeveelheid kan immers niet mee fluctureren met de economische groei+inflatie. De omloopsnelheid van dat geld veranderd dus bij een bepaalde economische verandering vrij snel, wat ook meteen terug te zien is in het CPI. Dat zorgt voor een zeer instabiel monetair en daarmee ook sociaal systeem. Dat is ook goed terug te zien in het plaatje van Selang.Op dinsdag 18 mei 2010 00:42 schreef Bolkesteijn het volgende:

Kun je dit wat beter uitleggen wat je hiermee bedoeld?Kun je het tevens onderbouwen dat inflatie en deflatie elkaar in steeds heftigere amplitudes opvolgden? Het lijkt mij sterk want ten tijde van de goud standaard was er een lichte inflatie doordat er meer goud gedolven werd dan er weg viel uit de markt.

NB: Inflatie en deflatie zijn slechts de veranderingen in geldhoeveelheid, en niet de verandering in nominale prijzen (waarin de Fishervergelijking uitgedrukt is, monetaire economie kijkt namelijk alleen naar nominale prijsvorming).

quote:Dat gaat niet op als je het - zoals de Oostenrijkse school - bekijkt vanuit een ander perspectief. Rente heeft een functie, die werkt om aan te geven dat kapitaal schaars is. Daarop reageren producenten en consumenten onderling. Monetaire politiek, die met fiat geld mogelijk is, zorgt enkel voor een verstoring van de rente functie, en daarmee gepaarde misinvesteringen.Op dinsdag 18 mei 2010 11:00 schreef piepeloi55 het volgende:

[..]

Inflatie aan de hand van geldgroei is er inderdaad niet of heel weinig ten tijde van een goudstandaard. Er is constant ongeveer evenveel geld aanwezig waardoor de economie telkens word afgeremd bij voorspoed. Geld word dan immers schaars en de rente hoog, de geldhoeveelheid kan immers niet mee fluctureren met de economische groei+inflatie. De omloopsnelheid van dat geld veranderd dus bij een bepaalde economische verandering vrij snel, wat ook meteen terug te zien is in het CPI. Dat zorgt voor een zeer instabiel monetair en daarmee ook sociaal systeem. Dat is ook goed terug te zien in het plaatje van Selang.

[ afbeelding ]

Voorbeeld: Tijdens een economische voorspoedige periode, kopen mensen veel goederen. Ze prefereren huidige consumptie boven toekomstige consumptie. Daardoor sparen ze weinig, en is er dus weinig kapitaal beschikbaar voor langlopende investeringen, ofwel rente zou hoog zijn volgens de marktwerking. De centrale bank vind hoge rente niet fijn, en verruimt de geld hoeveelheid (rente is laag). Daardoor denkt de ondernemer dat de consument spaart voor toekomstige consumptie, en gaat een fabriek bouwen die over 2 jaar produceert. Enkel, de consument heeft over 2 jaar geen geld om die goederen te kopen, omdat die de consumptie al reeds eerder heeft gedaan. Het overschot van het geld was ter beschikking gesteld door de centrale bank. Door deze misinvesteringen onstaat er een bust periode, waar de misinvesteringen worden weggewerkt.

Fiat geld maakt monetaire politiek mogelijk, die in essentie de oorzaak is van de moderne boom-bust cyclus (wat niet inhoud dat deze niet bestond onder een goud standaard).

quote:Interview Der Spiegel:

Those who believe -- or, even worse, are suggesting -- that we will tolerate inflation in the future are making a grave error. The governing council of the ECB did not hesitate to increase rates in July 2008 in a period of financial turbulence in order to ensure price stability. We were criticized at the time by the markets.

quote:Juist door die schaarste in geld ontstaat er een telkens opvolgende boom-bust (de bekende 7 vette-7 magere jaren)situatie tijdens een goudstandaard. Ook bij een goudstandaard word de markt niet wakker gehouden met de nodige misinvesteringen (zoals je suggereert) is gebleken, gezien de bubbles die in die tijden zijn opgeblazen. Dat heeft dus meer met de menselijke psyche te maken dan de valuta.Op dinsdag 18 mei 2010 13:12 schreef RdeV het volgende:

<knip>

De geldhoeveelheid laten groeien gelijk aan de economische groei en inflatie voorkomt die schaarste, waardoor de economie zich verder kan ontwikkelen zonder dat dat (hoge) inflatie hoeft te veroorzaken. Het enige probleem is dat die geldhoeveelheid groeit door schuld op te nemen en er een tijd komt dat dat niet meer kan en je een depressie voor lief moet nemen. Maar liever dit systeem van fiat geld wat op termijn veel meer welvaart en daarmee stabiliteit creert dan een goudstandaard met haar mankementen.

quote:Wat vind je van de idee om fiat geld niet op schuld te baseren, maar gewoon op geld?Op dinsdag 18 mei 2010 15:35 schreef piepeloi55 het volgende:

[..]

Juist door die schaarste in geld ontstaat er een telkens opvolgende boom-bust (de bekende 7 vette-7 magere jaren)situatie tijdens een goudstandaard. Ook bij een goudstandaard word de markt niet wakker gehouden met de nodige misinvesteringen (zoals je suggereert) is gebleken, gezien de bubbles die in die tijden zijn opgeblazen. Dat heeft dus meer met de menselijke psyche te maken dan de valuta.

De geldhoeveelheid laten groeien gelijk aan de economische groei en inflatie voorkomt die schaarste, waardoor de economie zich verder kan ontwikkelen zonder dat dat (hoge) inflatie hoeft te veroorzaken. Het enige probleem is dat die geldhoeveelheid groeit door schuld op te nemen en er een tijd komt dat dat niet meer kan en je een depressie voor lief moet nemen. Maar liever dit systeem van fiat geld wat op termijn veel meer welvaart en daarmee stabiliteit creert dan een goudstandaard met haar mankementen.

quote:Fiat is natuurlijk gewoon geld, maar het word pas gecreerd (in de ware economie) op het moment dat er schuld word gemaakt. Geld is in feite een schuldbekentenis en geeft het daarmee waarde. Een fiat systeem dat niet gebaseerd is op dit mechanisme zou betekenen dat er geld verzonnen moet worden zonder enige tegenwaarde. Het zou dan de overheid moeten zijn die dat geld zou drukken en niet de banken zoals nu het geval is. De geldhoeveelheid en de richting waar het geld naartoe gaat zou dan niet worden bepaald door marktomstandigheden, maar door de idealen van een politici. Dat lijkt me geen goede manier om duurzame groei en daarmee economische stabiliteit en welvaart te creeren.Op dinsdag 18 mei 2010 19:21 schreef iamcj het volgende:

Wat vind je van de idee om fiat geld niet op schuld te baseren, maar gewoon op geld?

quote:Ik was nog even vergeten een andere voorwaarde te introduceren. Fractioneel reserve bankieren moet verboden worden. Fractioneel reserve bankieren zorgt voor ongeoorloofde geldgroei omdat geld zowel direct opeisbaar is voor de houder van het deposito als dat het geld uitgeleend is.Op dinsdag 18 mei 2010 11:00 schreef piepeloi55 het volgende:

Inflatie aan de hand van geldgroei is er inderdaad niet of heel weinig ten tijde van een goudstandaard.

quote:Er is constant ongeveer evenveel geld, maar dat hindert niet want zelfs het meest inelastische goed heeft altijd nog het prijsmechanisme om zich aan toenemende of afnemende vraag aan te passen. Wat er gebeurd is dat de waarde van het geld in reële termen toeneemt, voor eenzelfde hoeveelheid geld kan meer gekocht worden. Waar het bij rente om gaat is de allocatie van geld over vermogenstitels, rente is onder andere een vergoeding voor het verlies van mogelijkheden om datzelfde geld in andere vermogenstitels weg te zetten (opportunity costs). Het is dus niet zo dat wel met de constatering dat geld een nagenoeg perfect inelastisch goed wordt bij een gouden standaard dat daarmee ook het geld dat beschikbaar is voor vermogenstitels ook inelastisch wordt.Er is constant ongeveer evenveel geld aanwezig waardoor de economie telkens word afgeremd bij voorspoed. Geld word dan immers schaars en de rente hoog, de geldhoeveelheid kan immers niet mee fluctureren met de economische groei+inflatie.

quote:Waarom zou het een instabiel systeem zijn? Nee, prijzen bevatten onder een goudstandaard veel betere informatie, het wordt nauwelijks vertroebeld door inflatie en het is niet meer mogelijk om monetaire interventie uit te oefenen. Hierdoor zal het prijsmechanisme in de markt beter gaan werken. En dat is heel belangrijk, er zijn steeds meer aanwijzingen dat de grote misallocatie van geld wat de huidige kredietcrisis heeft veroorzaakt het gevolg is het disfunctioneren van het prijsmechanisme (onder andere mijn docent Finance ziet dat als een serieuze oorzaak van de kredietcrisis). De steeds verder toenemende druk of rendementen van gewone aandelenbeleggingen, obligatiebeleggingen en spaarrekeningen drijft marktpartijen er toe juist in steeds risicovollere producten te stappen omdat zij een beter rendement willen behalen.De omloopsnelheid van dat geld veranderd dus bij een bepaalde economische verandering vrij snel, wat ook meteen terug te zien is in het CPI. Dat zorgt voor een zeer instabiel monetair en daarmee ook sociaal systeem.

quote:Nee, dat is een te vroege constatering, het is goed mogelijk dat bijvoorbeeld de stabilisatie de politieke omstandigheden daar toe geleid hebben. Zeker in Europa is er toen een periode van politieke rust aangebroken, met een korte periode van wat meer onrust eind jaren 70, begin jaren 80. Daarnaast vraag ik mij sterk af wat als maatstaf voor inflatie genomen is, immers eerder constateerden we nog dat inflatie onder een gouden standaard nihil zou zijn omdat de geldhoeveelheid nagenoeg constant is.Dat is ook goed terug te zien in het plaatje van Selang.

quote:Dat is ook de bedoeling, zo word een reserve aangehouden en rekening gehouden met risico. De geldgroei is in stand te houden door centrale banken en dat is hun taak middels een hogere rente. Dat deze zich er niet aan houden ligt niet aan het systeem an sich maar aan de menselijke psyche.Op woensdag 19 mei 2010 04:25 schreef Bolkesteijn het volgende:

Ik was nog even vergeten een andere voorwaarde te introduceren. Fractioneel reserve bankieren moet verboden worden. Fractioneel reserve bankieren zorgt voor ongeoorloofde geldgroei omdat geld zowel direct opeisbaar is voor de houder van het deposito als dat het geld uitgeleend is.

quote:Juist omdat de geldhoeveelheid niet kan flucturele met de economische omstandigheden word de economie telkens afgeremd, dat brengt op termijn minder welvaart teweeg en dus ook meer sociale en politieke onrust. De reden waarom er prijsallocatie is, is omdat er een bubble word opgeblazen door onder andere een soepele geldgroei. Maar dat is niet een must voor een bubble. Een bubble draait vooral om het verhaal en word gezien als een waarheid waar niet aan te tornen is, dat komt ook voor bij een goudstandaard waar dan ook prijsallocatie en kredietexpansie bij optreed. Nogmaals het ligt niet aan het systeem an sich maar aan de menselijke psyche en het juist toepassen van de regels.Waarom zou het een instabiel systeem zijn? Nee, prijzen bevatten onder een goudstandaard veel betere informatie, het wordt nauwelijks vertroebeld door inflatie en het is niet meer mogelijk om monetaire interventie uit te oefenen. Hierdoor zal het prijsmechanisme in de markt beter gaan werken. En dat is heel belangrijk, er zijn steeds meer aanwijzingen dat de grote misallocatie van geld wat de huidige kredietcrisis heeft veroorzaakt het gevolg is het disfunctioneren van het prijsmechanisme (onder andere mijn docent Finance ziet dat als een serieuze oorzaak van de kredietcrisis). De steeds verder toenemende druk of rendementen van gewone aandelenbeleggingen, obligatiebeleggingen en spaarrekeningen drijft marktpartijen er toe juist in steeds risicovollere producten te stappen omdat zij een beter rendement willen behalen.

quote:Die politieke rust is juist aangebroken door een stabiel monetair systeem dat enorme welvaart creerd. Bij een goudstandaard word de economie telkens afgeremd en dat brengt behalve economische/monetaire onrust ook sociale/politieke onrust teweeg. Mocht dat uitlopen op conflicten dan brengt dat uiteraard veranderingen in het CPI met zich mee. Maar de reden waarom er constant sprake is van een fors schommelend CPI is omdat de geldhoeveelheid stabiel is en daardoor de omloopsnelheid van het geld flink fluctueerd bij economische veranderingen.Nee, dat is een te vroege constatering, het is goed mogelijk dat bijvoorbeeld de stabilisatie de politieke omstandigheden daar toe geleid hebben. Zeker in Europa is er toen een periode van politieke rust aangebroken, met een korte periode van wat meer onrust eind jaren 70, begin jaren 80. Daarnaast vraag ik mij sterk af wat als maatstaf voor inflatie genomen is, immers eerder constateerden we nog dat inflatie onder een gouden standaard nihil zou zijn omdat de geldhoeveelheid nagenoeg constant is.

Kortom, de voordelen van een goustandaard worden teniet gedaan mits je de regels die het fiat stelsel met zich meebrengt accepteert. De goudstandaard heeft het nadeel dat de geldhoeveelheid niet kan meegroeien en dat zorgt voor economische/monetaire en daarmee ook sociale instabiliteit en creerd daarmee op termijn vele malen minder welvaart als een goed onderhouden fiat stelsel.

Lage rente is een slecht teken, want angst voor deflatie - RTL Z

quote:Waarom bizar... 1+1 is toch meestal 2?Op zondag 23 mei 2010 17:43 schreef SemperSenseo het volgende:

Bizar, ondanks het grootschalig bijdrukken van geld en de schulden in het westen, denken lange termijn obligatiebeleggers dat er toch een deflatie zit aan te komen:

Lage rente is een slecht teken, want angst voor deflatie - RTL Z

quote:er al is dusOp zondag 23 mei 2010 17:43 schreef SemperSenseo het volgende:

Bizar, ondanks het grootschalig bijdrukken van geld en de schulden in het westen, denken lange termijn obligatiebeleggers dat er toch een deflatie zit aan te komen:

quote:Door deleveraging neemt de geldhoeveelheid af. Daar kan niet tegenop gedrukt worden.Op zondag 23 mei 2010 17:43 schreef SemperSenseo het volgende:

Bizar, ondanks het grootschalig bijdrukken van geld en de schulden in het westen, denken lange termijn obligatiebeleggers dat er toch een deflatie zit aan te komen:

Lage rente is een slecht teken, want angst voor deflatie - RTL Z

quote:Ja, maar is men dan niet bang dat er met deze strategie op een lange termijn een diepe overshoot ontstaat?Op zondag 23 mei 2010 20:44 schreef LXIV het volgende:

Het is trouwens wel zo dat we dankzij die deleveraging niet bang hoeven zijn een paar tientjes meer te persen. Dat wordt dan ook gedaan.

quote:Goed boek ja, vooral voor de historische verbanden. Ik heb het boek gelezen in 2007, maar begrijp dat er een geupdate versie is.Op dinsdag 25 mei 2010 12:36 schreef Arcee het volgende:

Een goed boek over deflatie: http://www.deflatie-in-aantocht.nl/

quote:Ik heb 'm eind 2006 gelezen en zou 'm eigenlijk nog eens willen lezen. Met de kennis van nu, zeg maar.Op dinsdag 25 mei 2010 12:51 schreef piepeloi55 het volgende:

Goed boek ja, vooral voor de historische verbanden. Ik heb het boek gelezen in 2007, maar begrijp dat er een geupdate versie is.

quote:ik heb het eind 2008 gelezen en dus de geupdate versie, bepaalde punten worden al gekoppeld aan events van de crisis, in ieder geval een goed boekOp dinsdag 25 mei 2010 12:51 schreef piepeloi55 het volgende:

[..]

Goed boek ja, vooral voor de historische verbanden. Ik heb het boek gelezen in 2007, maar begrijp dat er een geupdate versie is.