WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Wat denkt men van de AEX van komende week?

I am a Chinese college students, I have a loving father, but I can not help him, he needs to do heart bypass surgery, I can not help him, because the cost of 100,000 or so needed, please help me, lifelong You pray Thank you!

Wij hebben hier overigens uitzicht op de afdeling waarin het Citadel hedgefund zit, die zijn gewoon nog aan het werk!

Ik zal overigens even voor iedereen hier een bestand maken met de 25 equity descriptions betreffende de AEX, gezien de meeste hier in de AEX beleggen en ik nu toch wat tijd over heb achter de BB.

Ik zal overigens even voor iedereen hier een bestand maken met de 25 equity descriptions betreffende de AEX, gezien de meeste hier in de AEX beleggen en ik nu toch wat tijd over heb achter de BB.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Nicequote:Op zaterdag 14 november 2009 14:19 schreef sitting_elfling het volgende:

Ik zal overigens even voor iedereen hier een bestand maken met de 25 equity descriptions betreffende de AEX, gezien de meeste hier in de AEX beleggen en ik nu toch wat tijd over heb achter de BB.

Shaderon: i say boom boom boom now let me hear you say weehooo

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

SpankmasterC: Tut mir leit Herr AQuila, es soll nicht wieder passieren!

RickoKun: Hey hoi! Ik kom bij dit topiqueje checken weetjuh!

Zou er nog wat zijn waar je de 25 aandelen in de AEX mee wilt vergelijken? Profit margin? Market Capital? U name it?quote:

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Hier een bestand met 25 equity descriptions van de aandelen in de AEX

Inclusief, weging sectoren/weging aandelen/aantal FA/TA excel data. BB related

http://uploading.com/files/c7d62b64/FOKEDescription14nov09.rar/

[ Bericht 5% gewijzigd door sitting_elfling op 14-11-2009 16:05:06 ]

Inclusief, weging sectoren/weging aandelen/aantal FA/TA excel data. BB related

http://uploading.com/files/c7d62b64/FOKEDescription14nov09.rar/

[ Bericht 5% gewijzigd door sitting_elfling op 14-11-2009 16:05:06 ]

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

oke, thanks. Even bestellen dus.quote:Op zaterdag 14 november 2009 10:29 schreef jaco het volgende:

[..]

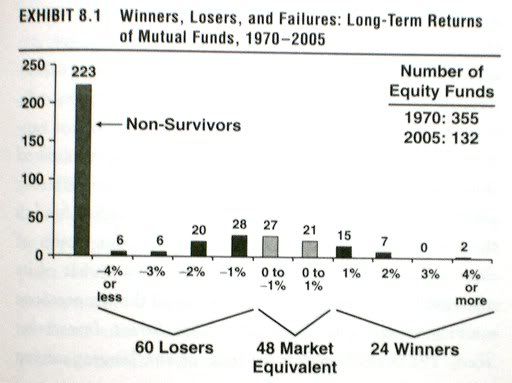

Dit is een belangrijk boek en goed te lezen. Malkiel prikt door de mythe van beleggingsfondsen. Die verslaan de index niet.

Bedankt Hans.

Hier al heel vaak gepost (uit een ander boek), maar toch even in de herhaling:quote:Op zaterdag 14 november 2009 10:29 schreef jaco het volgende:

Malkiel prikt door de mythe van beleggingsfondsen. Die verslaan de index niet.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

De snelheid waarop crisises en problemen zich hebben opgestapeld in de laatste 15 jaar is met een stuk sneller tempo gegaan met de vorige jaren. Hij gaat er inderdaad vanuit dat het beeld zal worden voor komende jaren. Het wordt allemaal een hogere volatiliteit en en we zullen (sneller) meer hoge pieken en dalen zien. Pas als er fundamenteel een aantal knoppen omgaan zoals het initiele bank systeem dat veranderd zal worden, misschien ergens weer een oorlog of een nieuwe energie methode voor de auto's zal de markten weer in een andere richting sturen. Hij had hier ook een boek over, zal kijken of ik die nog ergens terug kan vinden.quote:Op zaterdag 14 november 2009 11:06 schreef SeLang het volgende:

[..]

Dus volgens zijn redenering zou je nu de periode 1995-2009 als referentie moeten nemen en aannemen dat dit 'normaal' is. Dit is precies de bubble periode met explosieve creditexpansie en trendmatig dalende rentes. Ga je er nu vanuit dat die creditexpansie voor altijd in het zelfde tempo verder gaat? En denk je dat de rentes voor altijd blijven dalen?

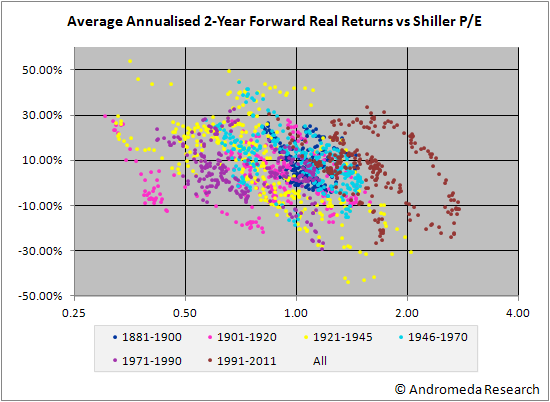

Ik ben het volledig met je eens, maar een ander bewijs dan de 10/20 jarige Shiller wat aangeeft dat de verhouding tussen die grote periodes niet heel groot is, heb ik niet.quote:Voor een lange termijn beleggingsstrategie moet je er juist rekening mee houden dat de markt door de jaren heen verandert. Hoe het er over 10 of 20 jaar uitziet weet natuurlijk niemand. Daarom heeft het juist zin om over een langere historische periode te kijken zodat je kunt zien hoe de markt zich in verschillende scenarios heeft gedragen.

Again, het blijft erg subjective. Je ziet wel degelijk verschillen in de periodes, zo zijn de blauwe en donkerpaars relatief dicht bij elkaar, en gele en roze verder van elkaar verwijderd. Voor de laatste periode kan die relatie zo maar een stuk groter zijn.quote:[ afbeelding ]

En dat is niet het gevolg van een 'toevallige' correlatie zonder dat er een daadwerkelijk causaal verband bestaat. Shiller P/E geeft gewoon een schatting van de hoeveelheid winst die je koopt voor je geld. En aangezien AL je rendement (dividend, koerswinst) op zeer lange termijn uiteindelijk uit bedrijfswinsten komt (als het rendement hoger was dan zou de P/E oneindig door stijgen, als het minder was dan zou de P/E oneindig dalen) valt theoretisch ook gewoon te verwachten dat er een verband is tussen Shiller P/E en rendement.

Wat zijn volgens jou de grootste flaws van het jaren valuatie systeem van Shiller?

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Overigens een andere reden om eventueel in de (hevig gesubsidieerde) chinese auto industrie te investeren gezien de sales van passenger cars in china nog steeds groeit en zelfs de crisis van 2007/08 slechts een kleine impact had op de chinese(!) markt.

Grafiek van sales van passenger cars in china.

Grafiek van sales van passenger cars in china.

People once tried to make Chuck Norris toilet paper. He said no because Chuck Norris takes crap from NOBODY!!!!

Megan Fox makes my balls look like vannilla ice cream.

Megan Fox makes my balls look like vannilla ice cream.

Ik denk dat we in de range 315-330 blijven hangen.quote:Op zaterdag 14 november 2009 13:52 schreef Zith het volgende:

Wat denkt men van de AEX van komende week?

The End Times are wild

Ik denk eerder 300-315quote:Op zaterdag 14 november 2009 16:34 schreef LXIV het volgende:

[..]

Ik denk dat we in de range 315-330 blijven hangen.

Hij voorziet dus een periode met grote uitslagen naar beide kanten (dat kun je natuurlijk helemaal niet weten, maar je mag best een gok doen - ik denk overigens dat hij daarin goed gokt). Dat impliceert ook grote swings in P/E. Een 'value' gerichte benadering zoals met de Shiller P/E is daarvoor juist uitermate geschikt omdat je min of objectief kunt vaststellen wanneer de markt goedkoop is of duur en in welke range een realistisch rendement ligt voor een lange termijn belegging.quote:Op zaterdag 14 november 2009 16:28 schreef sitting_elfling het volgende:

[..]

De snelheid waarop crisises en problemen zich hebben opgestapeld in de laatste 15 jaar is met een stuk sneller tempo gegaan met de vorige jaren. Hij gaat er inderdaad vanuit dat het beeld zal worden voor komende jaren. Het wordt allemaal een hogere volatiliteit en en we zullen (sneller) meer hoge pieken en dalen zien. Pas als er fundamenteel een aantal knoppen omgaan zoals het initiele bank systeem dat veranderd zal worden, misschien ergens weer een oorlog of een nieuwe energie methode voor de auto's zal de markten weer in een andere richting sturen. Hij had hier ook een boek over, zal kijken of ik die nog ergens terug kan vinden.

Natuurlijk zijn er verschillen tussen periodes. Dat is juist het sterke van deze benadering: je ziet echt hoe het is geweest door de jaren heen en dat er een hele brede range van resultaten mogelijk is. Het wordt niet mooier voorsgesteld dan het is. Er zitten periodes van inflatie tussen, deflatie, oorlogen, bankencrises, goudstandaard, fiatmoney, creditkrimp, credit expansie, you name it. En hoe de volgende 10 of 20 jaar eruit gaan zien weet natuurlijk niemand. Daarom heb ik liever een breed scala van historisch 'bewijs' als referentie dan dat je de laatste 15 jaar uitroept als zijnde 'normaal' en hoopt dat de wereld niet verandert in de komende 20 jaar.quote:Ik ben het volledig met je eens, maar een ander bewijs dan de 10/20 jarige Shiller wat aangeeft dat de verhouding tussen die grote periodes niet heel groot is, heb ik niet.

[..]

Again, het blijft erg subjective. Je ziet wel degelijk verschillen in de periodes, zo zijn de blauwe en donkerpaars relatief dicht bij elkaar, en gele en roze verder van elkaar verwijderd. Voor de laatste periode kan die relatie zo maar een stuk groter zijn.

Anyway, alle aangegeven perioden laten dezelfde trend zien: lage Shiller P/E --> hoger rendement.

De grootste flaw is dat het maar een statistiekje is. Dat het verre van perfect is mag duidelijk zijn. De belangrijkste vraag is wat je dan als alternatief voorstelt.quote:Wat zijn volgens jou de grootste flaws van het jaren valuatie systeem van Shiller?

[ Bericht 1% gewijzigd door SeLang op 14-11-2009 19:12:01 ]

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Kan het zijn dat je professor je in de richting van simulatie wilde sturen met deze opmerking ?quote:Op zaterdag 14 november 2009 00:58 schreef sitting_elfling het volgende:

Tot de meeste erge tot nu toe, de professor die ik mijn eigen creatie wou laten zien, en domweg zei, maar jongen, hoe kun je nu bewijzen dat iets wat vroeger gebeurde, nu weer gaat gebeuren? Ja, probeer dat maar eens academisch goed te onderbouwen, in een proefschrift of essay met maar een paar duizend woorden.

Als je een trading model baseert op historische koersen dan loop je het risico dat je het teveel gaat finetunen op 1 scenario (namelijk het gerealiseerde) uit ontelbare mogelijke scenario's. Je gaat er dan impliciet van uit dat iets dat vroeger gebeurde, opnieuw gebeurt.

Met een computer simulatie laat je het model los op een paar (tien)duizend verschillende scenario's en kun je het finetunen door de gemiddelde (of modale) uitkomst te optimaliseren. Maar goed, dit kan een hele klus worden en misschien is simulatie geen onderdeel van je opleiding. Het schoot me gewoon te binnen dat hij dit mogelijk bedoelde.

SeLang, weet jij of er ook modellen zijn waarin niet met beursdata als koersen en P/E wordt gewerkt, maar met economische factoren zoals de ontwikkeling van lonen en werkgelegenheid, grondstoffenverbruik, consumentenbestedingen, overheidsinvesteringen? Dat soort cijfers moet ook goed te krijgen zijn en er zijn vast allerlei correlaties te vinden met de ontwikkeling van beurskoersen.

Ik kan me voorstellen dat wanneer je de beurs opdeelt in sectoren (mijnbouw, landbouw, industrie, transport, retail, financiele diensten, overige diensten), en die weer in oude bedrijven en jonge bedrijven, en je vervolgens de beurskoersontwikkelingen van elke groep naast die economische indicatoren legt, je interessante patronen ontdekt die misschien tot een model kunnen leiden dat op lange termijn goed werkt.

Ik kan me voorstellen dat wanneer je de beurs opdeelt in sectoren (mijnbouw, landbouw, industrie, transport, retail, financiele diensten, overige diensten), en die weer in oude bedrijven en jonge bedrijven, en je vervolgens de beurskoersontwikkelingen van elke groep naast die economische indicatoren legt, je interessante patronen ontdekt die misschien tot een model kunnen leiden dat op lange termijn goed werkt.

Ik denk dat het grootste gevaar van het beoordelen van bedrijven puur op economische indicatoren ligt binnen het feit dat je de business cycle er lastig uit kunt filteren aangezien economische indicatoren de hele markt binnen beschouwing nemen. Daarnaast ga je stockpicken op het moment dat je een selectie gaat aanbrengen tussen fondsen. Ik zou niet weten hoe je dat in een model moet stoppen als je geen gebruikt maakt van P&E.quote:Op zondag 15 november 2009 00:14 schreef dvr het volgende:

Ik kan me voorstellen dat wanneer je de beurs opdeelt in sectoren (mijnbouw, landbouw, industrie, transport, retail, financiele diensten, overige diensten), en die weer in oude bedrijven en jonge bedrijven, en je vervolgens de beurskoersontwikkelingen van elke groep naast die economische indicatoren legt, je interessante patronen ontdekt die misschien tot een model kunnen leiden dat op lange termijn goed werkt.

Ain't nothing to it but to do it.

Greece

Greece

Wat in die grafiek van Selang niet goed naar voren komt is het effect van beurscrashes op het 20-jaars rendement. Één zo'n crash kan je hele rendement van zeer positief naar bijna nul terugbrengen. Dat is ook de reden dat die rendementen soms zo laag zijn.

Nu hebben we net een daling van 550 naar 313(uiteindelijk) achter de rug. Als je die crash nu als "vermijdbaar" (want al gebeurt) meeneemt in je berekening denk ik dat het instapmoment nu helemaal niet zo verkeerd is.

Los daarvan, juist Nederlandse aandelen hebben nog altijd een hele lage P/E, binnen de Europese sector en helemaal vergeleken met de Amerikaanse sector. Als je dan ook nog gaan stockpicken zijn er genoeg aandelen met een rendement hoger dan op een spaarrekening. Een dividendrendement, wel te verstaan.

Nu hebben we net een daling van 550 naar 313(uiteindelijk) achter de rug. Als je die crash nu als "vermijdbaar" (want al gebeurt) meeneemt in je berekening denk ik dat het instapmoment nu helemaal niet zo verkeerd is.

Los daarvan, juist Nederlandse aandelen hebben nog altijd een hele lage P/E, binnen de Europese sector en helemaal vergeleken met de Amerikaanse sector. Als je dan ook nog gaan stockpicken zijn er genoeg aandelen met een rendement hoger dan op een spaarrekening. Een dividendrendement, wel te verstaan.

The End Times are wild

quote:Op zondag 15 november 2009 00:22 schreef LXIV het volgende:

Wat in die grafiek van Selang niet goed naar voren komt is het effect van beurscrashes op het 20-jaars rendement. Één zo'n crash kan je hele rendement van zeer positief naar bijna nul terugbrengen. Dat is ook de reden dat die rendementen soms zo laag zijn.

Je kunt hier uit heel makkelijk een risicoschatting maken voor je portefeuille op basis van korte termijn. Long term wordt altijd gedempt door het koersverloop en dat blijkt ook wel uit de gemiddelde P/E van ~14. Netto is dat dus ongeveer een rendement van 7% wat historisch gezien ook wel klopt.

Ain't nothing to it but to do it.

Greece

Greece

Dat soort modellen bestaan inderdaad, alleen heb ik ze niet. Dit soort informatie is (voor mij) moeilijker aan te komen en lastiger te quantiseren. Met een Bloomberg terminal en het nodige werk zou je een eind moeten komen.quote:Op zondag 15 november 2009 00:14 schreef dvr het volgende:

SeLang, weet jij of er ook modellen zijn waarin niet met beursdata als koersen en P/E wordt gewerkt, maar met economische factoren zoals de ontwikkeling van lonen en werkgelegenheid, grondstoffenverbruik, consumentenbestedingen, overheidsinvesteringen? Dat soort cijfers moet ook goed te krijgen zijn en er zijn vast allerlei correlaties te vinden met de ontwikkeling van beurskoersen.

Ik kan me voorstellen dat wanneer je de beurs opdeelt in sectoren (mijnbouw, landbouw, industrie, transport, retail, financiele diensten, overige diensten), en die weer in oude bedrijven en jonge bedrijven, en je vervolgens de beurskoersontwikkelingen van elke groep naast die economische indicatoren legt, je interessante patronen ontdekt die misschien tot een model kunnen leiden dat op lange termijn goed werkt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dan heb je het diagram niet goed begrepen. Voor een crash is de waardering meestal hoog en zit je aan de rechterkant van het diagram. Het corresponderende rendement in de jaren die erop volgen is dan relatief laag (bijvoorbeeld 2% annualised over de volgende 20 jaar). Na een crash is de waardering relatief laag en het annualised rendement over de komende 20 jaar bijvoorbeeld 8%. Een verschil van 6% annualized over 20 jaar is 321%. Zo zitten crashes (of geleidelijker correcties) erin verwerkt.quote:Op zondag 15 november 2009 00:22 schreef LXIV het volgende:

Wat in die grafiek van Selang niet goed naar voren komt is het effect van beurscrashes op het 20-jaars rendement. Één zo'n crash kan je hele rendement van zeer positief naar bijna nul terugbrengen. Dat is ook de reden dat die rendementen soms zo laag zijn.

Het instapmoment is uiteraard veel beter dan bij de extreem hoge waarderingen van 2007. Maar we zijn van extreem duur via goedkoop naar opnieuw duur gegaan (zij het lang niet zo extreem als in 2007). Maar we zitten weer ruimschoots aan de dure kant van het diagram (rode verticale lijn) met -als de geschiedenis een gids is- bijbehorend relatief lage rendementsverwachting.quote:Nu hebben we net een daling van 550 naar 313(uiteindelijk) achter de rug. Als je die crash nu als "vermijdbaar" (want al gebeurt) meeneemt in je berekening denk ik dat het instapmoment nu helemaal niet zo verkeerd is.

De AEX is een index met laagwaardiger volatielere aandelen (meer financials, materials, etc) dan bijvoorbeeld de S&P500 en is daarom (terecht) goedkoper. Als je echter vergelijkbare bedrijven naast elkaar zet dan zijn de verschillen niet zo groot.quote:Los daarvan, juist Nederlandse aandelen hebben nog altijd een hele lage P/E, binnen de Europese sector en helemaal vergeleken met de Amerikaanse sector.

Je moet individuele aandelen niet gaan vergelijken met een gespreide portefeuille omdat het risico/ volatiliteit daarvan veel hoger ligt. Een hoog dividendrendement komt ook niet zomaar. Had je 2 jaar geleden de aandelen met het hoogste rendement gepakt (Fortis, ING, Wessanen, etc) dan had je waarschijnlijk een underperformance gehad tov de index. Bovendien doe je impliciet dus een aanname dat je de markt kunt verslaan, wat gezien historische gegevens onwaarschijnlijk is.quote:Als je dan ook nog gaan stockpicken zijn er genoeg aandelen met een rendement hoger dan op een spaarrekening. Een dividendrendement, wel te verstaan.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Eigenlijk is mijn diagram nog iets verschoven omdat ik normeer op het lange termijn gemiddelde van de Shiller P/E. Je zou eigenlijk moeten normeren op de mediaan. Het echte 'midden' ligt dan rond de 0,96 en het gemiddelde rendement komt daar inderdaad overeen met het lange termijn gemiddelde rendement van ca 6,5% annualised.quote:Op zondag 15 november 2009 00:30 schreef Mendeljev het volgende:

[..]

[ afbeelding ]

Je kunt hier uit heel makkelijk een risicoschatting maken voor je portefeuille op basis van korte termijn. Long term wordt altijd gedempt door het koersverloop en dat blijkt ook wel uit de gemiddelde P/E van ~14. Netto is dat dus ongeveer een rendement van 7% wat historisch gezien ook wel klopt.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Niet echt, want dat is een koopkrachtvergelijking, maar bedankt voor de suggestie.quote:Op zondag 15 november 2009 01:31 schreef tony_clifton- het volgende:

Is de Big Mac index niet een beetje zoals wat je bedoelt dvr? Er loopt een topic in AEX hierover.

Wat ik bedoel is dat het eigenlijk raar is, dat men in de gebruikelijke modellen beursdata doorzoekt in de hoop een patroon te vinden dat voorspellende kracht kan hebben voor diezelfde data, maar dan x-jaar later.

Je doet dan alsof de beurs een soort gesloten systeem is waarbinnen interne factoren de richting bepalen, wat natuurlijk onzin is. Wat aan de performance van bedrijven -en dus hun aandelen en dividend- feitelijk ten grondslag ligt is gewoon de stand en de ontwikkeling van de economie. Je kunt daar allerhande relevante indicatoren uitpakken die van invloed kunnen zijn op het presteren van bedrijven. Bijvoorbeeld de olieprijs, de werkgelegenheid, de mate waarin de markt vrij is van staatsbemoeienis, het conjunctuurmoment, de inflatie, de arbeidsparticipatie en arbeisproductiviteit, het rentepeil, enzovoort. Niet alle bedrijfstakken reageren op die factoren hetzelfde, en oude bedrijven zijn misschien trager en evenwichtiger dan nieuwe. Aan de hand van historische gegevens kun je zien hoe de aandelenkoersen en dividenden van verschillende soorten bedrijven zich ontwikkelden in relatie tot al die factoren. Met een goede weging en correlering zou je daar een model op kunnen baseren dat aan de hand van de huidige stand en tendens van die factoren de beweging van de aandelen kan voorspellen. Zo van: "de rente en werkloosheid zijn hoog en stijgende, het BNP dalende, de olieprijs is 5% onder zijn 5-jaars gemiddelde en dalende.. in 80% van de gevallen betekent dit, dat de koersen van oliebedrijven nog drie jaar zullen dalen. Kortom, verkoop je aandelen Shell en BP".

1 miljoen, wat een lachertje vergeleken bij de geleden schade.:')quote:Madoff-veiling levert miljoen op

***************************************

` Een veiling van spullen van Bernard

Madoff heeft in New York ruim 1 miljoen

dollar opgebracht.Dat is meer dan het

dubbele van de vooraf geschatte waarde.

De veiling was georganiseerd door de

Amerikaanse federale politie.

Bijna 200 bezittingen van de fraudeur

en zijn vrouw gingen onder de hamer.Het

meest werd betaald voor twee setjes

oorbellen.Die werden voor 70.000 dollar

per paar afgetikt.Voor een honkbaljasje

van de New York Mets met Madoffs naam

achterop werd 14.500 dollar neergelegd.

De opbrengst wordt verdeeld onder de

gedupeerden van Madoff.Hij lichtte hen

voor tientallen miljarden op.

Never in the entire history of calming down did anyone ever calm down after being told to calm down.