WGR Werk, Geldzaken, Recht en de Beurs

Hier kun je alles kwijt over sollicitaties, werksituaties, belastingen, (handelen op) de beurs, hypotheken, beleggingen en salarissen, arbeidscontracten of geschillen met je (huis)baas. Alles over werk, geldzaken en recht dus.

Kijk, daar heb ik dan weinig tegenin te brengenquote:

Als je wat gaat googlen kom je ook papers tegen die toch wel anders beweren (voorbeeld pdf). De conclusie:

quote:6. Conclusion

This study examined the predictive ability of technical trading strategies employing

the moving average rule and its implication on market efficiency in South Asian

capital markets. Clear evidence was detected to suggest that the equity returns in

these markets were predictable. The null hypothesis that the average return earned

across a number of technical rules is equal to unconditional buy and hold return is

rejected by these findings. In this respect, more convincing evidence was uncovered

for the variable length moving average rule. In an attempt to examine the ability to

earn excess returns by exploiting these predictable patterns, the average annual

return on FLMA ´1,50,0. strategy was compared with the annual return generated

by the na¨ıve strategy of buying and holding the market index. These findings

indicated that the technical trading rules generate returns in excess of the average

market for the investors in CSEALL, DSEALL and KSE100. The Indian market

underperformed this strategy while the other three did not, probably because India

is the largest market in the region, with the largest number of foreign investors and

therefore possibly the most efficient one in the region.

Op maandag 30 november 2009 19:30 schreef Ian_Nick het volgende:

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Mijn (cynischequote:Op zaterdag 20 december 2008 15:21 schreef PietjePuk007 het volgende:

[..]

Kijk, daar heb ik dan weinig tegenin te brengen. Toch vreemd, waar halen die indicators dan hun bestaansrecht vandaan? Waarom zijn ze zo bekend en komen ze voor in persberichten van prima bronnen en analisten. Maar goed dit pas wel binnen de brede discussie wat uberhaupt 't nut van technische analyse is.

Maar 'technische analyse' is natuurlijk een heel breed begrip: alles wat je baseert op puur koersdata is in principe tecchnische analyse. Het is imo niet helemaal onzin, alleen het soort technische analyse dat je in boekjes leest en op financiele websites daar kun je in de praktijk weinig mee verdienen (mijn persoonlijke mening). Maar ik sluit zeker niet uit dat er winstgevende technische strategieen bestaan, net zo goed als er ook succesvolle fundamentele 'stockpickers' bestaan. Verwacht alleen geen wonderen.

Ja, het vreemde is dat je zowel papers tegenkomt die zeggen "het werkt wel" als papers die zeggen "het werkt niet". Vreemd eigenlijk, want we praten hier over een eenvoudig indicatortje en dat kun je eenvoudig verifieren.quote:Als je wat gaat googlen kom je ook papers tegen die toch wel anders beweren (voorbeeld pdf). De conclusie:

[..]

Bedank voor het posten van de link. Ik zal het binnenkort eens doorlezen.

Ik ben er heel snel even doorheen gelopen en het eerste dat mij opvalt is dat 1) het hier over minder ontwikkelde markten gaat (dus geen S&P500) en 2) dat het woord 'spread' in de zin van bid-ask in het hele artikel niet voorkomt, terwijl dat in de praktijk waarschijnlijk DE grootste kostenpost gaat zijn.

Ik ben altijd een beetje wantrouwend als dit soort conclusies komt van universiteiten in plaats van mensen die daadwerkelijk hun inkomen verdienen met trading. Maar ik heb zelf nooit naar zuid Aziatische markten gekeken dus misschien zitten er daar inderdaad inefficienties die uit te nutten zijn. Maar gezien het feit dat ze schrijven met vooral relatief korte MA's succes te hebben (=vaak traden) en ik op het eerste gezicht weinig zie over transactiekosten en niets over spreads heb ik het vermoeden dat ze hier mogelijk iets verwaarloosd hebben wat in de praktijk al het verschil gaat uitmaken.

Misschien dan zelf maar weer een testje draaien

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Als dat zo is is 't toch wel de grootste publieksmanipulatie ooitquote:Op zaterdag 20 december 2008 16:06 schreef SeLang het volgende:

Mijn (cynische) oordeel is dat Technische Analyse vooral een marketing tool is dat mensen het gevoel geeft grip op de zaak te hebben en ze aanzet tot veel handelen (=winst voor de banken/ brokers).

Spread en transactiekosten worden vaak weggelaten bij dit soort onderzoeken, wmb onterecht maar goed ze hebben zo al moeite genoeg om eea te bewijzen

Op maandag 30 november 2009 19:30 schreef Ian_Nick het volgende:

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Maar zo'n onderzoek is evengoed best zinvol, gewoon om te zien of de entry-conditie überhaupt een 'edge' heeft. Zelf begin ik ook altijd zonder spread en transactiekosten en teken dan de equitycurve. Meestal vind je toch niets wat consistent is. Maar op het moment dat je een mooie consistent stijgende equity curve krijgt dan heb je een goed uitgangspunt.quote:Op zaterdag 20 december 2008 16:19 schreef PietjePuk007 het volgende:

Spread en transactiekosten worden vaak weggelaten bij dit soort onderzoeken, wmb onterecht maar goed ze hebben zo al moeite genoeg om eea te bewijzen.

Vanaf dat moment zijn er veel valkuilen waar je omheen moet voordat je weet of je echt iets hebt. De meest voor de hand liggende zijn transactiekosten en spread. Een andere is liquiditeit. Het feit dat er op een bepaalde koers is gehandeld wil nog niet zeggen dat jij dat had gekund. In een liquide markt als S&P500 futures is dat minder een probleem, maar in exotische markten en dun verhandelde aandelen wel. Als een particuliere belegger die 10 aandelen verkoopt gigantisch wordt gepwnd betekent dat niet dat jij dus 10.000 aandelen op die koers had kunnen kopen.

Weer een andere valkuil is dat een strategie op historische data met meenemen van de huidige kosten en spread wel winstgevend kan zijn, maar dat in die tijd de kosten en spread hoger waren. Vergeet niet dat het maar 10 jaar geleden is dat internet beleggen begon. Kortom, je komt heel makkelijk tot een verkeerde conclusie. Op het moment dat uit een eenvoudige backtest blijkt dat iets niet werkt dan klopt dat over het algemeen wel. Maar als het resultaat is dat het wel werkt dan moet je heel erg gaan oppassen en checken of je iets over het hoofd hebt gezien.

Btw: ik kwam eerder dit jaar ook een paper tegen van rond 2000 ofzo waaruit bleek dat opties schrijven consistent winstgevend was. Dat gaat ook tegen alle theorie in. Omdat het me toch wel interesseerde ben ik even verder gaan Googlen of er nog vervolg onderzoek was gedaan. Toen vond ik een presentatie van een paar jaar later (van iemand anders) waarin dat hele onderzoek weer gedebunked werd. Het meenemen van een kleine spread hielp het hele resultaat om zeep.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Ik lees je posts altijd met veel interesse. Bedankt.

Hierboven zei je tussen de regels door dat een langer termijn MA wel interessant kan zijn om als (een van de) signaal te gebruiken?)

Hierboven zei je tussen de regels door dat een langer termijn MA wel interessant kan zijn om als (een van de) signaal te gebruiken?)

Een lange MA zoals een 200-daags zou je grotendeels uit de 1929 crash gehouden hebben en ook uit de huidige crash. Echter in meer zijwaardse markten lijd je grote verliezen. Over de afgelopen eeuw waren de risk-adjusted returns op de Dow Jones dacht ik beter dan Buy&Hold. Maar omdat de methode jarenlange periodes kent met hele slechte resultaten zijn de meningen nogal verdeeld. Ik ga het zelf binnenkort nog eens testen.quote:Op maandag 22 december 2008 13:20 schreef dyna18 het volgende:

Hierboven zei je tussen de regels door dat een langer termijn MA wel interessant kan zijn om als (een van de) signaal te gebruiken?)

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Een MA zegt enkel iets over het verleden. Daarmee de toekomst voorspellen blijft lastig. Het gevaar van strategieën optimaliseren op een set dat is natuurlijk dat je alle parameters gaat tunen, specifiek voor je testset. En die gaat opnieuw over het verleden. Al komt er zeer waarschijnlijk wel weer een moment dat de AEX op 500 punten staat, net zo goed als het waarschijnlijk is dat er een moment komt dat hij op 200 punten staat.

Selang, van welk te investeren bedrag ging je nu uit in bovenstaande simulaties? En heb je wel eens een variant doorgerekend waarin je simpelweg de richting van de afgelopen beursdag (in plaats van de afgelopen 50 dagen) aanhoudt? Of waarin je op Wall St de richting van de Nikkei overneemt?

Het bedrag maakt niks uit, de resultaten zijn immers relatief in percentages. Het 2e punt is lastig aangezien er al veel in de openingskoers verwerkt wordt, je kan dus theoretisch wel op een stijging van de Nikkei kopen maar praktisch amperquote:Op maandag 22 december 2008 16:12 schreef dvr het volgende:

Selang, van welk te investeren bedrag ging je nu uit in bovenstaande simulaties? En heb je wel eens een variant doorgerekend waarin je simpelweg de richting van de afgelopen beursdag (in plaats van de afgelopen 50 dagen) aanhoudt? Of waarin je op Wall St de richting van de Nikkei overneemt?

Op maandag 30 november 2009 19:30 schreef Ian_Nick het volgende:

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Exact, dit is de grootste valkuil!quote:Op maandag 22 december 2008 14:53 schreef SpiceWorm het volgende:

Het gevaar van strategieën optimaliseren op een set dat is natuurlijk dat je alle parameters gaat tunen, specifiek voor je testset.

Je kunt alijd een strategie vinden die achteraf winstgevend zou zijn geweest, maar in hoeverre is dit een pure 'curve-fit'?

Eén van de eerste dingen die je altijd moet checken is of een strategie ook nog werkt als je de parameters over een brede range kunt varieren zonder dat het resultaat verslechtert. Ook is de strategie verdacht als hij op een vergelijkbare markt veel slechter werkt zonder duidelijk aanwijsbare reden.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Dat staat een paar posts terug.quote:Op maandag 22 december 2008 16:12 schreef dvr het volgende:

Selang, van welk te investeren bedrag ging je nu uit in bovenstaande simulaties?

Ik heb in het verleden veel van dat soort strategieen getest, maar ik kan me niet meer precies herinneren wat allemaal. Die eerste heb ik dacht ik wel getest. Die gaat helemaal dood aan transactiekosten.quote:En heb je wel eens een variant doorgerekend waarin je simpelweg de richting van de afgelopen beursdag (in plaats van de afgelopen 50 dagen) aanhoudt? Of waarin je op Wall St de richting van de Nikkei overneemt?

De tweede is intermarket analyse. Met de Nikkei heb ik nooit gedaan. Ik ken wel futures traders die de Dow Jones future als leading indicator gebruiken voor de S&P500 future (als deel van een veel omvangrijkere strategie). Zijn beweren dat de DJI leading is, maar ik heb zelf nooit vast kunnen stellen in realtime (op fractie van seconden niveau). Maar de Dow Jones future (YM) heeft een fijnere resolutie dan de S&P500 future (ES) dus ik kan me voorstellen dat daarin iets zou kunnen zitten (de YM beweegt al terwijl dat bij ES nog binnen z'n resolutie zit).

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Beetje late reactie, maar ik vind dit een interessante visie.quote:Op donderdag 18 december 2008 21:10 schreef TubewayDigital het volgende:

Ik heb zelf wel een (helikopter)visie op dit geheel: Beleg in de hele wereldeconomie. Dus als de wereldeconomie met 5% groeit dan groeit jou vermogen ook met 5%. Want dit weet ik wel zeker: op lange termijn zit er alleen maar groei in.

Persoonlijk zou ik dan aanvullend kijken naar spreiding over de meest kansrijke economieën. Sommige zijn immers gedoemd lange tijd zeer gematigde groei te gaan vertonen.

Bijvoorbeeld BRIC aangevuld met Mexico, Peru, Chili, Polen en Turkije lijkt mij kansrijker dan een puur gemiddelde van de wereld. En daarnaast zou ik wat Nederlandse, Duitse en Franse fondsen erbij nemen omdat je daar directer op kan reageren dan op de meeste exotische.

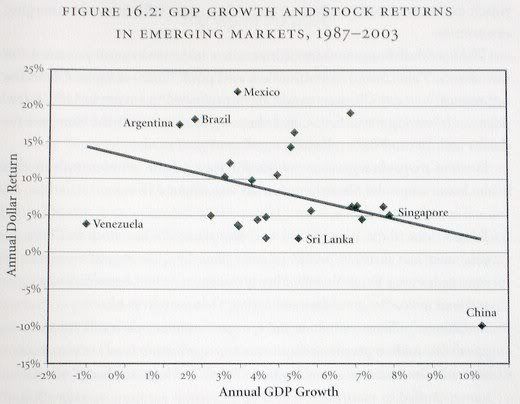

Het probleem is alleen dat groeiende markten meestal ook hoger zijn gewaardeerd, waardoor het rendement voor beleggers niet beter is (vaak zelfs slechter, vanwege de hype).quote:Op maandag 22 december 2008 17:21 schreef Lemans24 het volgende:

Persoonlijk zou ik dan aanvullend kijken naar spreiding over de meest kansrijke economieën. Sommige zijn immers gedoemd lange tijd zeer gematigde groei te gaan vertonen.

Bijvoorbeeld BRIC aangevuld met Mexico, Peru, Chili, Polen en Turkije lijkt mij kansrijker dan een puur gemiddelde van de wereld. En daarnaast zou ik wat Nederlandse, Duitse en Franse fondsen erbij nemen omdat je daar directer op kan reageren dan op de meeste exotische.

Btw: vergeet ook niet dat bedrijven in 'ontwikkelde' landen vaak ook een groot deel van hun groei in emerging markets halen, en vaak met producten die hogere marges hebben dan die landen zelf produceren.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Bedankt voor de toelichting!

Mexico was toch een beetje een vergeten goudmijn, blijkt uit de grafiek. Maar dat wist ik natuurlijk al

Mexico was toch een beetje een vergeten goudmijn, blijkt uit de grafiek. Maar dat wist ik natuurlijk al

vraag: heeft elke actie van jou betrekking op een nieuw geldrag of is het een actie op het bedrag wat je overhield aan de vorige actie (die op zijn beurd weer een . . . etc) ?

Long: Low Betaquote:Op zaterdag 20 december 2008 14:58 schreef SeLang het volgende:

[..]

Mijn ervaring met het testen van diverse strategieen is ook dat je soms wel een kleine voorspellende waarde vindt, maar na transactiekosten en spread blijft er niets meer over. Dit is exact wat je theoretisch verwacht.

Standaard indicatoren of combinaties daarvan (MA, MACD, Stochastics, CCI, ROC etc) valt zover ik kan zien niets mee te verdienen (zoals je ook zou verwachten). Ik heb de moed nog niet helemaal opgegeven voor een aantal veel complexere strategieen (duizenden regels code) die ik zelf heb ontworpen, al geef ik mezelf <10% kans om iets te vinden dat de moeite waard is.

Short: High Beta

Beta periode moet redelijk lang zijn (normale termijn is 5-jaar). Stel een markt-neutrale portefeuille samen en kijk dan naar het rendement (zou volgens de theorie gelijk moeten zijn aan de riskfree). Ik kwam hoger uit (vergelijkbaar met de index maar met een veel lager risico).

Even uit mijn hoofd (onderzoek wat leidend was bij mijn onderzoek ooit):

Black, 1993, Beta and Return

Black, Jensen, Scholes (1972 oid) <titel vergeten maar zou het op kunnen zoeken>

Ook zijn er twee beta's: Raw en adjusted. Het werkte, volgens mijn onderzoek, voor beide (beter voor raw). Adjusted beta is een kleine toepassing voor de beta omdat beta de neiging heeft naar 1 toe te bewegen.

Misschien als ik binnenkort tijd heb dat ik dit weer eens ga testen. Heb de beschikking over Bloomberg en een goed programma voor dergelijke dingen. Moet alleen de historische samenstelling van de S&P opzoeken om de survivorship bias te voorkomen... dat kost het meeste tijd.

Ik ben benieuwdquote:Op donderdag 25 december 2008 02:48 schreef Shakes het volgende:

Misschien als ik binnenkort tijd heb dat ik dit weer eens ga testen. Heb de beschikking over Bloomberg en een goed programma voor dergelijke dingen. Moet alleen de historische samenstelling van de S&P opzoeken om de survivorship bias te voorkomen... dat kost het meeste tijd.

Vergeet niet om realistische transactiekosten en spread mee te nemen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

quote:Op zaterdag 20 december 2008 14:50 schreef SeLang het volgende:

Ik heb wel eens gezien dat je in sommige markten soms net iets beter uit kunt zijn als je hele lange MA's gebruikt als stoploss en re-entry (long only).

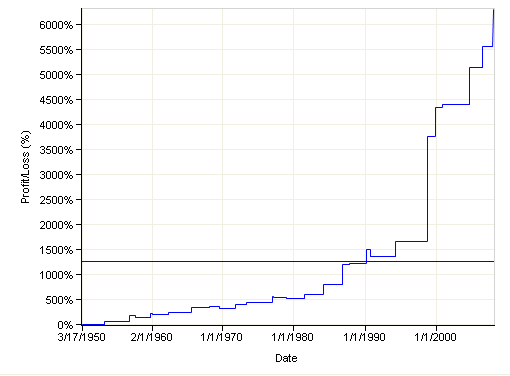

Okee, na het debunken van de 50-daags MA ga even door op wat ik een paar dagen geleden postte, namelijk de mogelijkheid om een hele langzame MA te gebruiken als stoploss voor een lange termijn strategie.quote:Op maandag 22 december 2008 14:00 schreef SeLang het volgende:

Een lange MA zoals een 200-daags zou je grotendeels uit de 1929 crash gehouden hebben en ook uit de huidige crash. Echter in meer zijwaardse markten lijd je grote verliezen. Over de afgelopen eeuw waren de risk-adjusted returns op de Dow Jones dacht ik beter dan Buy&Hold. Maar omdat de methode jarenlange periodes kent met hele slechte resultaten zijn de meningen nogal verdeeld. Ik ga het zelf binnenkort nog eens testen.

Als eerste aanzet gebruik ik nu de kruizing van een 50-daags MA met een 200-daags MA. Als de MA50 onder de MA200 duikt dan ga ik in cash, als hij er weer boven komt ga ik long in de S&P500 index. Dit is dus een Long only strategie. Dit leidt in de periode van 1950-2008 tot slechts 30 trades, oftewel ongeveer één trade per 2 jaar.

Dan krijg ik het volgende resultaat:

6300% winst is cool, en het ligt hoger dan de 4900% winst van een Buy&Hold strategie, terwijl je de ergste crashes vermijdt. Dit is overigens zonder transactiekosten en spreads. Maar mogelijk is dit bruikbaar. Ik kom hier nog op terug.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

Theoretisch ontzettend cool, maar praktisch 30 trades in 50 jaar hmmmmmm  .

.

Op maandag 30 november 2009 19:30 schreef Ian_Nick het volgende:

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Pietje's hobby is puzzelen en misschien ben jij wel het laatste stukje O+

Dat is 16% per jaar, een Buffettiaans resultaat! Beleg je in jouw model het hele bedrag in S&P futures of houd je rekening met de marginverplichting? En welke rente reken je in cash-periodes?

Welnee!quote:Op donderdag 25 december 2008 16:56 schreef dvr het volgende:

Dat is 16% per jaar, een Buffettiaans resultaat! Beleg je in jouw model het hele bedrag in S&P futures of houd je rekening met de marginverplichting? En welke rente reken je in cash-periodes?

6300% winst is je inzet x64 in 59 jaar = 7,3% per jaar.

Voor buy&hold was het resultaat 4900%, dus maal 50 in 59 jaar = 6,9% per jaar.

Deze strategie levert dus nauwelijks meer op dan Buy&hold. De winst zal hem vooral zitten in een minder scherp dalende equitycurve tijdens verliesperiodes (het immers een soort van stoploss). Dus de risk adjusted returns kunnen wel een stuk hoger zijn. Via leverage kun je dan je winst verder vergroten.

Maar dit is dus zonder rekening te houden met rente en dividend en nog een paar dingen. Ik ben van plan om er nog wat dieper naar te gaan kijken en die zaken ook mee te nemen.

"If you want to make God laugh, tell him about your plans"

Mijn reisverslagen

Mijn reisverslagen

quote:Op donderdag 25 december 2008 17:15 schreef SeLang het volgende:

6300% winst is je inzet x64 in 59 jaar = 7,3% per jaar.

Ik wil ff een kleine backtest doen.

1000 fictieve aandelen kopen op 17:34, en gelijk verkopen nadat de olifant geweest is. Dit elke dag doen, 2 weken en daaruit m'n mogelijke rendement aflezen. Of voer ik het op een verkeerde manier uit?quote:Op vrijdag 26 december 2008 23:47 schreef StockPro het volgende:

Wat onze PPT betreft, die olifant van Aegon hè. Die koopt eerst, en verkoopt de volgende dag op dezelfde tijdstip. Dat is nooit anders geweest. Als je op 17:34 gelijk koopt, dan stijgt Aegon de volgende minuut zo 7% door de olifant, en gelijk weer verkopen.

Dan kun je iedere dag winst op maken...

Hij kwam altijd langs volgens een vast patroon, waarom zou dat nu ineens anders zijn?.

|

|